• Коммунальный сектор достиг нового максимума на прошлой неделе на фоне отката широкого рынка.

• Сектор впечатляет своей сравнительной силой и низкой волатильностью, но долгосрочным инвесторам следует проявлять осторожность.

• Оценки в секторе высокие при относительно низкой дивидендной доходности.

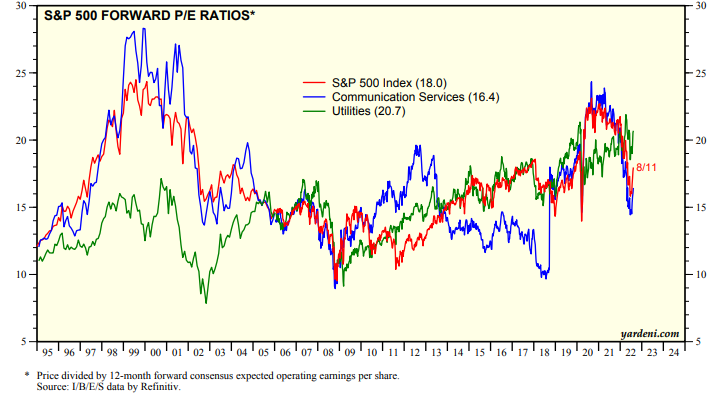

Старый унылый коммунальный сектор в последнее время отжигает. Акции сектора торгуются с очень высоким мультипликатором P/E. Эта тенденция сохраняется на протяжении большей части 2022 года на фоне повышения процентных ставок и волатильности фондового рынка.

Согласно Yardeni Research, мультипликатор P/E для коммунального сектора сейчас достигает 20,7. Для наглядности отметим, что по состоянию на 17 августа это было лишь немногим меньше, чем у быстрорастущего технологического сектора.

Форвардные мультипликаторы P/E для S&P 500: коммунальный сектор оценен с премией к индексу

Источник: Yardeni Research

Более того, ожидаемые темпы роста прибыли в этом секторе не так высоки (что понятно с учетом стабильных операционных характеристик коммунальных компаний). Соотношение PEG, сравнивающее мультипликатор P/E с прогнозируемым темпом роста прибыли, достигло заоблачных уровней для компаний сектора.

Тепловая карта соотношения PEG для компаний S&P 500: заоблачные оценки коммунального сектора

Источник: Finviz

На фоне подобной очень высокой оценки биржевой фонд коммунального сектора на прошлой неделе взял и обновил рекордные максимумы. Этот рост был еще более впечатляющим с учетом того, что широкий рынок на минувшей неделе, на которую пришлась экспирация опционов, упал на 1%, так что по XLU фиксировалась высокая относительная сила.

За истекший период 2022 года по S&P 500 SPDR ETF Trust (NYSE:SPY) наблюдается отрицательная доходность в -10,5%, тогда как XLU показывает поразительную положительную доходность 10,2% с учетом дивидендов. За период с 16 июня, когда были достигнуты последние минимумы, коммунальный сектор обогнал SPY более чем на 300 базисных пунктов.

ETF коммунального сектора: новые рекордные максимумы

Источник: Investing.com

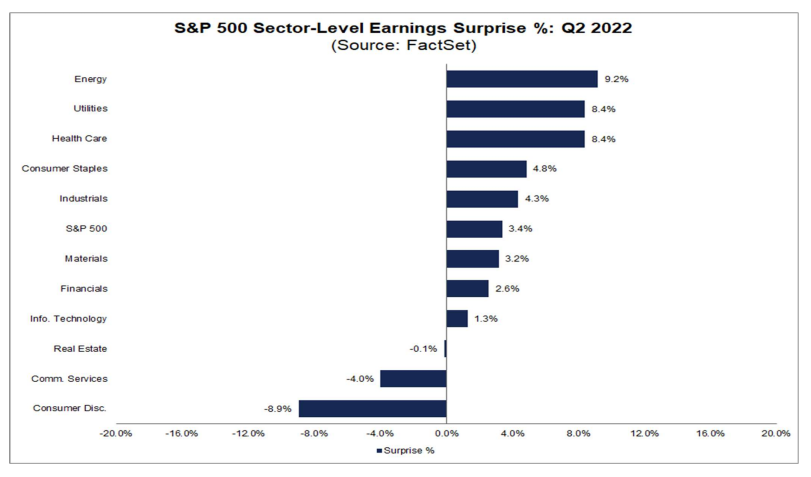

Инвесторам, видимо, пришлась по душе зафиксированная во втором квартале сильная динамика этого сектора, на долю которого, согласно iShares, приходится всего 3% в расчетной базе S&P 500. По данным Factset, коммунальный сектор занял второе место по совокупному показателю превышения прибыли над прогнозами.

Главные приятные сюрпризы по EPS преподнесли NRG Energy (NYSE:NRG), Entergy (NYSE:ETR) и Southern Company (NYSE:SO). Более того, этот старый добрый сектор стал лидером среди 11 секторов рынка по показателю превышения выручки над прогнозами.

Приятные сюрпризы в отчетности S&P 500 за второй квартал: на верхних строчках — нефтегазовый, коммунальный секторы и сектор здравоохранения

Источник: FactSet

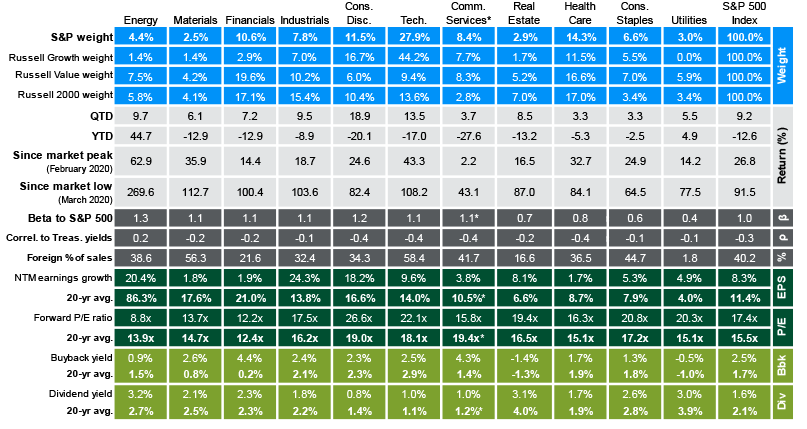

Еще одной причиной стабильной опережающей динамики коммунального сектора в последнее время, возможно, стал новый 1%-ный налог на обратный выкуп акций. Компании, занимающиеся производством, передачей и распределением электроэнергии, обычно не выкупают так много акций.

Согласно J.P. Morgan Asset Management, у коммунального сектора чистая отрицательная доходность по выкупу акций. У всех других секторов, за исключением недвижимости, этот показатель положительный. При этом инвесторам лучше знакома высокая дивидендная доходность коммунального сектора, которая по состоянию на 31 июля достигала 3,0%.

Доходность и оценка по секторам

Источник: JP Morgan Asset Management

Я занимаю осторожную позицию в отношении коммунального сектора на дальнейшую перспективу. Будучи техническим аналитиком, я с полным уважением отношусь к сильной динамике, продемонстрированной им в абсолютном выражении и на сопоставительной основе за последние несколько недель (и весь этот год). Сохраняется ли у этого сектора пространство для роста? Да. При этом это единственный сектор, который сейчас обновляет рекордные максимумы.

Однако в долгосрочной перспективе вялый рост может ограничить доходность. С учетом того, что форвардный P/E сейчас превышает 20, а дивидендная доходность находится примерно на 25% ниже среднего за 25 лет показателя, коммунальный сектор, по моему мнению, переоценен.

Подводя итоги

Коммунальный сектор в настоящее время обладает рядом позитивных характеристик. У XLU есть повышательный импульс, при этом некоторые отрасли могут выиграть от нового законодательства, направленного на укрепление энергосетей. Однако высокая оценка и низкая по историческим меркам дивидендная доходность заставляют меня проявлять осторожность на длинном горизонте. Хотя на фоне текущей рыночной волатильности этот сектор кажется безопасным, не стоит в нем задерживаться.

Дисклеймер: Майк Заккарди не держит позиций в упомянутых в этой статье ценных бумагах.