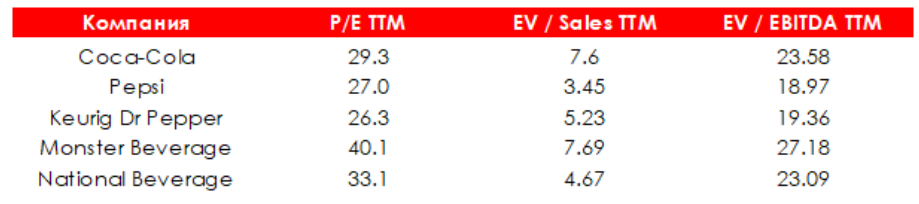

На наш взгляд, Coca-Cola (NYSE:KO) продолжает оставаться переоцененной компанией. Мы считаем, что рост будущих финансовых результатов сильно ограничен, на среднесрочном горизонте Coca-Cola будет испытывать стандартные для сектора проблемы с инфляцией и потребительской активностью, а дивидендной доходности, которую компания может предложить акционерам, недостаточно для повышения целевой цены.

В сегодняшней статье мы поговорим о том, что:

• Органический рост выручки за 2 кв. обеспечен ростом цен, объемы продаж на ключевых рынках снижаются.

• Мы ждем дальнейшего снижения объемов в этом году ввиду сниженной потребительской мобильности и сильного увеличения запасов у крупных ритейлеров.

• Долгосрочные перспективы роста Coca-Cola сильно ограничены размером компании.

Сильные результаты за 2 кв. 2022 года, но есть негативные индикаторы

2 кв. 2022 года был достаточно хорошим для бизнеса Coca-Cola – компания отчиталась о выручке и EPS, которые были выше консенсус-прогноза аналитиков. Менеджмент поднял свои ожидания по операционным результатам за 2022 год и отметил, что сейчас компания не испытывает серьезных проблем.

Тем не менее, мы заметили некоторые негативные индикаторы, и считаем, что позитивный отчет за Q2 2022 – не повод возлагать высокие ожидания на весь год.

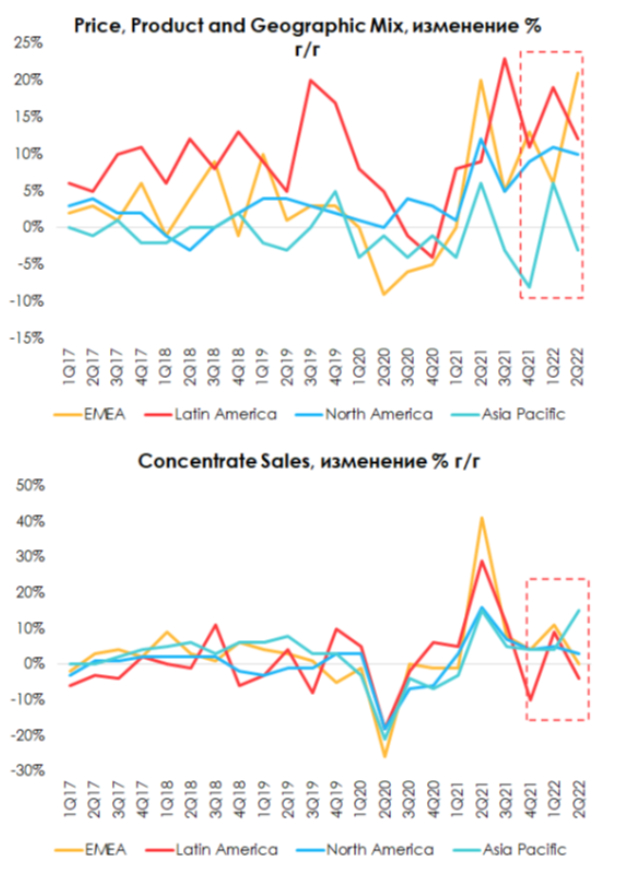

Основными драйверами органической выручки Coca-Cola являются 3 показателя:

- Concentrate Sales – изменение объемов продаж концентрированной продукции (включая продажи партнерам по розливу);

- Price Product & Geographic Mix – изменение отпускных цен с учетом разницы в географическом распределении и структуре выручки по продукции;

- Foreign Currency Fluctuations – влияние курсовых разниц на выручку компании.

Во 2 кв. рост органической выручки группы составил 12.56% г/г, что является относительно высоким показателем. Однако если подробнее смотреть в структуру роста выручки, то основным драйвером почти во всех сегментах бизнеса служил рост цен (PP&G Mix). Объемы продаж концентрата в основных регионах снижались, за исключением азиатского региона и Bottling Investment Group.

Ценовая политика Coca-Cola остается благоприятной для создания стоимости – компания оперативно реагирует на изменение инфляционной среды и поднимает цены высокими темпами, поэтому мы считаем, что высокий рост показателя PP&G Mix сохранится в текущем году, хотя и несколько скорректируется с учетом ослабления общей инфляции.

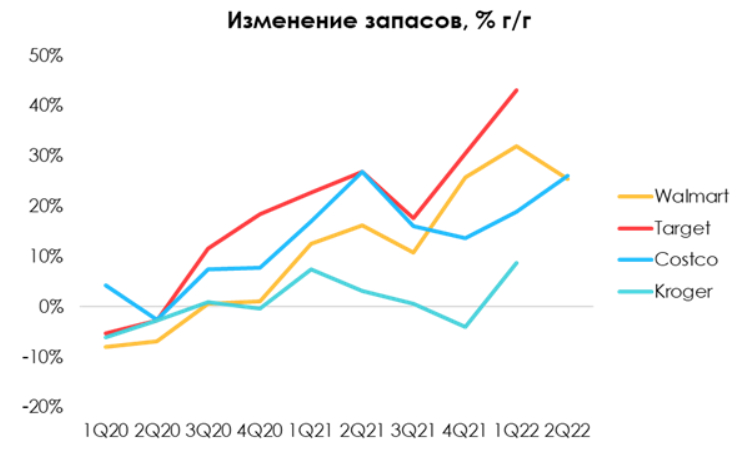

Тем не менее, снижение объемов несколько настораживает. Важным фактором является и состояние крупных розничных продавцов, которые для производителей еды и напитков являются основными дистрибьюторами.

По итогам 1 половины 2022 года мы видели значительный рост запасов у крупных продуктовых ритейлеров, что было связано как с учетной политикой на стоимостной основе, так и с более высоким уровнем мерчендайзинга.

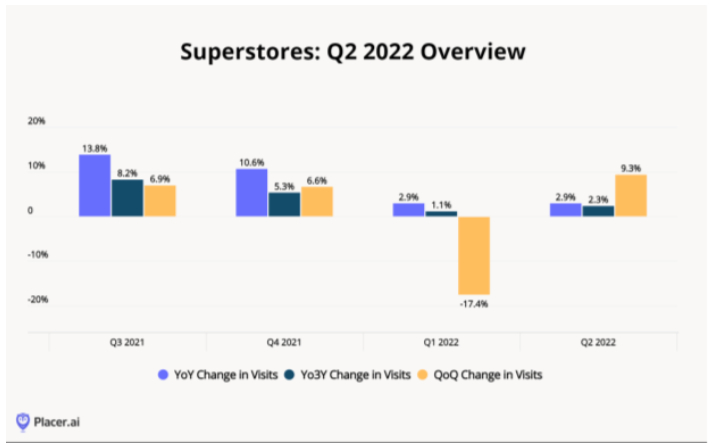

Данные Placer.ai показывают, что трафик в супермаркетах в 1 половине 2022 года рос примерно на 2.9% г/г, что слабо соотносится с ростом оборотного капитала супермаркетов. В нашей предыдущей статье мы писали, что ожидаем снижения мобильности домохозяйств, и, как следствие, более низкого траффика в супермаркетах во 2 половине 2022 года.

С учетом снижающейся мобильности, политика магазинов по мерчендайзингу (продолжать пополнять и так сильно увеличившиеся запасы) может быть нерациональна. И хотя циклы оборотного капитала для таких продуктов, как безалкогольные напитки, должны оставаться короткими, мы ожидаем дальнейшего консервативного снижения объемов продаж в текущем году.

Другим важным моментом для Coca Cola, как и для любого мультинационального бизнеса, остается влияние валютных курсов. Сильное укрепление доллара относительно других валют негативно влияет на органическую выручку компании.

С учетом того, что ФРС и дальше собирается поднимать ставки, мы считаем, что сильное негативное влияние курсовых разниц на уровне -5% / -6% (в % г/г изменении) сохранится как минимум до конца этого года. На последнем звонке менеджмент дал свои ожидания относительно негативного влияния курсовых разниц на выручку компании в размере ~6% в 2022 году.

Хотя на первый взгляд отчет о прибыли за 2 кв. Coca-Cola выглядит хорошо, органический рост во многом обеспечен ростом цен, нежели объемами продаж. Так как мы ожидаем, что мобильность населения будет продолжать снижаться, выручка Coca-Cola во 2 половине года может оказаться несколько ниже ожиданий аналитиков, если крупные супермаркеты будут реже пополнять запасы.

Хотя с учетом новых вводных наш изначальный прогноз по выручке практически не изменился, продолжающееся снижение объемов продаж концентрата может стать настораживающим знаком для инвесторов.

К тому же, инфляционная составляющая продолжает оказывать негативное влияние на маржинальность Coca-Cola. Хотя, со слов менеджмента, компания хеджирует большинство своих издержек в рамках плавающих соглашений с поставщиками, но во 2 кв. валовая маржа компании снизилась до рекордных 57.4%, что на 10 б.п. ниже, чем во 2 кв. 2020 года.

Мы считаем, что с учетом падения объемов продаж, тренд на сниженную относительно исторических уровней валовую маржу будет носить достаточно продолжительный характер, до конца 2023-начала 2024 года.

Долгосрочные перспективы компании

Coca-Cola, являясь эталонной компанией стоимости, во многом исчерпала потенциал своего органического роста, линейка продуктов и так является очень широкой, а доля на рынке безалкогольных напитков США по разным оценкам – выше 40%. Мы предполагаем, что и в остальных регионах ситуация аналогичная, поэтому расти выше темпов рынка Коле будет достаточно проблематично.

Частично компания отыгрывает свой потенциал М&А активностью. Поглощение контрольного пакета BodyArmor в ноябре 2021 года – яркий пример того, как бизнес может выходить на новые более узкие рынки напитков (в частности, изотоников), не создавая что-то с нуля.

Тем не менее, рынок производителей напитков остается достаточно дорогим, поэтому не стоит ждать, что компания будет значительно обгонять конкурентов за счет поглощения новых брендов.

Последнее поглощение BodyArmor в сумме обошлось примерно в $8 млрд, так как до приобретения контрольного пакета за $5.6 млрд Coca-Cola имела миноритарную долю размером в $2.6 млрд, что при грубой оценке годовой выручки 2021 производителя изотоников в $1.4 млрд дает оценку в 5.7x EV/S.

Дальнейший рост выручки и EBITDA Coca-Cola обеспечен индексацией цен с учетом будущих инфляционных ожиданий и консервативным увеличением объема продаж. Наши ожидания по долгосрочному росту выручки компании остаются на уровне ~5% г/г. Coca-Cola остается крупной компанией стоимости, и мы не ждем, что она сможет чем-то сильно удивить акционеров.

Покупка ради дивидендов

Coca-Cola всегда исправно платила дивиденды и, можно сказать, является неким аналогом бессрочной облигации с определенными операционными рисками.

Мы ожидаем, что в 2023 году Coca-Cola снова поднимет квартальные дивиденды на 2 цента, что будет соответствовать росту 4.76% г/г, коэффициент выплат в таком случае составит 82%.

Чтобы поддерживать долгосрочный рост дивидендов на текущем уровне, Коле рано или поздно придется начать увеличивать дивиденд на 3 цента в квартал вместо 2. Мы считаем, что на горизонте 5 лет это маловероятно, поэтому стоит ориентироваться на средний долгосрочный рост дивидендов в 3.75 – 4%.

FTM дивиденды по текущей рыночной стоимости дают доходность в 2.80%, что соотносится с доходностью 10-летних казначейских облигаций, поэтому даже с учетом дивидендного подхода к оценке Coca-Cola выглядит достаточно дорогой.

Вывод

Coca-Cola, хоть и является чистой компанией стоимости, по текущим ценам не может предложить инвесторам требуемый уровень доходности. Несмотря на то, что компания обладает сильной рыночной позицией и высокой способностью к ценообразованию, скромные темпы роста будущих финансовых результатов не предполагают повышение целевого мультипликатора и справедливой стоимости акций.