• Никому не известно, что будет происходить с корпоративными прибылям, но, судя по имеющимся свидетельствам, некоторые сегменты мирового фондового рынка стали привлекательными по параметру оценки.

• На портале WisdomTree есть удобная панель с коэффициентами P/E для активов по всему спектру рыночной капитализации, представляющих различные регионы.

• Отталкиваясь от скользящих и форвардных коэффициентов, я нашел несколько особенно дешевых фондов.

Я продолжаю настаивать на том, что инвесторам непременно следует составить список покупок до начала праздничного сезона. Нет, речь не о товарах из вашего вишлиста в магазине Amazon (NASDAQ:AMZN). Речь о привлекательных коэффициентах цена/прибыль (P/E) активов из самых разных регионов, которые, быть может, заслуживают места в вашем портфеле.

Сразу сделаем оговорку: при использовании прогнозов по прибыли никому не известно, каким на самом деле окажется компонент «E». Абсолютно никому. Хорошие аналитики и инвесторы используют различные данные и принимают в расчет все свидетельства при принятии решений о покупке или продаже ценных бумаг.

Джереми Шварц, глобальный директор по инвестициям в WisdomTree, показал мне прекрасный ресурс для тех, кто пытается найти на мировых фондовых рынках активы с низкими оценочными коэффициентами. При тщательном анализе Ежедневной панели (Daily Dashboard) WisdomTree можно увидеть, что некоторые ниши сейчас явно дешевы, даже если сократить прогнозируемую прибыль, к примеру на 20%.

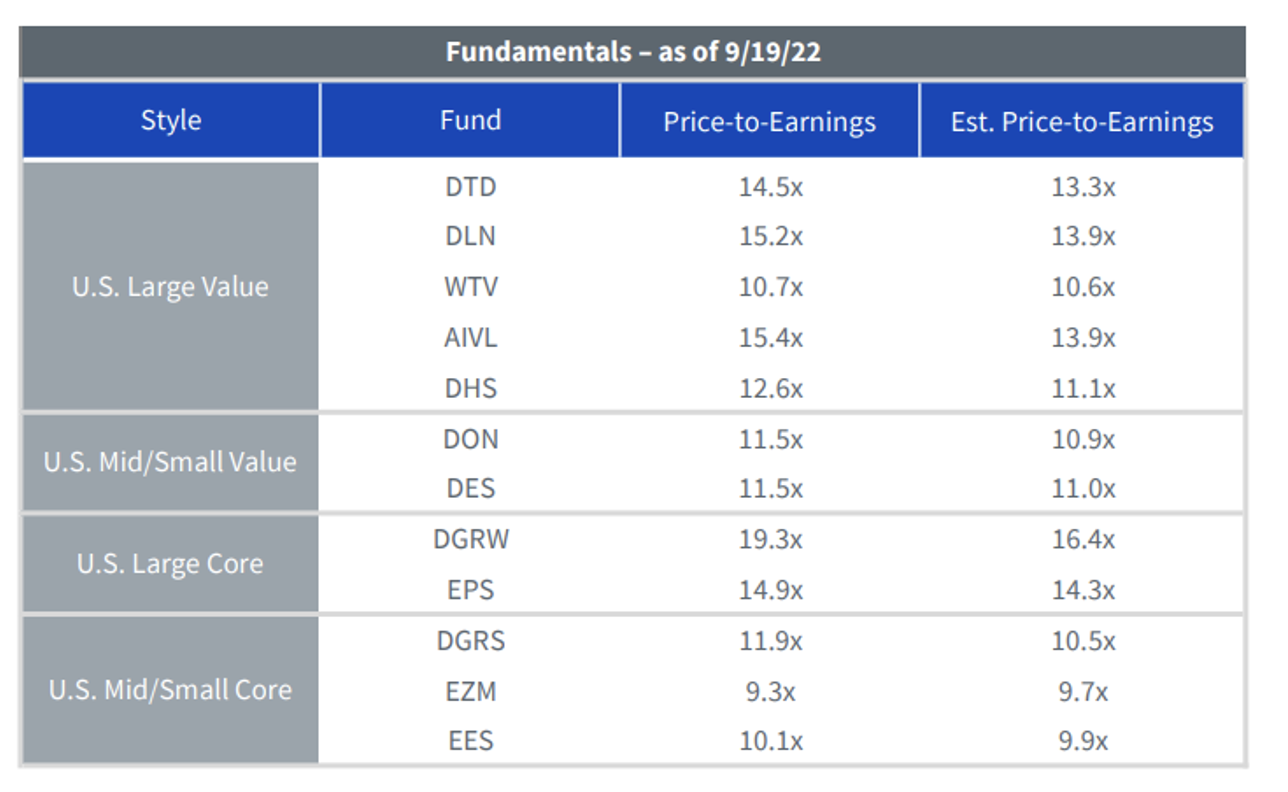

Так, в состав фонда WisdomTree U.S. MidCap Earnings Fund (NYSE:EZM) входят только акции генерирующих прибыль американских компаний средней капитализации. Скользящий P/E этого фонда составляет всего 9,3, а форвардный — 9,7. В таблице ниже видно, что почти все предлагаемые WisdomTree биржевые фонды компаний малой и средней капитализации (как правило, все они прибыльные) обладают привлекательными оценками.

Оценки ETF американских компаний

Источник: WisdomTree

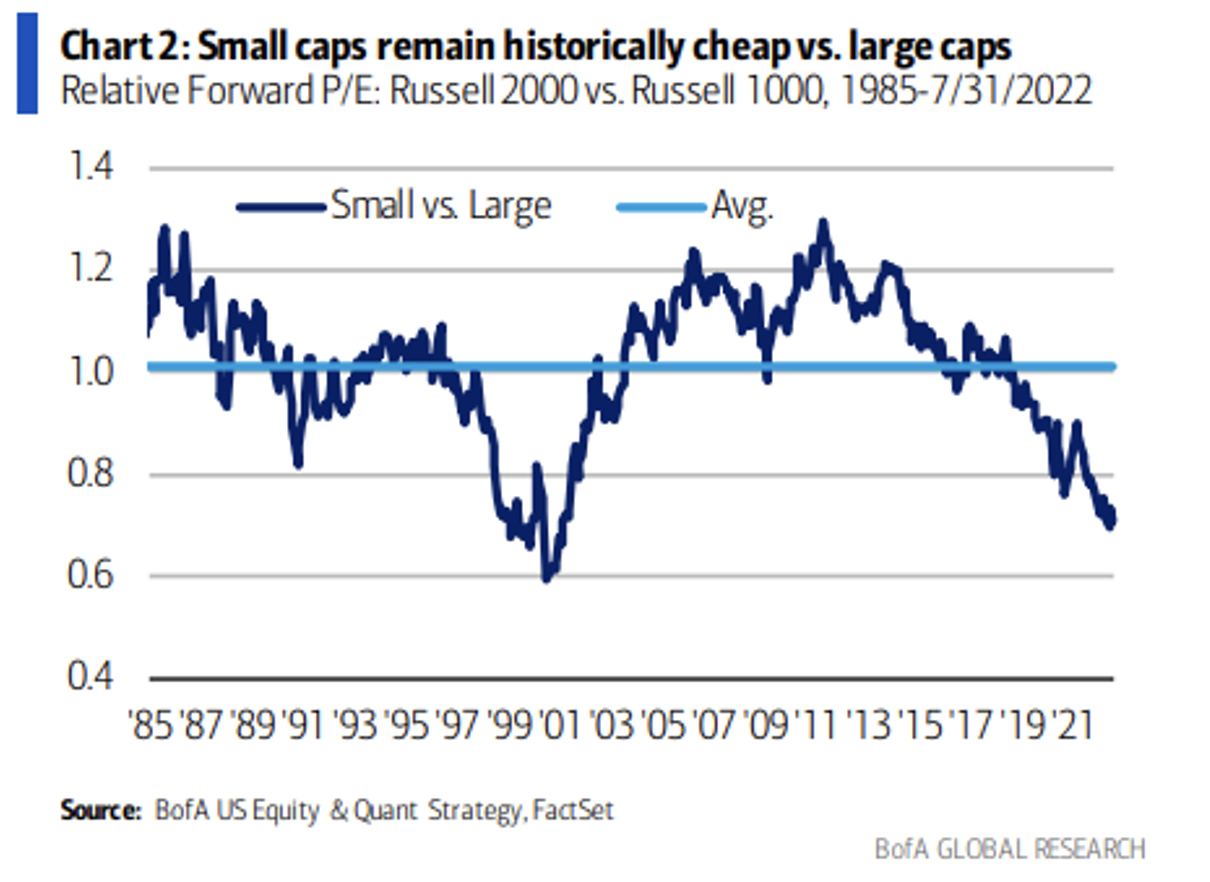

К слову, о компаниях малой капитализации, исследование Bank of America Global Research на основе данных FactSet показало, что сосредоточенные на внутреннем рынке «небольшие» компании в прошлом обычно были более привлекательно оценены по сравнению со своими крупными конкурентами. Сравнительный форвардный P/E индекса компаний малой капитализации Russell 2000 против индекса компаний высокой капитализации Russell 1000 приближается сейчас к минимальным уровням со времен «пузыря доткомов», когда рост компаний крупной капитализации оставил небольшие компании ни с чем.

Американские компании малой капитализации: привлекательная сравнительная оценка

Источник: BofA Global Research

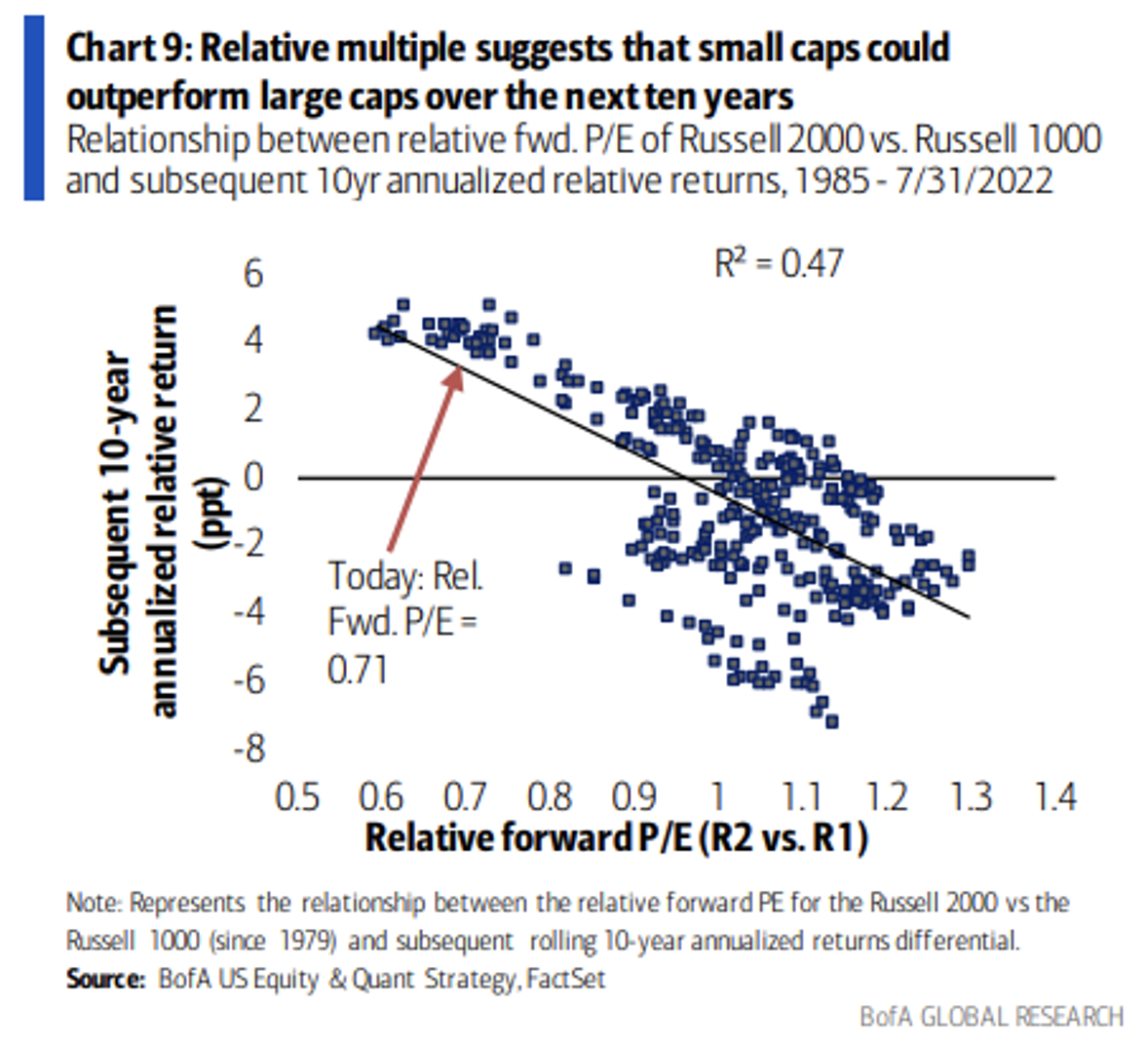

Исходя из этого форвардного мультипликатора, аналитики BofA прогнозируют, что американские компании малой капитализации будут существенно опережать крупные компании в течение следующих 10 лет, приблизительно на четыре процентных пункта в год. Стоит также учитывать, что небольшие компании отставали от компаний крупной капитализации с 2006 года.

Другие ниши с привлекательными оценками

Источник: BofA Global Research

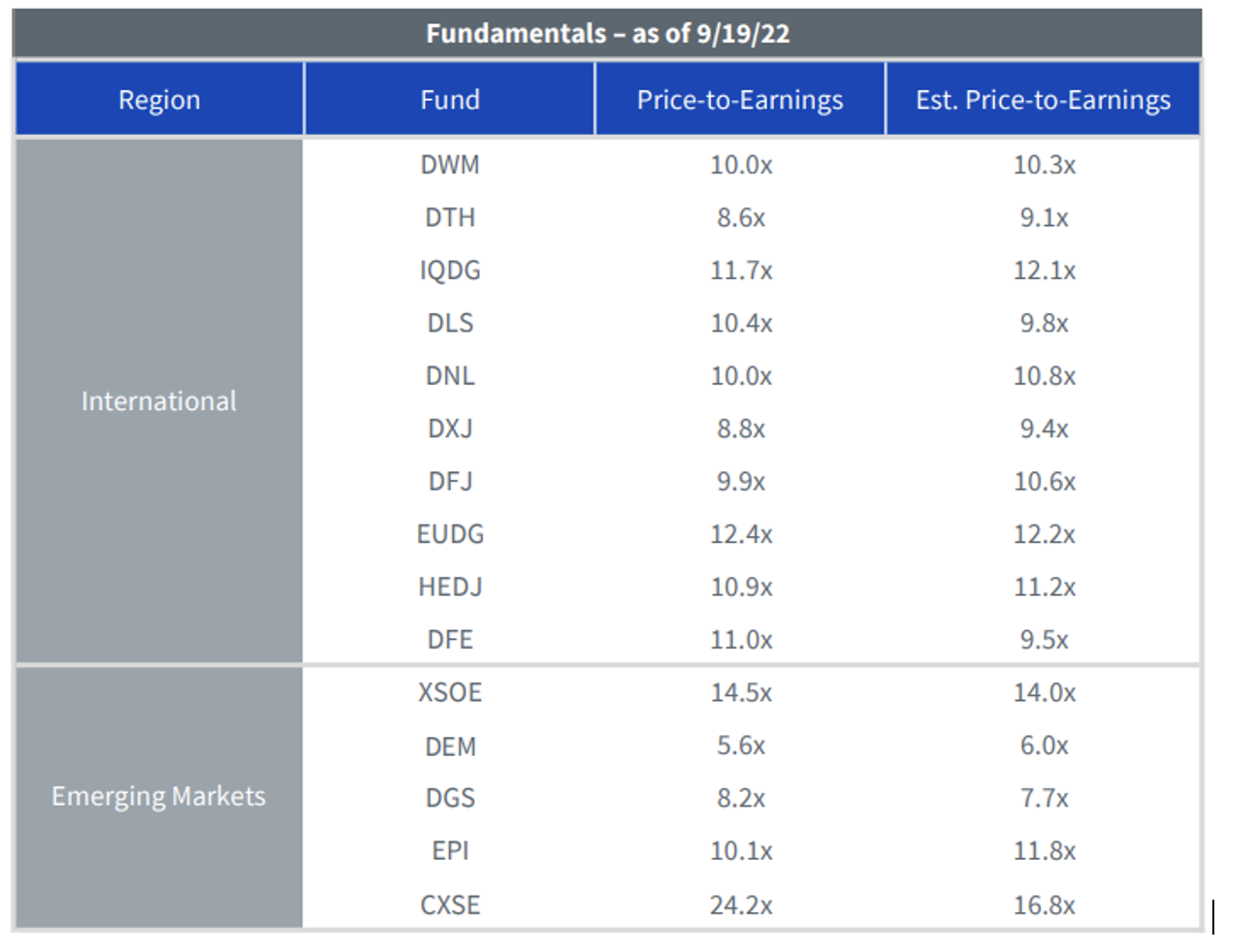

Дешевыми сейчас выглядят не только американские компании малой и средней капитализации. Давайте снова посмотрим на панель WisdomTree и обратимся к международным ETF.

Если вы любитель дивидендов, вам может понравиться фонд WisdomTree International High Dividend Fund (NYSE:DTH), который владеет акциями компаний с высокими дивидендами из развитых стран, за исключением США и Канады. Его скользящий коэффициент P/E составляет всего 8,6, а форвардный — 9,1.

P/E ниже 10,0 — не редкость за пределами США

Источник: WisdomTree

А как насчет многострадальных развивающихся рынков? В фонде WisdomTree Emerging Markets High Dividend Fund (NYSE:DEM) широко представлен сектор финансовых услуг, а также сырьевые и нефтегазовые компании. Совокупная доля секторов роста — информационных технологий, коммуникационных услуг и дискреционного потребительского спроса — составляет всего 18%. Этот фонд с поразительным скользящим мультипликатором 5,6 и форвардным мультипликатором 6,0 явно выиграет от переключения внимания инвесторов на акции стоимости.

Подводя итоги

Об оценках говорят очень много. Столько же говорят о том, что компонент «E» нам не известен. Реальность заключается в том, что, если отвлечься от крупных американских компаний роста, на мировой фондовой арене можно найти предостаточно дешевых ниш с коэффициентами P/E не выше 10,0. Я считаю, что сейчас настал удачный момент добавить в свой портфель хотя бы немного активов из этих недорогих ниш.

Дисклеймер: Майк Заккарди не владеет какими-либо из упомянутых в этой статье ценными бумагами.