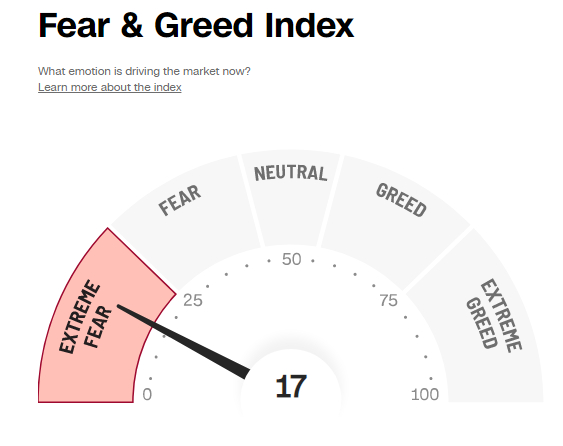

События последних дней не оставляют у участников рынка сомнений на тему того, куда мы направимся в ближайшее время. Уровень пессимизма сейчас находится около своих максимальных значений, согласно индикатору страха и жадности от CNN.

Предвестники событий

Очередное заседание ФРС на прошлой неделе оказало сильное воздействие на рыночные тренды. Движение цен на юг продолжилось с сохранением высоких темпов.

Самое страшное, что мог сказать нам глава ФРС на пресс-конференции после заседания, это то, что они не остановятся ни перед чем. Рецессия американской экономики не является для них помехой, и они достигнут своей цели по инфляции в 2% любыми средствами, которых у них в достатке.

Также он поведал нам, что впереди нас ждёт период боли, которую нам нужно будет перетерпеть. А связана она будет с увеличением уровня безработицы и снижением прочих экономических показателей, что для конечного потребителя совсем не хорошо.

Замедление рынка труда, хоть и незначительное, мы видим уже сегодня. Но вот остальные экономические показатели, на протяжении последнего месяца, совсем не говорят нам о том, что в Америке сейчас период рецессии.

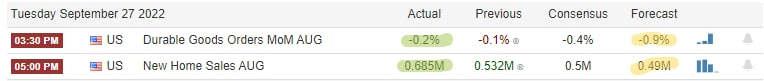

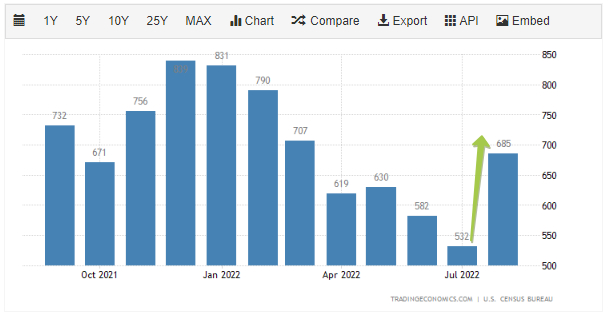

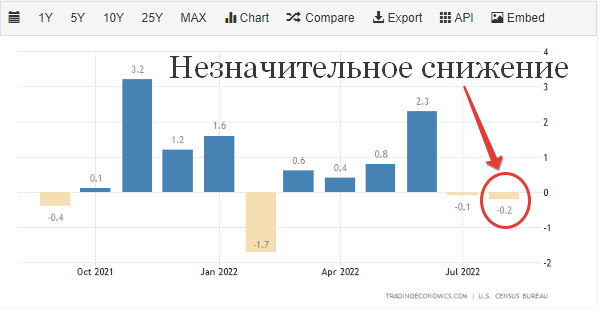

Обновление статистики по продажам домов показывает значительный рост в августе, до уровня начала этого года, когда о рецессии даже и речи не было. А продажи товаров длительного пользования, вопреки прогнозам, показывают совсем незначительное снижение. Рецессия? Нет, не слышали…

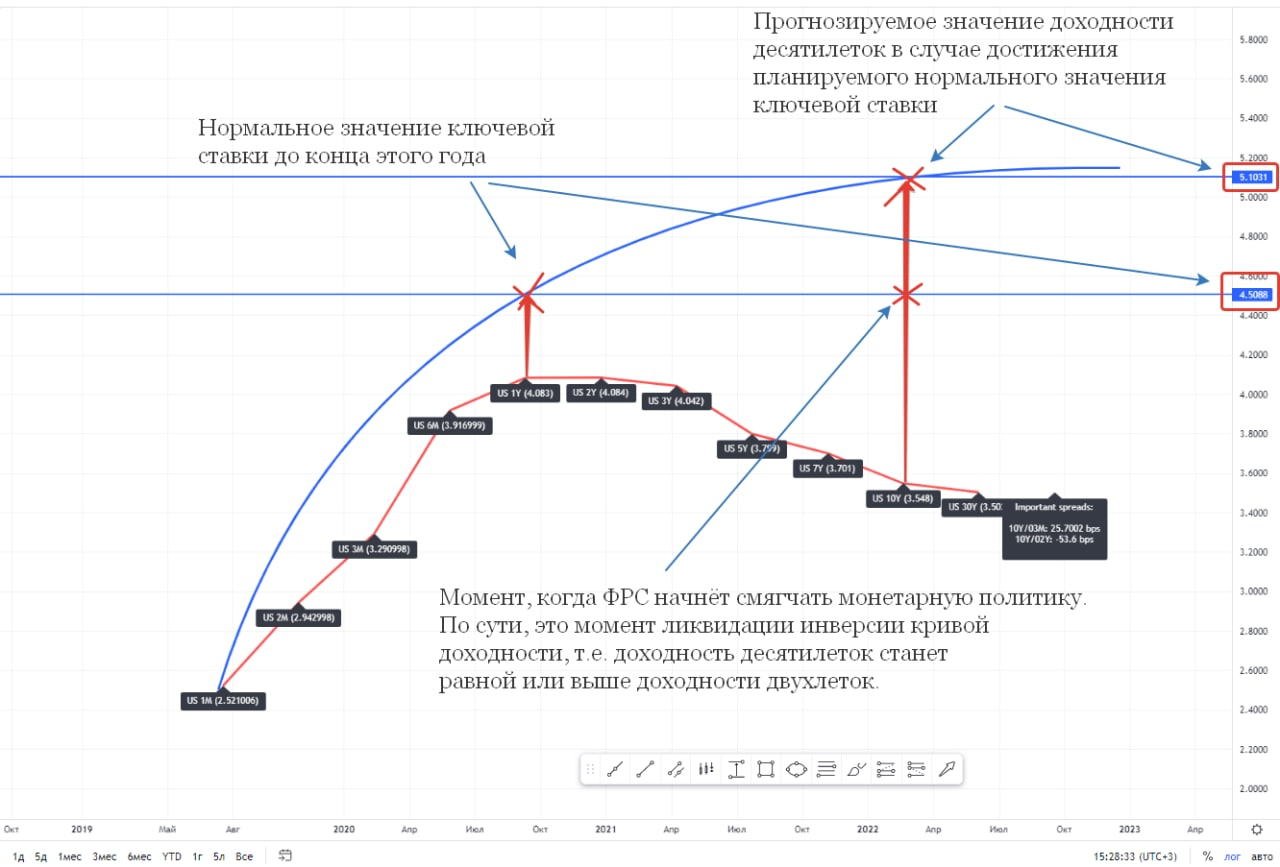

Возвращаясь к пресс-конференции главы ФРС на прошлой неделе, стоит сказать о самом главном – о той надежде, которую он дал участникам рынка. На вопрос репортёра о том, что станет для ФРС сигналом для остановки столь жёсткой монетарной политики, Пауэлл дал чёткий ответ – сигналом для смягчения монетарной политики станет ликвидация инверсии кривой доходности.

Формально, теперь все пристально следят за доходностью десятилеток и ждут тот чудный момент, когда их доходность превысит доходность двухлеток. Именно разницу этих казначейских бумаг и отслеживают в качестве первичной индикации рецессии экономики.

Сразу после заседания кривая доходности имела такой вид. На этом графике интересно именно то, что мы теперь довольно чётко можем обозначить момент, когда ФРС смягчит свои действия. Согласно заявленному нормальному значению ключевой ставки до конца года в приблизительно 4,5%, десятилеткам нужно пересечь именно эту отметку в 4,5%.

Пожалуй, теперь это новый показатель, за которым все будут неустанно наблюдать, а инфляция отойдёт на второй план.

Да что там, сразу после заседания рост доходности десятилеток стал ракетообразным – он уже достиг без малого 4%. При том, что доходность двухлеток выросла не столь значительно. Кстати, техническая картина уровня доходности десятилеток вполне соответствует описанным предположениям и целям.

Рынок металлов, согласно ситуации рисковых активов, находится под давлением, в то время как доходность десятилеток летит наверх – участники рынка, скидывая все возможные инструменты, сейчас верят только в один актив — индекс доллара. Он продолжает свой устойчивый восходящий тренд.

Единственное, что несколько смущает, это угол восхождения цены, который становится совсем уж крутым, что может говорить об излёте тренда. По крайней мере, так часто бывает — ускорение движения цены говорит об излишней активности участников рынка, характерной для слабых рук. Умные деньги не любят суету и высокие скорости.

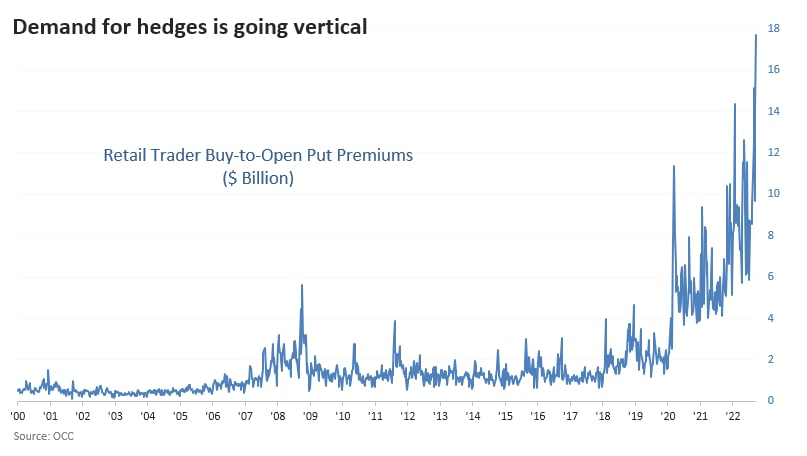

Довольно интересно выглядит картина на рынке опционов. Интерес к хэджированию своих позиций со стороны розничных инвесторов бьёт все рекорды – объём торгов пут-опционами на максимальных значениях. Неужели все успели вовремя зафиксировать риски?

Резюме

Не буду вас долго мучить и скажу максимально просто: текущее активное снижение кажется мне чересчур подозрительным и нежизнеспособным. Да, если мы посмотрим месячные графики базовой метрики рынка, то очевидна слабость по всем фронтам. Вкупе со столь жёсткой монетарной политикой со стороны регулятора это не предвещает ничего хорошего. Сейчас практически в «каждом дворе» знают про то, что рынки валятся в преисподнюю. Практически каждый вовремя захэджил риски этого падения опционами, и во всеоружии ждёт своих прибылей…

Могу предположить такой сценарий событий: доходности десятилеток галопирующими темпами взлетят к целевым показателям, полностью исправив инверсию кривой доходности, что даст отмашку участникам рынка для активных действий. Уровень кэша на счетах сейчас очень высок, судя по метрике. Техническая картина индексов, да и не только, выглядит сейчас очень подходяще для сильного отскока. И не забываем про то, что у нас выборы на носу. Как и говорил ранее – тут явно нужно подтянуть рынки до уровня отличного настроения. Да и американская экономика сейчас не выглядит столь уж болезненно, как её рисуют нам сами экономисты.

Послесловие

В одной из своих статей я писал про рецессию американской экономики. Да, она всенепременно случится, но только чуточку позже. Ведь такие жуткие перекосы рядовых экономических процессов не могут пройти бесследно, сколько бы американские экономисты ни перекидывали их на соседние континенты. Запущенная американцами волна обязательно к ним вернётся.

Как всегда, призываю вас сохранять холодный разум и здравое мышление, какими бы заманчивыми ни казались перспективы, описанные в этой статье. Ведь это всего лишь моё частное, субъективное мнение. Всегда помните про свой риск- и мани-менеджмент. Желаю всем высоких прибылей.

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.