ОПЕК, в соответствии с ожиданиями рынка, принял решение сократить добычу в ответ на ужесточение монетарной политики центральными банками, которые ведут к замедлению роста и снижению спроса на энергоресурсы. Объявленный размер сокращения добычи соответствовал верхней границе диапазона прогнозов – 2 млн. баррелей. Вскоре после решения ОПЕК, Goldmanповысил прогнозную цену нефти в этом квартале на 10 долларов до 110 долларов за баррель, назвав итог заседания «очень бычьим» для рынка нефти.

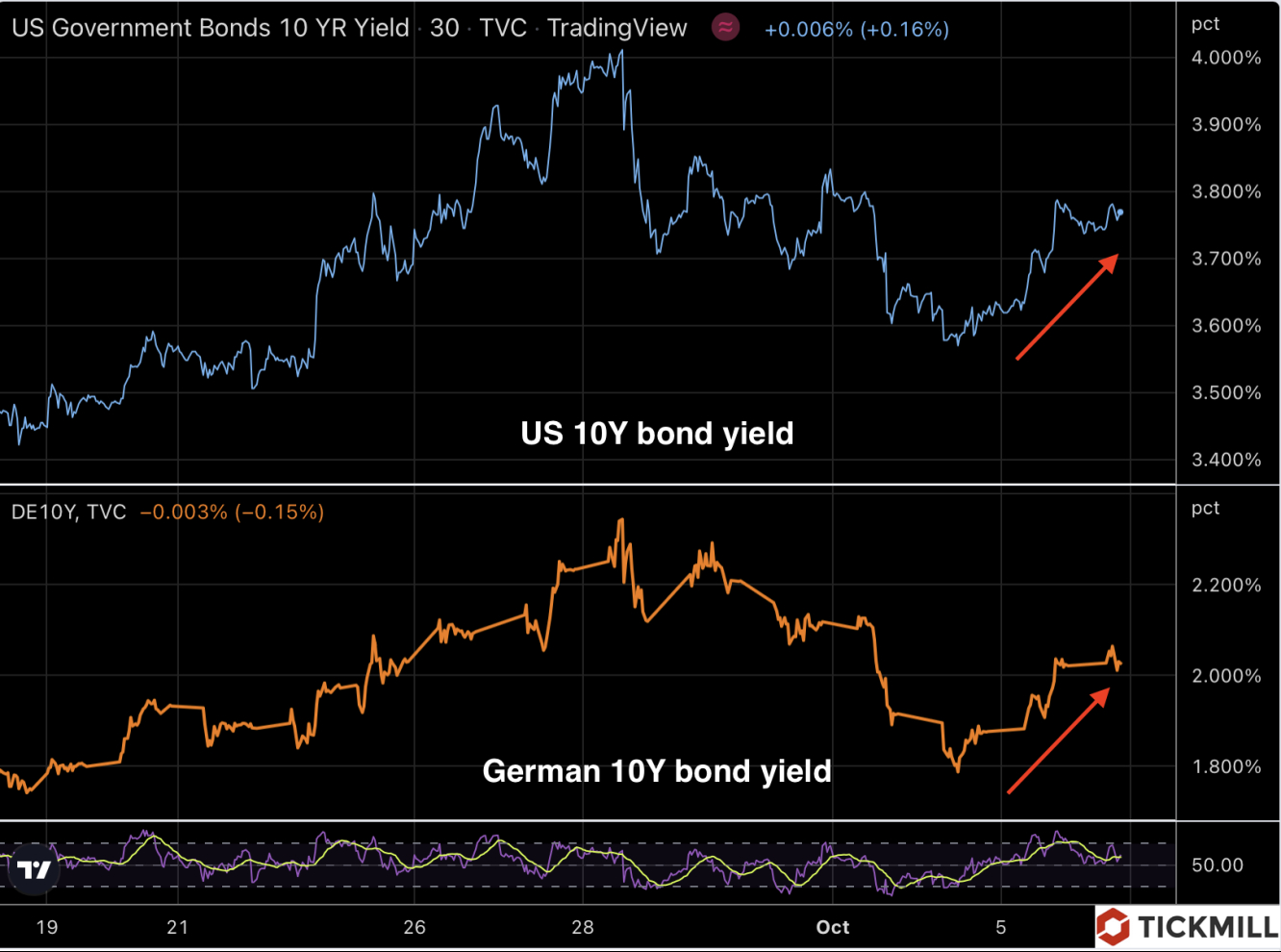

Ожидания, что ОПЕК сократит добычу, в то время как США распродает нефть из стратегических резервов на местном рынке, привели к новому витку опасений о высокой инфляции. Как результат, активы с фиксированной доходностью начали дешеветь. С появлением слухов о «маневре» ОПЕК, доходности облигаций США и Германии перешли в рост на всех сроках погашения – 10-летняя Трежерис прибавила 18 б.п., а немецкий Bund – почти 24 б.п., отражая большую зависимость Германии и ЕС в целом от поставок энергоресурсов извне:

Отчет EIA, опубликованный вчера показал, что запасы нефти и бензина в США снизились сильнее, чем ожидалось. На неделе, оканчивающейся 30 сентября, запасы бензина снизились на 4.7 млн. баррелей при ожиданиях 1.34 млн и достигли самого низкого уровня с 2014 года. Запасы сырой нефти сократились на 1.35 млн. баррелей. Снижение запасов говорит о высоком спросе, что, в свою очередь, указывает на пока еще хорошие темпы экспансии американской экономики, что выступает главным контраргументом к гипотезе, что ФРС начнет смягчать ДКП в 2023 года.

Вообще, в «поворот» ФРС в монетарной политике стало труднее верить после решения ОПЕК с его неблагоприятными последствиями для инфляции, а также новых комментариев чиновников ФРС. Однако отдельные рынки показывают, что она продолжает влиять на ценообразование. Например, фьючерсы EUR/USD все еще учитывают снижение ставки в 2023 году и по крайней мере одно снижение ставки в 2024:

Глава ФРБ Атланты заявил, что борьба с инфляцией «только начинается», и ФРС не должна торопиться снижать ставку, если появятся признаки замедления активности в экономике, а вместо этого оставаться «целеустремленной и непоколебимой» в своей позиции дождаться снижения инфляции. По словам чиновника, диапазон ставки на котором ФРС стоит остановиться и анализировать эффекты ужесточения – 4.0–4.5% (текущий диапазон 3.0–3.25%).

Глава ФРБ Сан-Франциско Дейли сообщила, что ее источники в деловых кругах заявили о снижении темпов найма, и она ожидает увидеть подтверждение этого в отчете NFP, который будет опубликован в пятницу. По ее словам, замедление темпов роста найма и скромный рост оплаты труда будет благоприятным сигналом для ФРС, так как в этом случае можно будет надеяться на снижение инфляции.

Два ключевых отчета перед релизом NFP – отчеты агентства ADP и ISM в непроизводственном секторе США, указали на сравнительно хорошие темпы найма в сентябре. ADP сообщило о приросте в 205К рабочих мест, индекс найма в отчете ISM вырос с 50.2 в августе до 53 в сентябре. Значение индекса 50 является нейтральным – при нем ситуация не ухудшилась и не улучшилась по сравнению с предыдущим месяцем.

Артур Идиатулин, рыночный обозреватель Tickmill UK

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Рынок не теряет надежд на снижение ставки ФРС в 2023

Опубликовано 06.10.2022, 14:30

Рынок не теряет надежд на снижение ставки ФРС в 2023

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+