Европа

Вечером вторника Stoxx Europe 600 рос четвертую сессию подряд, пытаясь прорваться выше максимумов 4—5 октября. По состоянию на 17:45 мск росли все отраслевые сектора индекса, кроме одного: наилучшую динамику показывали промышленность, ИТ и производство материалов. Отставали энергетика, недвижимость и ЖКХ.

Рынок акций Европы продолжает расти на фоне все тех же факторов: общего улучшения спроса на рискованные активы и недавнего налогового разворота правительства Великобритании, которое решило отказаться от большей части мер по снижению налогообложения. Определенного оптимизма добавили и неплохие цифры по Индексу экономических настроений от ZEW для Еврозоны и Германии за октябрь.

Рынок акций Великобритании также показывал бычью динамику, даже несмотря на то, что Банк Англии опроверг сообщение Financial Times о планах регулятора отложить начало сокращения баланса путем продажи гособлигаций.

На 18:00 мск:

- Индекс MSCI EM -865,77 п. (+0,28%), с нач. года -29,7%

- Stoxx Europe 600 -401,24 п. (+0,69%), с нач. года -17,7%

- DAX -12 842,43 п. (+1,53%) с нач. года -19,2%

- FTSE 100 — 6 961,09 п. (+0,59%), с нач. года -6,0%

США

S&P 500 второй раз подряд начал торги с заметного гэпа вверх, однако сегодня он быстро попал в волну продаж и довольно быстро отыграл основную часть роста. По состоянию на 17:45 мск росли все отраслевые сектора индекса: наилучшую динамику показывали производство материалов, финансы и промышленность. Отставали энергетика, здравоохранение и телекомы.

Сегодня еще один ведущий банк США — Goldman Sachs — порадовал инвесторов неплохим квартальным отчетом, однако бычий моментум рынка явно слабеет. Вполне возможно, что S&P 500 потребуется провести несколько дней в консолидации, после чего станет возможным возобновление роста.

Динамика американских фондовых индексов выглядит, как типичный шорт-сквиз, которые периодически случаются на фоне сильной перепроданности, господствующего пессимизма и медвежьего позиционирования. Тем не менее фундаментальная картина выглядит по-прежнему: доходность 2-летних гособлигаций США продолжает консолидироваться в области 15-летних максимумов чуть ниже 4,50%, фьючерсы на ставку по федеральным фондам учитывают в котировках 97-процентную вероятность ее повышения на заседании FOMC 2 ноября на 75 б.п., а также рост до 4,93% к марту 2023 года.

Таким образом, раз фундаментально ничего не изменилось, то медвежье ралли может прерваться в любой момент, и для его продолжения может понадобиться какой-то позитив: возможно, в виде приятных сюрпризов со стороны квартальной отчетности/прогнозов американских компаний. Здесь ожидания довольно низки, поэтому побить их может оказаться довольно просто.

На 18:00 мск:

- S&P 500 — 3 728,41 п. (+1,37%), с нач. года -21,8%

- VIX — 31,08 пт (-0.29 пт), с нач. года +13.86 пт

- MSCI World — 2 431,84 п. (+2,32%), с нач. года -24,8%

Нефть и другие сырьевые активы

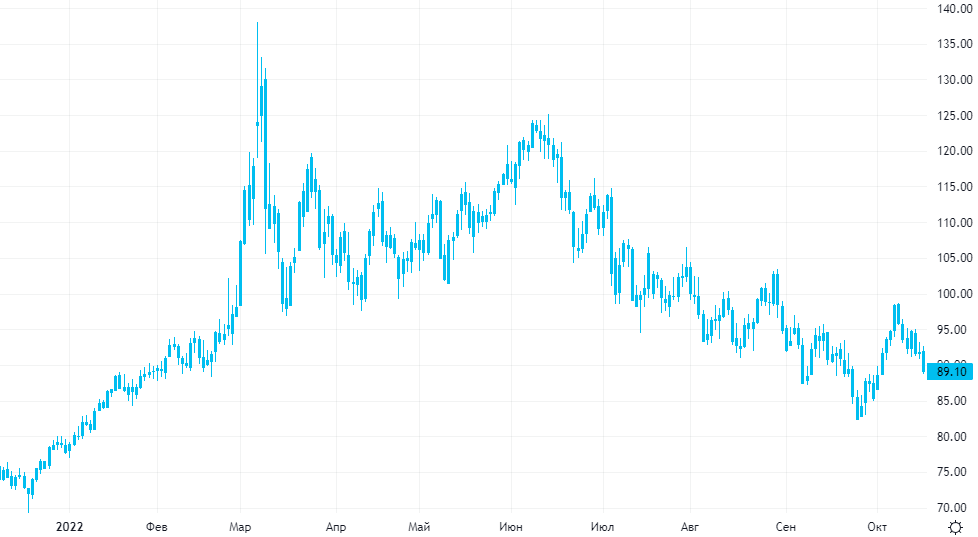

Вечером вторника цены на нефть заметно снижались, и декабрьский фьючерс на Brent опустился ниже $90 за баррель впервые с 4 октября. Таким образом, рынок отыграл весь рост, имевший место после решения ОПЕК+ сократить добычу нефти на 2 млн б/с, начиная с ноября.

Главной причиной снижения цен послужило сообщение Bloomberg о том, что, по данным информированных источников, США собираются выпустить еще 10–15 млн баррелей нефти из стратегических резервов. Кроме того, администрация Байдена рассматривает варианты ограничения экспорта нефтепродуктов из страны, включая бензин и дизель.

Золото продолжало консолидироваться внутри диапазона предыдущих трех сессий неподалеку от годовых минимумов. В Лиссабоне началась ежегодная конференции LBMA, и ее участники прогнозируют, что в ближайший год цена драгметалла вырастет до $1830,5 за унцию, несмотря на повышение процентных ставок, пишет Bloomberg.

С одной стороны, в настоящий момент рост процентных ставок является более негативным фактором для золота, нежели его способность защищать капитал от инфляции. С другой — спрос на драгметалл может усилиться в случае эскалации геополитической напряженности.

Медь оставалась под давлением, но, как и золото, продолжало консолидироваться в широком диапазоне $7400–7600 за тонну. Медвежьим фактором здесь выступили новости о том, что в понедельник гарантийные запасы металла на шанхайской бирже выросли на 47 тыс. тонн (рекордное значение за всю историю ведения статистики с 2010 года). На этом фоне наблюдалось заметное сокращение спреда между ближайшими фьючерсными контрактами.

Схожая ситуация наблюдалась и в алюминии, цена которого на LME тестировала основание диапазона $2200–2400 за тонну. Здесь гарантийные запасы металла увеличились на 13% до 444,85 тыс. тонн, показав прирост десятый день подряд. Наибольший приток металла был зафиксирован в хранилищах Сингапура и Малайзии.

Одна из крупнейших горнорудных компаний мира Rio Tinto (LON:RIO) сообщила сегодня о перспективах снижения мирового спроса на товарные активы в случае реализации рисков глобальной рецессии, а также на фоне слабого восстановления спроса в Китае.

На 18:00 мск:

- Brent, $/бар. — 89,23 (-2,61%) с нач. года +14,7%

- WTI, $/бар. — 82,66 (-3,28%) с нач. года +9,9%

- Urals, $/бар. — 67,22 (-3,92%) с нач. года -12,5%

- Золото, $/тр. унц. — 1 652,16 (+0,13%) с нач. года -9,7%

- Серебро, $/тр. унц. — 18,74 (+0,46%) с нач. года -18,7%

- Алюминий, $/т — 2 213,00 (-0,72%) с нач. года -21,2%

- Медь, $/т — 7 448,00 (-1,51%) с нач. года -23,4%

- Никель, $/т — 21 810,00 (+1,25%) с нач. года +5,1%