В среду рынок акций РФ прервал рост: индексы Мосбиржи и РТС снизились впервые за 3 и 5 сессий соответственно. Главной причиной ухудшения настроений инвесторов послужили новости о введении военного положения на четырех недавно присоединенных к РФ территориях, а также среднего уровня реагирования в еще восьми близлежащих к Украине регионах РФ. Тем не менее пока снижение рынка акций РФ выглядит технической коррекцией к недавнему росту.

Динамика на рынке акций Европы и США незначительно ухудшилась, нефть подросла, драгметаллы подешевели, а промышленные металлы показали смешанную динамику.

На 19:00 мск:

- Индекс МосБиржи — 1 978,40 п. (-2,66%), с нач. года -47,76%

- Индекс РТС — 1 010,24 п. (-2,84%), с нач. года -36,69%

Ключевые новости

- Президент России Владимир Путин ввел военное положение в четырех субъектах РФ — ДНР, ЛНР, Запорожской и Херсонской областях, начиная с 20 октября. Отдельным указом президента на территориях Крыма, Краснодарского края, Белгородской, Брянской, Воронежской, Курской, Ростовской областей и Севастополя вводится средний уровень реагирования. Инвесторов могут беспокоить перспективы как минимум частичного перевода экономики некоторых регионов России на военные рельсы, что может не очень хорошо сочетаться с экономическим ростом. Однако пока участники рынка проявляют спокойствие и сдержанность, которые находят выражение в умеренном снижении российских фондовых индексов и в уверенной динамике рубля. Это внушает оптимизм и создает предпосылки для возобновления роста на рынке акций РФ после коррекции/консолидации.

- Банк России опубликовал макроэкономический бюллетень «О чем говорят тренды» за октябрь, в котором говорится, что в сентябре российская экономика столкнулась с новыми вызовами: «На протяжении сентября инфляционное давление усиливалось. При этом одновременное уменьшение потребительского спроса и предложения потребительских товаров и услуг может в конечном итоге как ускорить рост цен, так и замедлить его… Частичная мобилизация в условиях низкой безработицы создает новые вызовы для производственных процессов и поддержания объемов выпуска, особенно в сегменте МСП, и негативно сказывается на потребительской и предпринимательской уверенности». Регулятор ждет некоторого усиления инфляции с дальнейшим возвращением к целевому уровню в 4% в 2024 году.

Итоги российского рынка

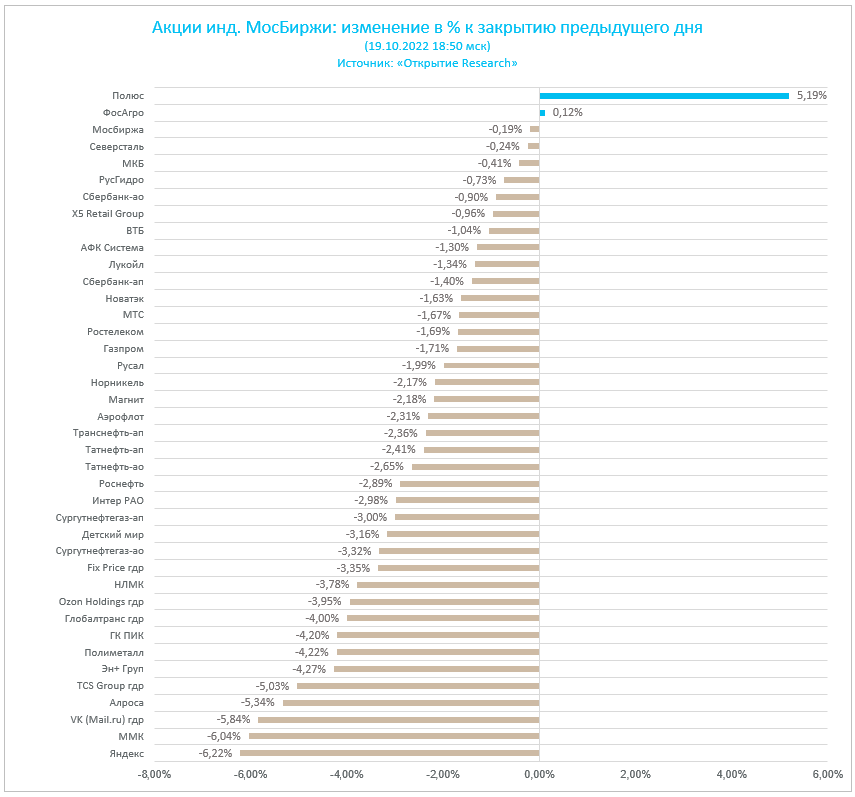

Все 10 отраслевых индексов закрылись в минусе. Наибольшую устойчивость показали телекомы (-0,16%), электроэнергетика (-1,03%) и потребительский сектор (-1,67%). Главными аутсайдерами выступили ИТ (-5,41%), строители (-3,80%) и металлы/добыча (-3,37%).

Корпоративные истории

- АФК «Система» (MCX:AFKS) договорилась о приобретении 47,7% акций АО «Мэлон Фэшн Груп» (Melon Fashion Group), российского производителя и ритейлера одежды, а также владельца брендов Zarina, befree, Love Republic и Sela. Сумма сделки - 15,8 млрд рублей, она будет профинансирована за счет собственных и заемных средств. Комментарий Алексея Павлова, начальника Управления анализа рынков «Открытие инвестиции»: «Melon Fashion Group была основана в 2005 году, под ее управлением находится 845 магазинов в 181 городе России и странах СНГ. По итогам 2021 года выручка Melon Fashion Group составила 37,5 млрд рублей, показав рост на 49% год к году; EBITDA выросла на 38% до 8,6 млрд рублей; чистая прибыль составила 3,5 млрд рублей. По нашим оценкам, сделка пройдет, исходя из форвардного мультипликатора EV/EBITDA на уровне 3,0х-4,0х, что недорого для динамично развивающейся истории. Таким образом, с точки зрения АФК, оцениваем сделку позитивно. Вдобавок ее реализация повышает шанс на высокие дивиденды от МТС (MCX:MTSS) как главного донора «Системы». Сохраняем рекомендацию на покупку акций обеих компаний».

- Группа «Белуга» продала международные права на свой флагманский бренд Beluga из-за трудностей в экспорте. Сумма сделки составит не менее $75 млн. При этом бренд Beluga будет по-прежнему входить в продуктовый портфель группы и присутствовать на российском рынке. Комментарий Алексея Павлова, начальника Управления анализа рынков «Открытие инвестиции»: «Как уже отмечалось, на фоне введения санкций в июне-сентябре экспорт водки Beluga на рынки США, Европы и в магазины duty free был приостановлен, что негативно сказалось на операционных результатах группы в III квартале. Более того, пока совершенно непонятно, когда указанные ограничения могут быть сняты. В таких условиях продажа международных прав на данный бренд может быть для «Белуги» оптимальным решением. В любом случае, по итогам 2021 года экспортные продажи водки Beluga составляли лишь 4% от консолидированной выручки группы, и потому вся эта история с санкциями не окажет существенного влияния на консолидированные результаты «Белуги». Мы сохраняем рекомендацию покупать по акциям компании».

- Группа ММК (MCX:MAGN) в III кв. 2022 г. снизила выплавку стали на 3,3% кв/кв, увеличила продажи на 17,4% кв/кв. Комментарий Алексея Павлова, начальника Управления анализа рынков «Открытие инвестиции»: «После опубликованных ранее результатов «Северстали» и НЛМК (MCX:NLMK), в принципе, качественная динамика показателей ММК была понятна. На фоне восстановления деловой активности на рынке России компания активно распродавала сформированные ранее запасы металлопродукции. При этом до феноменальной динамики «Северстали», у которой продажи в июле-сентябре прибавили 38% в квартальном сопоставлении, ММК дотянуться не смог. Тем не менее нам до сих пор не очевидно, что III квартал – это не история разового успеха для отечественных сталеваров. Поэтому мы по-прежнему с осторожностью смотрим на их акции».

Внешний фон

Европа

Вечером среды Stoxx Europe 600 снижался впервые за последние пять сессий. По состоянию на 18:00 мск в минусе находилось большинство секторов индекса. Наилучшую динамику показывали ИТ, энергетика и финансы. Отставали недвижимость, производство товаров длительного пользования и здравоохранение.

В Европе начался сезон корпоративной отчетности за третий квартал, и пока неясно, смогут ли результаты и прогнозы европейских компаний — даже если они окажутся сильными — перевесить перспективы дальнейшего повышения ставок ведущими центробанками мира.

Британские банки находились под давлением после сообщения Financial Times о том, что эффективная ставка налога на корпоративную прибыль для этого сектора может быть повышена до 33% с нынешних 27%.

На 18:00 мск:

- Индекс MSCI EM -879,07 п. (+1,54%), с нач. года -28,6%

- Stoxx Europe 600 -398,50 п. (-0,34%), с нач. года -18,3%

- DAX -12 770,43 п. (+0,04%) с нач. года -19,6%

- FTSE 100 — 6 936,35 п. (-0,01%), с нач. года -6,3%

США

Вечером среды S&P 500 незначительно снижался, оставаясь внутри торгового диапазона вторника. По состоянию на 18:00 мск в минусе находилось большинство секторов индекса. Наилучшую динамику показывали энергетика, телекомы и производство товаров первой необходимости. Отставали недвижимость, здравоохранение и ЖКХ.

В США продолжается сезон корпоративной отчетности за третий квартал, и его результаты пока выглядят довольно неплохо. В частности, сегодня заметно лучше рынка выглядели акции хорошо отчитавшихся Netflix (NASDAQ:NFLX), United Airlines и Procter & Gamble. Тем не менее рынок акций США забуксовал, и на это могут быть как минимум две причины.

Во-первых, ожидания по отчетности настолько низки, что побить их не представляет особого труда. А, во-вторых, фундаментальная картина изменилась мало: доходность 2-летних гособлигаций США продолжает консолидироваться в области 15-летних максимумов около 4,50%, фьючерсы на ставку по федеральным фондам учитывают в котировках 96-процентную вероятность ее повышения на заседании FOMC 2 ноября на 75 б.п., а также рост до 4,97% к марту 2023 года. Кроме того, риторика представителей ФРС остается ястребиной.

На 18:00 мск:

- S&P 500 — 3 714,06 п. (-0,16%), с нач. года -22,1%

- VIX — 31,11 пт (+0.61 пт), с нач. года +13.89 пт

- MSCI World — 2 457,86 п. (+1,07%), с нач. года -23,9%

Нефть и другие сырьевые активы

Вечером среды декабрьский фьючерс на нефть Brent умеренно рос в рамках консолидации внутри торгового диапазона вторника. На рынок действуют сразу несколько сил: перспективы дефицита черного золота после решения ОПЕК+ сократить добычу на 2 млн б/с, начиная с ноября, оказывают поддержку ценам. А риски глобальной рецессии и перспективы выпуска еще 10–15 млн баррелей нефти из стратегических резервов США давят на рынок.

Кроме того, 5 декабря вступает в силу так называемый «потолок» цен на российскую нефть, и, по данным Bloomberg, некоторые индийские НПЗ уже приостановили ее закупку, чтобы не попасть под санкции. Совокупность этих разнонаправленных факторов создает предпосылки для усиления волатильности цен на нефть.

По данным Минэнерго США, коммерческие запасы сырой нефти и нефтепродуктов в стране на неделе до 14 октября изменились следующим образом:

- Запасы сырой нефти: -1,725 млн барр. (прогноз: +1,322 млн барр. — неделей ранее: +9,879 млн барр.)

- Запасы нефти в Кушинге: +0,583 млн барр. (неделей ранее: -0,309 млн барр.)

- Запасы бензина: -0,114 млн барр. (прогноз: -1,227 млн барр. — неделей ранее: +2,022 млн барр.)

- Запасы дистиллятов: +0,124 млн барр. (прогноз: -1,4935 млн барр. — неделей ранее: -4,853 млн барр.)

Цены на золото опустились вечером среды до трехнедельных минимумов: поводом для снижения послужила публикация данных по потребительской инфляции в Великобритании за сентябрь. Темпы ее роста ускорились до 10,1% г/г, превысив ожидания рынка и заставив инвесторов опасаться решительных мер противодействия со стороны Банка Англии и правительства страны. Дополнительное давление на драгметалл оказывал общий рост доллара.

Алюминий на LME дешевел четвертую сессию подряд. Гарантийные запасы металла на бирже выросли на 82,825 тыс. тонн до 527,675 тыс. тонн, а общий прирост запасов за неделю составил, по данным Bloomberg, 63%. Запасы растут одиннадцатый день подряд, и с начала октября они удвоились.

По данным Reuters, Glencore (LON:GLEN) поставил «существенный» объем алюминия российского происхождения на склады LME в Южной Корее.

Цены на медь на LME остаются под давлением. Межправительственная организация государств-производителей и потребителей меди International Copper Study Group прогнозирует, что в следующем году рынок этого металла останется в профиците, хотя сам профицит сократится примерно вдвое. Избыток предложения будет обусловлен снижением потребления и ускорением темпов роста добычи.

На 18:00 мск:

- Brent, $/бар. — 90,58 (+0,61%) с нач. года +16,5%

- WTI, $/бар. — 83,33 (+0,62%) с нач. года +10,8%

- Urals, $/бар. — 68,04 (-0,56%) с нач. года -11,4%

- Золото, $/тр. унц. — 1 634,26 (-1,09%) с нач. года -10,7%

- Серебро, $/тр. унц. — 18,44 (-1,58%) с нач. года -20,0%

- Алюминий, $/т — 2 180,50 (-0,57%) с нач. года -22,3%

- Медь, $/т — 7 419,50 (-0,02%) с нач. года -23,7%

- Никель, $/т — 22 090,00 (+0,98%) с нач. года +6,4%

Валютный рынок

Рубль в среду показал смешанную динамику, незначительно подешевев к доллару и так же незначительно подорожав к евро и юаню.

- Торговый объем в паре доллар/рубль составил 73 млрд рублей против 76,2 млрд рублей в предыдущий торговый день.

- Торговый объем в паре евро/рубль составил 42,9 млрд рублей против 59 млрд рублей в предыдущий день.

- Торговый объем в паре юань/рубль составил 56,4 млрд рублей против 63,6 млрд рублей в предыдущий день.

Минфин вернулся на рынок заимствований с размещением классических ОФЗ-ПД и ОФЗ-ПК (с плавающей ставкой). На первом из аукционов были размещены ОФЗ-ПК выпуска 29021 с погашением 27 ноября 2030 г. Минфин смог разместить весь предложенный объём в 25 млрд по номиналу. Средневзвешенная цена размещения составила 97,9% от номинала.

Размещение ОФЗ и активность экспортёров обеспечили рубль поддержкой. Российская валюта укреплялась относительно основных конкурентов. Подобное положение дел может сохраняться до конца будущей недели, на которую придется пик налогового периода.

На 19:00 мск: