Европа

Вечером четверга Stoxx Europe 600 колебался неподалеку от уровней закрытия среды. В первой половине для индекс снижался, но затем, после решения ЕЦБ по ставкам, возобновил рост и даже обновил локальный максимум. По состоянию на 17:00 мск половина секторов индекса росла, другая — снижалась. Наилучшую динамику показывали энергетика, недвижимость и ЖКХ, наихудшую — ИТ, производство материалов и здравоохранение.

ЕЦБ повысил ставки на 75 б.п., как и ожидалось. Кроме того, регулятор сохранил ястребиный настрой, сообщив о планах продолжить повышать ставки для того, чтобы вернуть инфляцию к целевому уровню 2%. В своих решения ЕЦБ будет руководствоваться динамикой инфляции и макроэкономической статистики.

Тем не менее инвесторы посчитали тон заявления регулятора менее жестким, чем он мог бы быть, и быстро вычли из ожиданий по ставкам 20 б.п. Теперь рынок производных инструментов, по данным Bloomberg, учитывает в ценах достижение ставками пика на уровне чуть ниже 2,75% в 2023 году, тогда как на прошлой неделе этот показатель превышал 3,25%.

На 17:00 мск:

- Индекс MSCI EM -851,81 п. (+0,86%), с нач. года -30,9%

- Stoxx Europe 600 -408,82 п. (-0,36%), с нач. года -16,2%

- DAX -13 155,64 п. (-0,30%) с нач. года -17,2%

- FTSE 100 — 7 060,60 п. (+0,06%), с нач. года -4,6%

США

Вечером четверга S&P 500 консолидировался внутри диапазона двух предыдущих сессий, оставаясь неподалеку от двухмесячных максимумов. По состоянию на 17:00 мск половина секторов индекса росла, другая — снижалась. Наилучшую динамику показывали промышленность, энергетика и финансы, наихудшую — телекомы, здравоохранение и ИТ.

В последнее время поступавшая макроэкономическая статистика указывала на то, что быстрое повышение ставок со стороны регулятора давит на экономику страны. При этом новая волна ожиданий того, что это вынудит ФРС замедлить темпы повышения ставок, поддерживала рынок акций и гособлигаций США, а также давила на доллар.

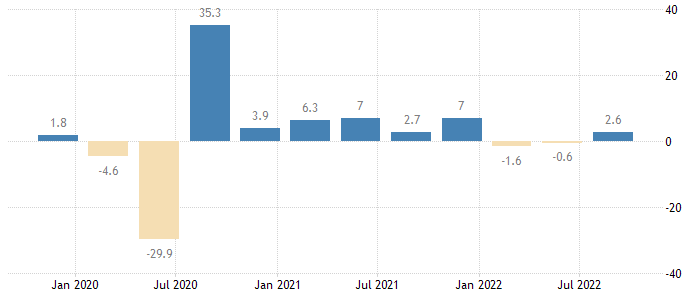

Однако опубликованная сегодня статистика показала восстановление экономики в США в третьем квартале: ВВП вырос на 2,6% в годовом исчислении после снижения на 0,6% в предыдущий отчетный период. Кроме того, эта цифра превысила ожидания рынка на уровне +2,4%.

Рынок фьючерсов на ставку по федеральным фондам учитывает в ценах 91-процентную вероятность ее повышения на 75 б.п. через неделю, а вот вероятность ее повышения на 50 б.п. или на 75 б.п. на заседании 14 декабря оценивается рынком примерно в 59/34, а оставшиеся 7% приходятся на шаг в 25 б.п.

На 17:00 мск:

- S&P 500 — 3 820,24 п. (-0,27%), с нач. года -19,8%

- VIX — 27,45 пт (+0.17 пт), с нач. года +10.23 пт

- MSCI World — 2 535,68 п. (-0,07%), с нач. года -21,5%

Нефть и другие сырьевые активы

В среду цены на нефть, наконец, покинули узкий диапазон предыдущих восьми торговых сессий, выйдя из него вверх. Главным поводом для роста послужило ослабление доллара и общее усиление спроса на рискованные активы.

Котировки черного золота росли вчера почти целый день, и этому росту не смогла помешать даже несколько противоречивая публикация данных по изменению коммерческих запасов нефти и нефтепродуктов в США на предыдущей неделе. Так, по данным Минэнерго США, коммерческие запасы нефти в стране увеличились на 2,588 млн барр., что, с одной стороны, оказалось заметно больше консенсус-прогноза на уровне +0,46 млн барр., а с другой — заметно ниже цифр от API на уровне 4,52 млн барр.

Сегодня ночью агентство Bloomberg сообщило со ссылкой на информированные источники о том, что США рассматривают возможность смягчения условий «потолка» цен на российскую нефть. В частности, цена будет более высокой, нежели ожидалось раньше. По информации источников Bloomberg, к пересмотру первоначальных планов Вашингтон побудили скептицизм инвесторов и рыночные риски.

МЭА опубликовало сегодня обзор «World Energy Outlook», в котором спрогнозировало, что доля РФ на мировом рынке нефти и газа сократится вдвое к 2030 году. Агентство полагает, что начало СВО стало переломным моментом, после которого мир окончательно взял курс на возобновляемую энергетику.

Вечером четверга базовые металлы находились под некоторым давлением после вчерашнего роста. Однако в целом они продолжают консолидироваться в довольно широких диапазонах, в которых они застряли после снижения во втором квартале. Ухудшение перспектив мировой экономики уравновешивается низкими запасами металлов, поэтому пока на рынке сохраняется равновесие. В частности, по данным Bloomberg, сегодня запасы меди, готовой к немедленной поставке, опустились на LME до минимального уровня с ноября 2021 года.

Aluminum Corp. of China Co. — крупнейший государственный производитель алюминия в Китае — прогнозирует, что цены на металл на Шанхайской фьючерсной бирже в четвертом квартале будут колебаться в диапазоне 17 500–19 500 юаней за тонну, т. е. $2 420-$2 670 за тонну при текущем курсе доллара к юаню на уровне 7,23. Это примерно соответствует диапазону летних месяцев.

На 17:00 мск:

- Brent, $/бар. — 97,09 (+1,46%) с нач. года +24,8%

- WTI, $/бар. — 89,40 (+1,69%) с нач. года +18,9%

- Urals, $/бар. — 75,64 (+1,26%) с нач. года -1,5%

- Золото, $/тр. унц. — 1 664,84 (+0,02%) с нач. года -9,0%

- Серебро, $/тр. унц. — 19,62 (+0,17%) с нач. года -14,9%

- Алюминий, $/т — 2 306,50 (-1,22%) с нач. года -17,8%

- Медь, $/т — 7 774,00 (-0,23%) с нач. года -20,0%

- Никель, $/т — 22 685,00 (+0,07%) с нач. года +9,3%