Главной идеей прошедшей недели стало поступление дивидендов «Газпрома» (MCX:GAZP), часть из которых вернулась на рынок в виде дополнительной ликвидности. Благодаря новым деньгам и относительно ровному геополитическому фону рынок смог вплотную приблизиться к 50-дневной скользящей, которую мы указывали в качестве первостепенной цели текущего восходящего движения.

На этой неделе много корпоративной отчетности. При этом неделя короткая, поскольку Россия в пятницу празднует День народного единства. Удлиненные из-за праздника выходные могут подпортить концовку недели. Однако мы рассчитываем в ноябре увидеть 2300 пунктов по индексу МосБиржи, поэтому в целом позитивно оценивает перспективы последнего месяца осени.

· Сектора-лидеры роста по итогам недели: «Нефти и газа», «Металлов и добычи», .

· Сектора-лидеры роста с начала октября: «Потребительский сектор», «Нефти и газа», «Электроэнергетики».

Нефтегазовый сектор

· Лидеры роста в секторе по итогам недели: «Транснефть»-ап (MCX:TRNF_p), «Сургутнефтегаз» (MCX:SNGS).

· Лидеры роста с начала октября: «Роснефть», «Сургутнефтегаз»-ао.

В фокусе акции «Роснефти» (MCX:ROSN). На 11 ноября назначено заседание совета директоров «Роснефти», в повестке дня которого — рекомендации по размеру дивиденда за 9 месяцев 2022 г. и созыв внеочередного собрания акционеров. Мы ожидаем дивиденд за 9 месяцев в диапазоне 25–30 руб., что соответствует доходности в 8–9%.

Технически бумага может уйти в коррекцию после октябрьского роста. В преддверии решения совета директоров снижение котировок ниже 300 рублей может выглядеть привлекательным для тактических спекулятивных позиций.

В фокусе также «Лукойл» (MCX:LKOH). Напомним, в пятницу стало известно, что совет директоров компании рекомендовал выплатить дивиденд 537 руб./акция из нераспределенной прибыли 2021 года. Считаем «Лукойл» одной из лучших дивидендных идей в секторе. Рекомендуем бумагу к покупке.

У нас есть актуальная идея по акциям компании, цель 5367 руб. Коррекцию котировок следует рассматривать, как возможность входа в длинные позиции.

Электроэнергетика

· Лидеры роста в секторе по итогам недели: «Россети Центр» (MCX:MRKC), «МРСК Урала» (MCX:MRKU).

· Лидеры роста с начала октября: «Юнипро» (MCX:UPRO), «Россети Центр и Приволжье».

В моменте больше нравятся бумаги «Россети Центра и Приволжье» (MCX:MRKP). Также рекомендуем обратить внимание на наиболее ликвидных представителей сектора «Электроэнергетики», а именно бумаги «Интер РАО» (MCX:IRAO) и «РусГидро» (MCX:HYDR).

Также можно присмотреться к бумагам ТГК-1 (MCX:TGKA). По темпам роста они на прошлой неделе существенно отстали от многих конкурентов. У нас есть актуальная инвестидея по акциям «ТГК-1», цель 0,016 руб. Потенциал роста с текущих уровней оцениваем почти в 100%. Кроме того, бумаги интересны и как дивидендная история.

«Энел Россия» (MCX:ENRU) планирует 1 ноября опубликовать результаты по МСФО за III квартал 2022 года.

«Юнипро» планирует 3 ноября опубликовать отчетность по МСФО за III квартал 2022 года.

Телекомы

· Лидеры роста в секторе по итогам недели: МГТС-ап (MCX:MGTS_p), МТС (MCX:MTSS).

· Лидеры роста с начала октября: МТС, МГТС-ап.

МТС 16 ноября опубликует финансовые и операционные результаты за III квартал 2022 года. В преддверии отчета бумага может быть интересной. У нас есть инвестиционная идея по MTSS, цель 281,8 руб. Ближайшая цель — 200-дневная скользящая средняя с текущим значением 238 руб. Возвращение к 50-дневной МА с текущим значением 220 рублей предлагает тактическую возможность для спекулятивной покупки бумаги перед отчетностью.

Сектор «Металлов и добычи»

· Лидеры роста в секторе по итогам недели: «Русал» (MCX:RUAL), НЛМК (MCX:NLMK).

· Лидеры роста с начала октября: ММК (MCX:MAGN), «Северсталь» (MCX:CHMF).

Золотодобытчик Polymetal (MCX:POLY) планирует 2 ноября опубликовать производственные результаты за III квартал 2022 года. 4 месяца котировки POLY держат диапазон 200–400 руб. и сейчас находятся в середине этого коридора. Маловероятно, что операционка станет драйвером пробития верхней или нижней границы диапазона. Однако спекулянты могут предпочесть тактические позиции от верхней или нижней границы, подразумевая, что диапазон пока сохранится. Инвестиционной идеи у нас в бумагах POLY нет.

Технически недооцененной начинает смотреться «Алроса» (MCX:ALRS).

Финансовый сектор

· Лидеры роста в секторе по итогам недели: Банк "Санкт-Петербург", «СПБ Биржа» (MCX:SPBE).

· Лидеры роста с начала октября: Банк "Санкт-Петербург", «СПБ Биржа».

«Мосбиржа» (MCX:MOEX) планирует 3 ноября опубликовать отчетность по МСФО за III квартал 2022 года. У нас есть актуальная инвестиционная идея по акциям Мосбиржи, цель 107 рублей.

Акции Банка "Санкт-Петербург" (MCX:BSPB) — единственные в секторе в плюсе с начала года. Российские кредиторы в текущем году отказались от выплаты дивидендов, однако Банк "Санкт-Петербург" летом приятно удивил своих акционеров рекомендацией выплатить дивиденды за I полугодие 2022 года в размере 11,81 рубля на одну обыкновенную и 0,11 рубля на одну привилегированную акцию.

Набсовет BSPB одобрил на прошлой неделе выкуп 22 млн обыкновенных акций, на который будет направлено 2,5 млрд руб. Дата начала выкупа — 15 ноября 2022 г., дата окончания действия программы — 15 ноября 2023 г. Объём объявленного выкупа достаточно приличный и значительно превышает прошлогодний план выкупа в размере 14 млн. Тем не менее бумага — одна из наиболее перегретых в секторе. Возможно продолжение коррекции.

Бумаги TCS Group (MCX:TCSGDR) с технической точки зрения начинают смотреться недооцененными. С июня котировки в растущем канале и сейчас находятся вблизи его нижней границы. Не исключаем, что на этой неделе TCSG привлечет тактических покупателей.

Потребительский сектор

· Лидеры роста в секторе по итогам недели: «O'Key Group» (MCX:OKEYDR), «Инарктика»

· Лидеры роста с начала октября: X5 Retail (MCX:FIVEDR), Fix Price (MCX:FIXPDR), «Мать и дитя».

MD Medical Group (MCX:MDMGDR) («Мать и дитя») опубликовала 31 октября операционные результаты за 3-й квартал 2022 года. Мы сохраняем позитивный взгляд на расписки компании и сохраняем по ним рекомендацию «Покупать». Наша целевая цена — 594 руб.

Бумаги в октябре подорожали на 33%, при этом объемы (средней 20-дневный относительно среднего за 3 месяца) сократились на 24%. Не исключена фиксация прибыли, но бумага остается интересной для покупки на коррекции.

Совет директоров «Инарктики» (MCX:AQUA) 31 октября планирует рассмотреть вопрос о рекомендациях по распределению прибыли и выплате дивидендов по итогам девяти месяцев 2022 года. Бумага является малоликвидной и высоковолатильной. В преддверии заседания совета директоров котировки реализовали приличное ралли и достигли максимумов почти за полтора месяца. По факту объявления решения возможна коррекция.

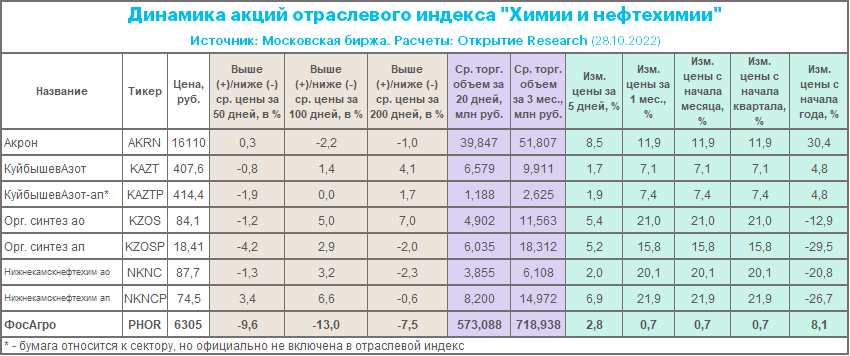

Сектор «Химии и нефтехимии»

· Лидеры роста в секторе по итогам недели: «Акрон» (MCX:AKRN), «Нижнекамскнефтехим»-ап (MCX:NKNC_p).

· Лидеры роста с начала октября: «Нижнекамскнефтехим»-ап, «Оргсинтез КПАО» (MCX:KZOS).

Акции «ФосАгро» (MCX:PHOR) после сентябрьского дивидендного гэпа падали в октябре ниже 5500 руб. и к концу месяца возвращались до 6500 руб. (+21% от минимумов месяца). «Акрон» на прошлой неделе смотрелся лучше «ФосАгро». При этом конъюнктура на глобальном рынке удобрений остается благоприятной.

В сегодняшних реалиях акции PHOR предлагают очень высокую дивидендную доходность, а компания предлагает своим акционерам стабильные дивидендные выплаты. Считаем «ФосАгро» привлекательной для покупки. Цель 8300 руб.

IT-сектор

· Лидеры роста в секторе по итогам недели: Softline (MCX:SFTLDR), «Группа Позитив» (MCX:POSI).

· Лидеры роста с начала октября: «ЦИАН» (MCX:CIANDR), Softline.

Positive Technologies 31 октября публикует финансовую отчетность по МСФО за 3-й квартал 222 года. Ожидаем сильные результаты. У нас есть актуальная идея по акциям POSI, цель 1600 руб.

«Яндекс» планирует 3 ноября опубликовать отчетность по МСФО за III квартал 2022 года. Тактическая покупка может выглядеть актуальной в преддверии выхода отчета. Результаты ожидаются достойными. У нас есть актуальная инвестидея по акциям «Яндекса» (MCX:YNDX), цель 3132 руб.

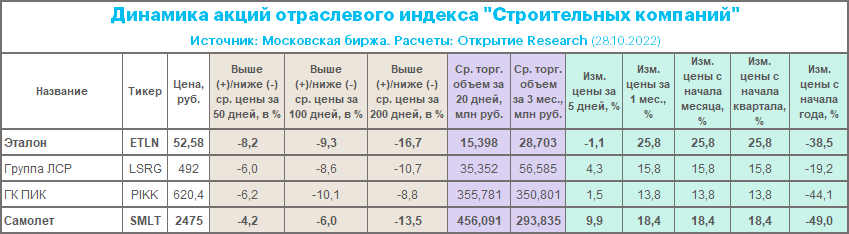

Строительный сектор

· Лидеры роста в секторе по итогам недели: «Самолет» (MCX:SMLT), «Группа ЛСР» (MCX:LSRG).

· Лидеры роста с начала октября: «Эталон» (MCX:ETLNDR), «Группа ЛСР».

Наши фавориты в секторе по-прежнему «Самолет» и «Эталон». Считаем привлекательными покупки бумаг SMLT (поддержка 2200–2000 руб.) и ETLN (поддержка 50–40 руб.) на попытках снижения. Цели по бумагам 4118 руб. и 84 руб. соответственно.

Транспортный сектор

· Лидеры роста в секторе по итогам недели: НМТП, «Совкомфлот» (MCX:FLOT).

· Лидеры роста с начала октября: «Совкомфлот», НМТП.

Нам по-прежнему в секторе нравятся бумаги ДВМП (MCX:FESH), однако краткосрочно, с технической точки зрения, бумаги выглядят перегретыми, как и на прошлой неделе. Коррекция до 34–31 руб. повышает привлекательность покупки этих бумаг.

Акции НМТП (MCX:NMTP) продемонстрировали сильную поддержку в районе 4 руб. и сейчас торгуются в области сильного сопротивления. Технически, потенциал риска и доходности подразумевает возможность спекулятивной тактической идеи на покупку с коротким стопом на 4,3 руб. Цель может быть на уровне 5,5–6,0 руб. В случае снижения лучше уйти с рынка по стопу и искать возможность вернуться в длинную позицию уже ближе к поддержке 4 руб.