· «Медленнее, но дольше» — ФРС США меняет стратегию цикла повышения ставок.

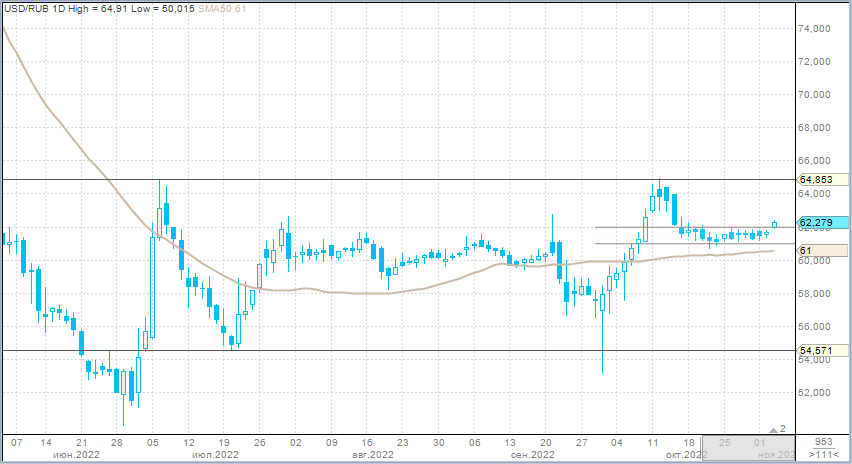

· USD/RUB пробил верхнюю границу 13-дневного диапазона между 61 и 62 рубля за доллар.

Валюты G10

Доллар в среду по итогам публикации итогов заседания ФРС укрепился против всех валют Большой десятки, кроме иены. Японская валюта утром в четверг, 3 ноября, была лидером роста в группе G10. Доллар незначительно слабел против всех основных конкурентов.

Комитет по открытым рынкам (FOMC) ФРС США в среду принял единогласное решение повысить ставку на 75 б.п. до диапазона 3,75%-4,00%, что является самым высоким уровнем с 2008 года. На пресс-конференции по итогам заседания глава ФРС Джером Пауэлл намекнул, что с декабря темпы повышения ставок могут замедлиться, но при этом пиковое значение ставок, вероятно, будет выше, нежели это виделось в сентябре, когда публиковались dot plot — собственные прогнозы представителей Федрезерва в отношении ставок.

В целом, мы услышали такой посыл от Пауэлла рынкам: перестаньте рассчитывать на то, что мы каждый раз будем повышать ставку на 75 б.п. Однако это вовсе не означает, что ФРС США близка к завершению цикла. Даже наоборот. Ставки будут повышаться медленнее, но дольше и окажутся выше, чем предполагалось ранее.

И еще один, на наш взгляд, важный аспект. Как нам показалось, глава ФРС попытался намекнуть рынку на то, что будущие статистические данные следует интерпретировать по-другому, смотря на них с точки зрения повышения ставок ФРС.

Иными словами, если какие-то цифры будут демонстрировать, что инфляция в США упорствует и остается устойчивой, не следует, как прежде, опять закладываться на то, что ставка снова будет повышена на 75 б.п. Нет, теперь, похоже, базовым шагом становится 50 б.п., поскольку Федрезерв намекнул, что обеспокоен ужесточением финансовых условий. Поэтому упорствующая инфляция означает не «сильнее повышать ставки», а «дольше повышать ставки».

Кажется, рынок услышал этот посыл. Если ровно неделю назад рынок фьючерсов на ставку по федеральным фондам ожидал пик повышения ставок в марте на уровне около 4,85%, то теперь рынок ожидает пик повышения ставок в июне на уровне 5,1%. Ставка к концу 2023 года оценивается на уровне 4,8%. Неделю назад подразумевалось в конце 2023 г. 4,46%.

Что все это значит для доллара

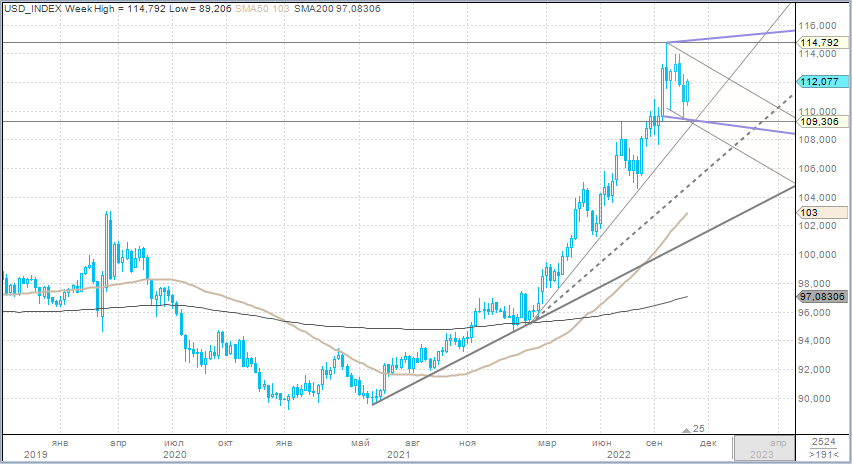

Текущий бычий тренд доллара стартовал в мае 2021 г. Он ускорился с марта 2022 г. с началом цикла повышения ставок в США. Индекс доллара сохраняет призрачный шанс роста до 120 п. (+7% к текущим уровням). Это, скорее, сценарий именно глубокой глобальной рецессии, который для нас сейчас не является базовым. Индекс доллара сохраняет немногим более чем 50% вероятность формирования нового 20-летнего максимума выше уровня 115 п. Однако доллар выше указанного уровня теперь уже выглядит, скорее, как кандидат для входа в короткие позиции.

Отметим, что смена парадигмы цикла повышения ставок в США в сторону «медленнее, но дольше» благоприятна для других мировых центральных банков, которые по многим причинам, не только экономическим, не могли и не могут себе позволить поспевать за ФРС, шагающей вверх с шагом +75 б.п.

Теперь ситуация с точки зрения дифференциала ставок становится более комфортной для коллег США по статусу стран с развивающимися рынками, а также некоторых развивающихся стран, экономика которых тесно связана с США (Мексика, Бразилия). Поэтому темп тренда роста индекса доллара, который был с марта, должен замедлиться.

Этот тренд должен в среднесрочной перспективе сломаться и превратиться в нечто среднее между динамикой с марта и тем трендом, который был в прошлом году. В итоге разброс колебаний в среднесрочной перспективе по индексу доллара от 116 до 108 пунктов.

Соответственно, пока ситуация выглядит следующим образом: DXY в диапазоне 115–116 п. выглядит интересным для входа в короткие позиции, DXY в случае снижения до 108,5–108 п. выглядит интересным для входа в длинные позиции.

Российский рубль

Рубль подешевел в среду против доллара, евро и юаня. Утром в четверг мы наблюдали рост доллара к рублю по итогам заседания ФРС. Цены на нефть Brent не смогли накануне закрепиться выше $96/барр. и сегодня демонстрируют негативную динамику на фоне дорожающей на Forex валюты США. Таким образом, как мы и предполагали вчера, пара USDRUB прерывает 13-дневный диапазон между 61 и 62 рубля за единицу американской валюты.

В среду:

· Торговый объем в паре доллар/рубль составил 68,5 млрд рублей по сравнению с 78,2 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 35 млрд рублей против 31 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 59,6 млрд рублей против 51,4 млрд рублей в предыдущий день.

При этом евро все еще по-прежнему заключен в диапазон шириной 200 копеек между 60 и 62 рубля за единую валюту.

Для направленной динамики по-прежнему не хватает драйвера. Как подчеркивали ранее, ожидаем, что курсы USDRUB и EURRUB сменят 13-дневные узкие диапазоны на более широкие коридоры. Для пары USDRUB это 63–60 за доллар. Для EURRUB — это 63–59 за доллар.

Пока сохраняем наш прогноз на конец года по паре доллар/рубль на уровне 64,00.