· Рубль утром в пятницу достиг месячного максимума к доллару.

Валюты G10

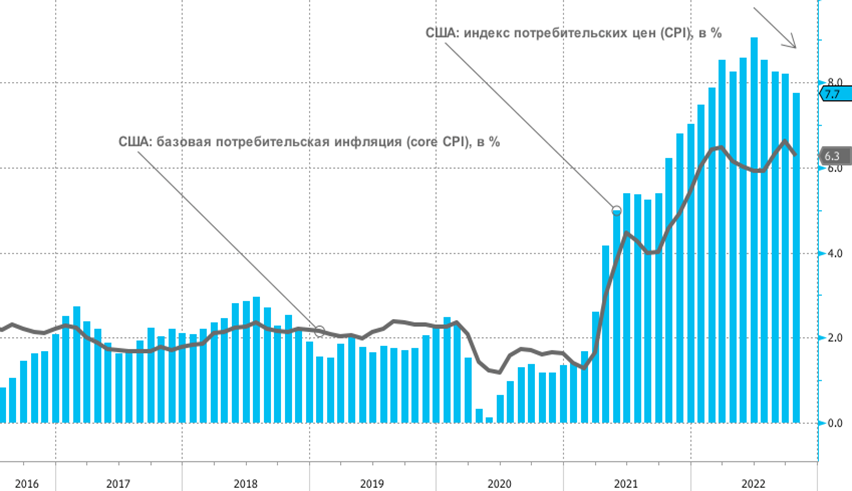

Доллар в четверг пережил свой худший день с декабря 2015 года, поскольку опубликованный отчет по инфляции удивил темпами замедления роста потребительских цен. Это повысило уверенность инвесторов в том, что ФРС замедлит темпы повышения процентных ставок. Индекс доллара снизился на 2,1%.

Потребительская инфляция в США в октябре выросла на 0,3% к сентябрю и на 7,7% к октябрю 2021 года. Данные оказались ниже прогнозных оценок (+0,4% м/м и +7,9% г/г). При этом базовая потребительская инфляция в октябре выросла на 0,3% м/м, что ниже прогноза (+0,5% м/м) и предыдущего сентябрьского значения (+0,6% м/м). Годовые темпы роста базовой инфляции замедлились до 6,3% г/г по сравнению с прогнозом 6,5% г/г и сентябрьским значением 6,6% г/г.

Рынок фьючерсов на ставку по федеральным фондам теперь уверен в том, что в декабре ФРС повысит ставку на 50 б.п. Вероятность повышения на 75 б.п. стала нулевой. Пиковое значение ставки в 2023 году теперь подразумевается в мае на уровне 4,9%, хотя в начале текущей недели пиковое значение рынок учитывал на уровне 5,14% в июне 2023 года. К концу следующего года котировки фьючерсов на ставку подразумевают ее снижение на 50 б.п. от пикового значения.

Прежде чем делать выводы, мы предпочитаем дождаться публикуемой в пятницу статистики Мичиганского университета. Согласно прогнозам, инфляционные ожидания в ноябре на горизонте года вырастут до 5,1% (в октябре было 5%). Инфляционные ожидания на горизонте 5–10 лет останутся без изменений — 2,9% г/г. ФРС внимательно следит за инфляционными ожиданиями и опасается, что они могут заякориться слишком высоко. Считаем эти цифры важными для оценки пикового значения ставок в США. Это поможет оценить, насколько адекватна сейчас скорость падения доллара.

Отметим, что показатель одномесячный Risk Reversal для пары EURUSD, который отражает разницу в ценах опционов Call и Put, поднялся до максимального значения с мая, но остается на отрицательной территории. Это указывает на то, что рынок опционов пока еще подразумевает возможность укрепления доллара в обозримом будущем, но ставка на это минимальная почти за полгода.

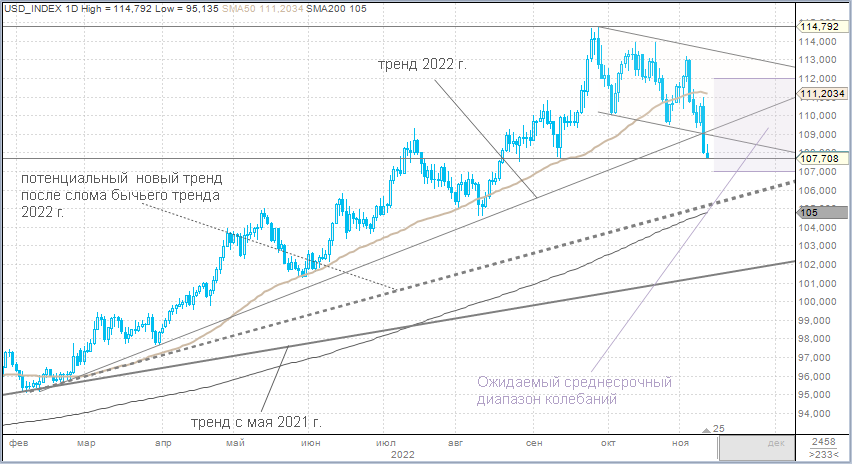

Напомним, в комментариях по валютному рынку от 3 ноября (по итогам заседания Комитета по открытым рынкам ФРС) мы ожидали, что индекс доллара сломает бычий тренд текущего года. Но мы не рассчитывали, что это произойдет настолько быстро. Теперь наш оценочный среднесрочный диапазон колебаний 107–112 пунктов по DXY. Область 108–107 п. выглядит привлекательной для тактических спекулятивных длинных позиций, которые, пожалуй, следует покидать выше 110 п. Наоборот, область 111–112 п. выглядит привлекательной для тактических коротких продаж доллара.

Российский рубль

Рубль в четверг прибавил в цене против всех основных конкурентов, но более заметно — к доллару США. Аналогичную картину мы наблюдаем и утром в пятницу. Рубль укрепился к доллару до 60,01 и достиг своего лучше уровня за месяц.

В четверг:

· Торговый объем в паре доллар/рубль составил 83,8 млрд рублей по сравнению с 80,7 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 37,8 млрд рублей против 40,4 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 58,2 млрд рублей против 68,3 млрд рублей в предыдущий день.

Динамика рубля стала более очевидно отражать внешнюю ситуацию, а именно снижение курса доллара на международном рынке и укрепление цен на нефть. Наши ожидания, озвученные в начале недели, подразумевали расширение торгового диапазона в паре USD/RUB и тестирование уровня 60 рублей за доллар. Сегодня последний день недели — план выполнен.

Отметим, что определяющим фактором для рубля по-прежнему остается торговый баланс.

Банк России опубликовал предварительную оценку текущего счета РФ в 3 квартале 2022 года. Если в 1 квартале показатель составлял 69,8 млрд руб., а во втором квартале вырос до 76,7 млрд руб., то в 3 квартале оценка показала снижение до 51,2 млрд руб. При этом баланс товаров и услуг в 1 квартале составил 79,3 млрд руб., во втором квартале — 90,3 млрд руб., а в 3 квартале уже 68,2 млрд руб. Профицит товаров и услуг сокращается, что негативно для рубля. Динамика отражает постепенное восстановление импорта и замедление экспорта. Однако стоимостной объем экспорта пока сохраняет ситуацию комфортной для рубля, предполагая, что курс российской валюты будет снижаться степенно. Пока сохраняем наши ожидания на конец года на уровне 64 рубля за доллар.

Ключевой момент для динамики курса рубля в 2023 году — эффективность введения Евросоюзом эмбарго на российскую нефть, что должно быть реализовано с 5 декабря (на нефтепродукты — с 5 февраля). Если ограничения удастся обойти и картель покупателей, который пытается сформировать свою силу на рынке, не сможет эффективно ограничить потолок цен на нефть, рубль будет плавно слабеть и в первой половине 2023 года. Резкое ослабление рубля — это результат резкого снижения экспорта или резкого восстановления импорта. Причин для второго мы не видим. Первое — пока покрыто туманом неопределенности.