Валюты G10

Доллар утром в понедельник, 14 ноября, укреплялся против большинства валют Большой десятки после падения индекса доллара на прошлой неделе на 4,1% — максимальная недельная просадка с момента шоковой турбулентности в марте 2020 года в качестве реакции на начало пандемии. Рост доходностей казначейских облигаций поддерживал укрепление валюты США. Доходность 2-летних нот росла на 8 б.п. до 4,41%, доходность 10-летних облигаций росла на 8,4 б.п. до 3,897%. Давление продаж на долговом рынке США, которое обуславливало рост доходностей, стало реакцией на комментарии управляющего ФРС Кристофер Уоллера. По его словам, рынок в своих ожиданиях опережает действия ФРС после неожиданного снижения потребительской инфляции в США (данные были опубликованы на прошлой неделе). Уоллер отклонил предположения о том, что Федрезерев близок к концу цикла повышения ставок.

Краткие итоги минувшей недели. Доллар подешевел против всех конкурентов из G10. Наиболее заметно подросли к доллару те валюты, которые наиболее чувствительны к изменению дифференциала ставок. Это франк, иена и шведская крона. Трейдеры стали закладываться на менее агрессивный цикл повышения ставок ФРС после того, как инфляция в США в октябре оказалась заметно ниже прогнозных оценок. Доходности трежерис упали, а акции существенно выросли в цене на фоне оптимизма инвесторов, которые, помимо замедления инфляции в США были обрадованы позитивными признаками смягчения антиковидных мер в Китае.

Перспективы текущей недели. Доллар может частично компенсировать потери, поскольку представители ФРС, скорее всего, будут в своих комментариях убеждать рынок в том, что ЦБ США все еще не взял под контроль инфляцию, поэтому уменьшение темпов повышения ставок еще не говорит о том, что речь идет о скором завершении цикла. Рынок фьючерсов на ставку по федеральным фондам с вероятностью 100% уверен в том, что в декабре ФРС повысит ставку на 50 б.п. Пиковая ставка в 2023 году оценивается на уровне 4,94% (к середине года) по сравнению с 5,14% ровно неделю тому назад. Таким образом, темпы обвала доллара на прошлой неделе выглядят чрезмерными относительно довольно незначительной переоценки рынком пикового значения ставки. Если неделю тому назад рынок фьючерсов подразумевал к концу 2023 года снижение ставки на 25 б.п. относительно пикового значения. То сейчас рынок ожидает снижение на 50 б.п. относительно пикового значения.

На этой неделе инвесторы будут пытаться получить подтверждение своим оптимистичным ожиданиям того, что ФРС близка к пику повышения ставок. Однако, не исключаем, что они могут быть разочарованы, поэтому доллар должен восстановить часть потерь. Ключевая статистика этой недели:

· Вторник, 15 ноября. Индекс цен производителей в октябре: прогноз +0,4% м/м, +8,4% г/г, в сентябре +0,4% м/м, +8,5% г/г.

· Среда, 16 ноября. Розничные продажи в октябре с учетом продаж автомобилей: +1% м/м против 0,0% м/м в сентябре.

· Среда, 16 ноября. Промышленное производство в октябре: +0,1% м/м против +0,4% м/м в сентябре.

Таким образом, инфляция цен производителей может оказаться более устойчивой, розничные продажи могут продемонстрировать, что потребители увеличили спрос на авто, а машины обычно не покупают, если ждут, что экономика на пороге спада. Промпроизводство может оказаться лучше ожиданий, показывая, что производственный сектор чувствует себя пока еще очень неплохо.

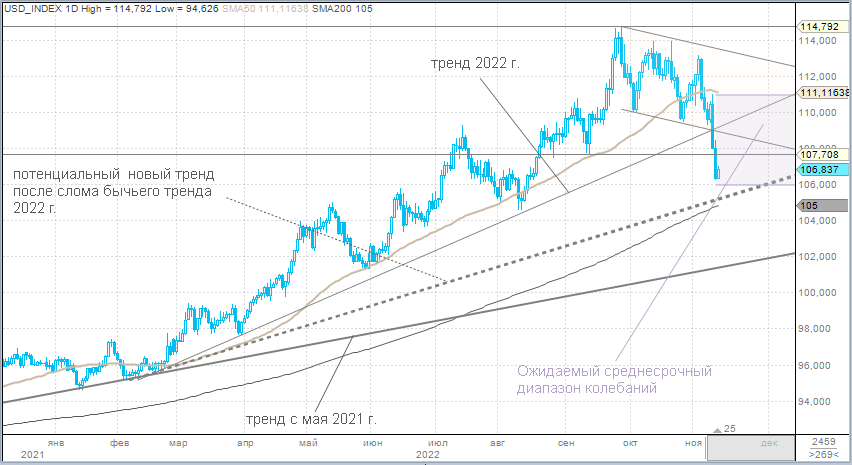

Наши среднесрочные ожидания по доллару. Мы пересмотрели наш среднесрочный диапазон колебаний индекса доллара до 106–111 пунктов. Напомним, тренд укрепления доллара начался весной 2021 года. Он держался на двух постулатах. Первый — это расширение дифференциала ставок между США и их конкурентами. Второй — риски глобальной рецессии, которые предполагают повышенный спрос на доллар в статусе защитного актива. Бычий тренд по доллару ускорился в 2022 году, как только ФРС начала повышать ставки. Этот тренд сейчас сломан. Мы ожидали что это произойдет в наших комментариях от 3 ноября сразу после завершения ноябрьского заседания ФРС по ставкам. Однако не ожидали, что это произойдет так быстро. Поскольку мы рассчитываем увидеть в 2023 году умеренную рецессию как в Европе, так и в США, мы полагаем, что это будет сохранять спрос на доллар в статусе защитной валюты. Ближайшие месяцы доллар будет оставаться в диапазоне 106–111 пунктов. Во второй половине 2023 года доллар может перейти в диапазон 106–101 п. К тому моменту должны сложиться условия, которые позволят ФРС убедиться в том, что инфляция взята под контроль (в том числе за счет экономического спада), что будет требовать переключения на стимулирование экономической экспансии, предполагая начало цикла снижения ставок.