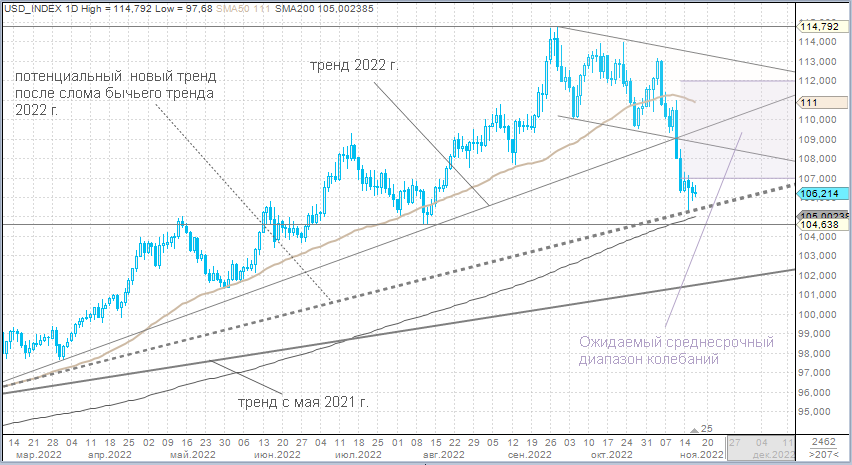

· Индекс доллара стабилизировался в диапазоне 106–107 п. Кривая доходностей США дает самый сильный сигнал к рецессии с 1980-х годов.

Валюты G10

Доллар по итогам среду подешевел против европейских валют и укрепился в цене против прорисковых товарно-сырьевых валют и конкурентов по статусу валют «тихой гавани».

Евро стал самой сильной валютой Большой десятки, поскольку инцидент с ракетой в Польше не получил развития в виде усиления геополитической напряженности. Меж тем курс EUR/USD на этой неделе поднимался до 1,0480 — самого высокого уровня с 30 июня. На наш взгляд, в текущих условиях при курсе выше 1,05 европейская валюта выглядит технически излишне перегретой.

Влияние на динамику доллара оказывала статистика и комментарии представителей ФРС. Розничные продажи выросли в октябре в США на 1,3% м/м, превысив консенсус-прогнозы (+1% м/м). Сочетание сезонных факторов, необходимости замены авто, пострадавших от ураганов в США, и улучшение эффективности цепочек поставок привело к росту продаж новых авто в октябре на 10%. Это самый высокий скачок с января.

Цены на топливо выросли на 4%, что также способствовало росту розничных продаж в номинальном выражении. В итоге фактические цифры по розничным продажам — фактор в копилку дальнейшего агрессивного повышения ставок. Это оказало поддержку доллару.

Управляющий ФРС Кристофер Уоллер заявил, что экономические данные последних недель сподвигают его к тому, чтобы укрепить мнение о необходимости снижения темпов повышения процентных ставок. Меж тем глава ФРБ Сан-Франциско Мэри Дели заявила, что пик ставок в диапазоне от 4,75% до 5,25% является разумным. Глава ФРБ Нью-Йорка Джон Уильямс предлагает сосредоточиться на экономических целях, не обращать внимание на риски финансовой стабильности, принимая решение по ставкам. Один «голубиный комментарий», один — нейтральный, один «ястребиный».

Утром в среду, 17 ноября, доллар оставался под давлением против большинства основных валют. Отметим, что индекс доллара после падения до минимумов с августа на уровне 105,30 (во вторник) стабилизировался в диапазоне 107–106 пунктов, хотя и демонстрирует желание продолжить нисходящую динамику.

При этом доходность 2-летних нот Казначейства США после резкого падения ровно неделю тому назад стабилизировалась в узком диапазоне 4,44%-4,32%? а доходность 10-летних облигаций упала до 3,69% (минимум с 5 октября). В результате инверсия кривой на участке 2–10 лет достигла минус 66 пунктов. Это наиболее глубокая инверсия с начала 1982 года. Это очень сильный сигнал к грядущей на горизонте года рецессии в США.

Похоже, на рынке идет ставка на то, что рецессия уже на ближнем горизонте, и она позволит более быстро взять инфляцию под контроль (для ФРС). Соответственно, на рынке продолжается сокращение накопленных за долгое время длинных позиций в валюте США.

Однако этот оптимистичный сценарий оставляет за скобками тот факт, что рынок труда в США все еще остается достаточно горячим, инфляционные ожидания (данные Мичиганского университета) выросли в октябре как на горизонте года, так и на горизонте 5–10 лет, розничные продажи в октябре без учета продаж авто и топлива выросли на 0,9% м/м (прогноз +0,2% м/м) против пересмотренного с +0,3% до +0,6% м/м в сентябре.

Возможно, рынок излишне оптимистичен в своих ожиданиях скорейшего взятия под контроль инфляции. Об этом говорят текущие ожидания, отраженные рынком фьючерсов на ставку по федеральным фондам: пик ставки в 2023 году 4,92% и к концу года снижение до 4,42%.

На наш взгляд, доллар по-прежнему краткосрочно выглядит перепроданным, и краткосрочные спекулянты могут заинтересовать тактическими покупками с целью в диапазоне 108,50–109,50 п. по DXY. Однако для среднесрочных инвесторов попытки роста доллара выше 110 пунктов теперь выглядят как возможность выйти из лонгов по доллару на более выгодных уровнях. Спекулятивный тезис по доллару сейчас бычий, но инвестиционный — медвежий.