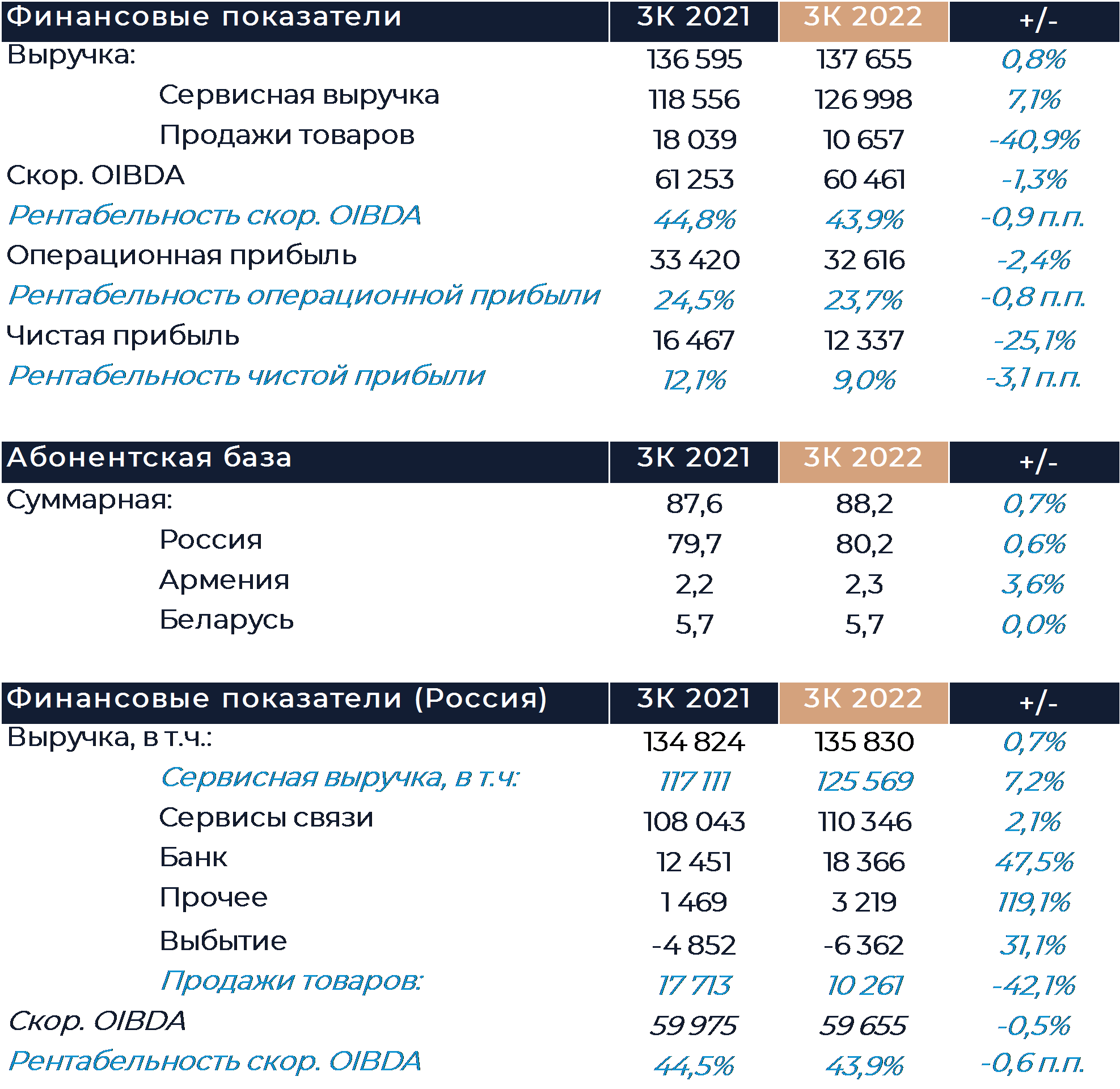

Группа МТС (MCX:MTSS) представила свои финансовые результаты за 3К 2022 г., которые оказались несколько слабее нашего прогноза, но слегка опередили консенсус. Ожидаемо на выручку оператора оказало давление снижение розничных продаж более 42% г/г в силу слабого спроса и проблем с поставками. Рост доходов от сервисов связи замедлился в 2 раза относительно предыдущего квартал на фоне ухода положительного эффекта от консолидации новых активов. Эффект от дополнительного повышения тарифов во второй половине сентября еще не успел проявиться. Банк продемонстрировал очень сильные результаты с ростом выручки почти на 50% г/г и положительным эффектом на уровне OIBDA. Рентабельность скор. OIBDA группы снизилась на 0,9 п.п. г/г, что в основном объясняется увеличением расходов на персонал. Мы оцениваем результаты как нейтральные. Наша текущая рекомендация для акций МТС — «Покупать» с целевой ценой 340 руб. за бумагу.

Выручка МТС увеличилась в 3К на 0,8% г/г, что близко к нашим оценкам. В частности, в России общая выручка увеличилась на 0,7% г/г, а сервисная — на 7,2% г/г, что примерно соответствует показателям прошлого отчетного периода. Серьезное давление на выручку группы продолжало оказывать снижение розничных продаж более 40% г/г, которое наблюдается на фоне падения спроса на устройства и проблем с поставками. Мы полагаем, что динамика продаж останется схожей и в 4К. Доходы от сервисов связи увеличились на 2,1% г/г, что отражает замедление темпов роста относительно 2К. Положительный эффект от консолидации приобретенных активов вроде МТТ больше не влиял на результаты, в связи с чем замедлился рост сервисов фиксированной связи. Тарифы были повышены во второй половине сентября еще на 10%, но это повышение, по большей части отразится в финансовых показателях 4К. Число экосистемных пользователей достигло 12,8 млн, что составляет 16% всей абонентской базы оператора.

МТС Банк продемонстрировал значительное ускорение темпов роста относительно 2К и рост выручки почти на 50% г/г. Кредитный портфель после небольшой просадки вновь вернулся к росту и увеличился как г/г, так и кв/кв. Розничный кредитный портфель вырос на 31% г/г. Объем созданных резервов банка был существенно ниже, чем во 2К, так что кредитной организации удалось показать чистую прибыль почти в 3 млрд руб.

Число розничных точек МТС незначительно снизилось г/г и кв/кв. Падение продаж в основном связано с общими негативными тенденциями на рынке и затронуло как онлайн-формат, так и физические магазины.

Рентабельность скор. OIBDA группы уменьшилась на 0,9 п.п. г/г, что в основном связано с увеличением расходов на персонал. МТС Банк не оказывал давление на рентабельность дополнительными резервами, благодаря чему динамика OIBDA оказалась намного лучше, чем во 2К. Чистая прибыль упала на 25% г/г, что связано с динамикой OIBDA, увеличением финансовых расходов г/г и крупными списаниями от разницы валютных курсов. Финансовые расходы при этом уменьшились кв/кв почти на 3 млрд руб. на фоне снижения ключевой ставки. Средневзвешенная ставка по долгу МТС в 3К опустилась ниже 8%. Капитальные затраты за 9М 2022 г. составили 75 млрд руб. против 88 млрд руб. за тот же период 2021 г. Сейчас компания тратит средства в основном на стройку, а возможности закупки нового оборудования по-прежнему ограничены.