Европа

Stoxx Europe 600 оставался под давлением вторую сессию подряд. По состоянию на 17:45 мск в минусе находились все сектора индекса, кроме одного. Наибольшую устойчивость показывали производство товаров первой необходимости, промышленность и финансы. Главными аутсайдерами выступали производство материалов, здравоохранение и энергетика.

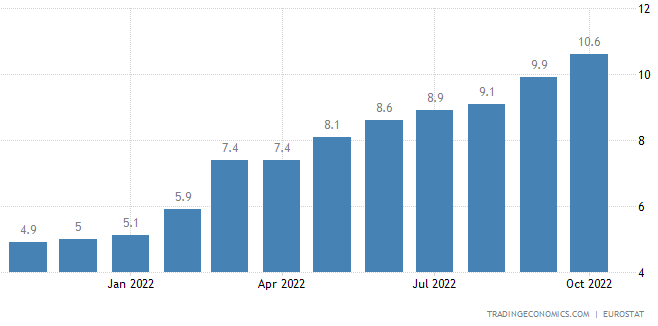

Окончательное значение по темпам роста потребительской инфляции в Еврозоне в октябре составило 10,6% г/г против первой оценки на уровне 10,7% г/г, тем не менее это — все равно рекордная цифра за всю историю существования блока. Конечно, это не новость, но неприятное напоминание, которое в отсутствие очевидных новых драйверов для роста оказало давление на очень сильно перекупленный рынок акций Европы.

Stoxx Europe 50 — региональный индекс голубых фишек — вырос с минимумов 29 сентября почти на 20%, и теперь его 14-дневная RSI находится в области 80, что, по данным Bloomberg, является самым высоким значением почти за 23 года. В тот раз данный индикатор достиг таких же уровней за несколько месяцев до разрыва пузыря доткомов.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 85,8% компаний индекса торгуются выше своей 50-дневной МА, 64,9% торгуются выше своей 100-дневной МА, 49,7% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -954,31 п. (-0,66%), с нач. года -22,5%

- Stoxx Europe 600 -427,26 п. (-0,68%), с нач. года -12,4%

- DAX -14 210,26 п. (-0,17%) с нач. года -10,5%

- FTSE 100 — 7 325,14 п. (-0,35%), с нач. года -1,1%

США

S&P 500 начал сессию четверга с довольно большого гэпа вниз. По состоянию на 17:45 мск в минусе находились все сектора индекса. Наибольшую устойчивость показывали производство товаров первой необходимости, здравоохранение и ИТ. Главными аутсайдерами выступали производство материалов, телекомы и производство товаров длительного пользования.

Давление на рынок акций США оказали комментарии главы ФРБ Сент-Луиса Джеймса Булларда о том, что ставки, возможно, придется поднять до 5–7%. Таким образом, надежды рынка на скорое смягчение политики ФРС могут оказаться в очередной раз разбиты, как это произошло в конце августа. Тогда глава ФРС Джером Пауэлл дал рынкам понять, что главным приоритетом американского регулятора является обуздание инфляции, даже за счет экономического роста.

Рынок фьючерсов на ставку по федеральным фондам, оценивает вероятности ее повышения на заседании 14 декабря на 50/75 б.п. в 81%/19%, а также учитывает в ценах рост ставки до пикового уровня в 4,99% к маю 2023 года (+7 б.п. с утра) с последующим снижением до 4,38% к январю 2024 года (+10 б.п. с утра).

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 16,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 81,5% компаний индекса торгуются выше своей 50-дневной МА, 65,4% торгуются выше своей 100-дневной МА, 53,6% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 3 917,35 п. (-1,05%), с нач. года -17,8%

- VIX — 24,76 пт (+0.65 пт), с нач. года +7.54 пт

- MSCI World — 2 657,58 п. (-0,77%), с нач. года -17,8%

Нефть и другие сырьевые активы

В четверг нефть оставалась под давлением, и после обеда январские фьючерсы на Brent обновили четырехнедельные минимумы. Геополитическая напряженность, всплеск которой был спровоцирован падением ракет в Польше во вторник вечером, снизилась, и теперь внимание инвесторов возвращается к балансу рыночного спроса и предложения.

В Китае растет число новых случаев заболевания ковидом, а JPMorgan ждет «умеренной» рецессии в США в 2023 году. Это — очевидные медвежьи факторы, но в целом цены на нефть остаются в широком коридоре, выход из которого в какую-либо сторону может состояться после 5 декабря, когда начнут проясняться последствия вступления в силу ограничений ЕС на экспорт российской нефти.

По данным Kpler, Саудовская Аравия к середине ноябре сократила экспорт нефти на 430 тыс. б/с в рамках сокращения совокупных квот на добычу внутри ОПЕК+ на 2 млн б/с, начиная с ноября. По данным Vortexa — другой аналитической компании — экспорт СА сократился и вовсе на 676 тыс. б/с. По данным Petro-Logistics, экспорт из 13 стран-членов ОПЕК сократился в первой половине ноября на 1 млн б/с лишним.

Базовые металлы оставались под давлением на фоне укрепления доллара и отсутствия новых драйверов для продолжения роста. Тем не менее, по данным индийского производителя алюминия и меди Hindalco Industries, спрос на алюминий в Индии остается очень сильным.

По информации Bloomberg, вчера «Русал» отправил письмо в адрес Лондонской биржи металлов (LME), в котором попросил площадку раскрывать в своих регулярных отчетах происхождение всего металла, поступающего в ее хранилища, как это делается в годовом отчете. В настоящий момент LME указывает только долю металлов российского происхождения в общей массе запасов на складах.

На 17:45 мск:

- Brent, $/бар. — 91,60 (-1,36%) с нач. года +17,8%

- WTI, $/бар. — 83,68 (-2,23%) с нач. года +11,3%

- Urals, $/бар. — 69,74 (-1,34%) с нач. года -9,2%

- Золото, $/тр. унц. — 1 758,64 (-0,86%) с нач. года -3,9%

- Серебро, $/тр. унц. — 20,85 (-2,88%) с нач. года -9,5%

- Алюминий, $/т — 2 379,00 (-1,37%) с нач. года -15,3%

- Медь, $/т — 8 122,50 (-2,06%) с нач. года -16,4%

- Никель, $/т — 25 820,00 (-6,22%) с нач. года +24,4%