Европа

Вечером понедельника Stoxx Europe 600 снижался после шести недель роста. По состоянию на 18:45 две третьих основных секторов индекса находились в минусе. Наилучшую динамику показывали здравоохранение, а также производство товаров первой необходимости и длительного пользования. Главными аутсайдерами выступали энергетика, ИТ и недвижимость.

Поводом для фиксации прибыли послужили протесты против антиковидных ограничений в Китае, которые прошли на выходных создали риски еще большего ужесточения таких мер. Впрочем, рынок акций Европы давно перекуплен и созрел для коррекции.

Сегодня глава ЕЦБ Кристин Лагард сообщила, что будет удивлена, если инфляция в Еврозоне уже достигла пика. Подобные комментарии могут указывать на перспективы дальнейшего агрессивного повышения ставок со стороны европейского регулятора.

Стратеги Goldman Sachs (NYSE:GS) полагают, что рынок акций развитых стран и рискованные активы в целом лишь частично учитывают в ценах риски рецессии в США. По их оценкам, вероятность такого события в ближайшие 12 месяцев составляет 39% против 11%, заложенных в цены рискованных активов.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 15,0 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 93,2% компаний индекса торгуются выше своей 50-дневной МА, 74,2% торгуются выше своей 100-дневной МА, 59,2% торгуются выше своей 200-дневной МА.

На 18:45 мск:

- Индекс MSCI EM -941,01 п. (-0,48%), с нач. года -23,6%

- Stoxx Europe 600 -438,94 п. (-0,73%), с нач. года -10,0%

- DAX -14 420,33 п. (-0,83%) с нач. года -9,2%

- FTSE 100 — 7 494,31 п. (+0,10%), с нач. года +1,2%

США

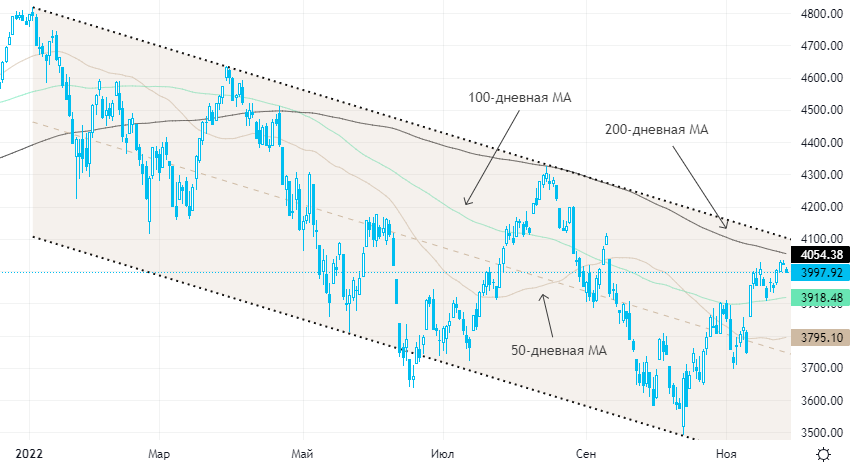

S&P 500 начал сессию понедельника с гэпа вниз. По состоянию на 18:45 мск снижались все основные сектора индекса, кроме одного. Наилучшую динамику показывали производство товаров первой необходимости и длительного пользования, а также здравоохранение. Главными аутсайдерами выступали энергетика, ИТ и телекомы.

Рынок акций США несколько перекуплен, и сегодня у него отсутствуют непосредственные поводы для дальнейшего роста. Кроме того, инвесторы ждут публикации данных по рынку труда и инфляции в США за ноябрь, которые мы увидим до решения ФРС по ставкам 14 декабря. Также на эту неделю намечено выступление главы регулятора Джерома Пауэлла, и накануне этих событий инвесторы могут предпочитать занимать выжидательную позицию.

Однако с технической точки зрения поведение S&P 500 пока больше напоминает консолидацию перед продолжением аптренда, нежели паузу перед разворотом вниз. Индекс консолидируется чуть ниже важнейшего сопротивления в виде 200-дневной скользящей средней, выше которой он не поднимался с апреля.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,3 к прибыли за прошедший год (P/E) и с коэффициентом 17,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 90,3% компаний индекса торгуются выше своей 50-дневной МА, 74,6% торгуются выше своей 100-дневной МА, 63,1% торгуются выше своей 200-дневной МА.

На 18:45 мск:

- S&P 500 — 3 996,92 п. (-0,73%), с нач. года -16,1%

- VIX — 21,78 пт (+1.28 пт), с нач. года +4.56 пт

- MSCI World — 2 703,67 п. (-0,09%), с нач. года -16,3%

Нефть и другие сырьевые активы

Цены на нефть закрыли снижением уже три недели подряд, и в понедельник черное золото вновь дешевеет. На выходных по Китаю прокатилась волна протестов против антиковидных ограничений, и это событие создает риски еще большего ужесточения таких мер. Все это чревато спадом экономической активности и снижением спроса на сырье в целом и энергоносители в частности.

По данным Baidu (NASDAQ:BIDU), пиковый трафик в городах Китая резко снизился. Аналитическая компания Kpler прогнозирует, что в этом квартале средний спрос на нефть в стране составит 15,11 млн б/с против 15,82 млн б/с год назад.

На этом фоне ближайшие фьючерсы на WTI опустились ниже уровней начала года, а базовые металлы начали сессию с заметного гэпа вниз, но в дальнейшем часть потерь отыграли. Дополнительное давление на рынок оказывают перспективы фиксации потолка цен на морской экспорт российской нефти на довольно высоком уровне $65–70 за баррель, о котором пишут СМИ. Такой сценарий снижает вероятность заметного сокращения поставок черного золота из РФ.

JPMorgan понизил прогноз по средней цене нефти Brent в 2023 году на $8 до $90 за баррель. Аналитики банка полагают, что к середине года добыча нефти в РФ вернется к уровням, предшествовавшим началу СВО, и ОПЕК+ придется сократить совокупную добычу на 0,4 млн б/с для балансировки рынка.

По данным ICE, на неделе до 22 ноября крупные спекулянты сократили чистую длинную позицию во фьючерсах и опционах на нефть Brent на эквивалент 71 млн баррелей, что является рекордным значением с марта и шестым максимальным значением за всю историю ведения статистики с 2011 года.

В ближайшие дни волатильность на рынке нефти может сохраниться: в воскресенье страны-участницы ОПЕК+ примут решение по квотам на добычу. Накануне этого события могут появляться разнообразные утечки, которые будут оказывать влияние на динамику цен. Пока же ближайшие фьючерсы на Brent и WTI находятся в состоянии контанго, которое говорит о том, что текущее предложение превышает спрос.

На 18:45 мск:

- Brent, $/бар. — 82,38 (-1,49%) с нач. года +5,9%

- WTI, $/бар. — 75,64 (-0,84%) с нач. года +0,6%

- Urals, $/бар. — 60,30 (+0,97%) с нач. года -21,5%

- Золото, $/тр. унц. — 1 746,27 (-0,49%) с нач. года -4,5%

- Серебро, $/тр. унц. — 21,03 (-3,27%) с нач. года -8,7%

- Алюминий, $/т — 2 360,50 (-0,08%) с нач. года -15,9%

- Медь, $/т — 7 946,50 (-0,77%) с нач. года -18,3%

- Никель, $/т — 25 400,00 (-0,06%) с нач. года +22,4%