Доллар может завершить ноябрь снижением против всех валют Большой десятки, если динамика цен на нефть поддержит канадскую валюту, которая пока с начала месяца подорожала на 0,3% против американского конкурента.

За право быть лидером роста в группе G10 соревнуются японская иена и новозеландский доллар, которые прибавили против USD 7,1% и 6,8% соответственно (по состоянию на утро 30 ноября). За ними следуют швейцарский франк (+5%) и датская крона (+4,8%).

Несмотря на то, что иена и франк относятся к группе защитных валют, а новозеландец — к группе валют товарно-сырьевого блока, все они, как и датская крона, отражают изменения ожиданий рынка в отношении дифференциала процентных ставок.

Потребительская инфляция в Токио, опережающий индикатор ценовых тенденций, достигла самого высокого уровня с 1982 года, что предполагает ускорение роста цен по всей стране в ноябре после нескольких месяцев падения курса иены и роста цен на энергоносители. Это означает, что ультрастимулирующая политика Банка Японии, который остался единственным крупным ЦБ с отрицательными ставками, близится к завершению.

Резервный банк Новой Зеландии, повысив в ноябре ставку на 75 б.п. до 4,25%, сигнализировал о дальнейшем ужесточении денежно-кредитной политики, хотя прогнозирует рецессию в 2023 году. Прогнозы регулятора подразумевают рост ставки до 5,5% в 3 квартале 2023 г., хотя предыдущие ожидания подразумевали увеличение до 4,1%.

Меж тем опубликованные в ноябре данные показали, что потребительская и производственная инфляция в США замедлились в октябре сильнее ожиданий экономистов, что дает рынку основания поверить в сокращение темпов повышения ставок ФРС.

Кривая доходностей облигаций Казначейства США за месяц выросла на коротком участке и заметно снизилась на среднем и дальнем участке. Доходность 10-летних облигаций снизилась на 32 б.п., доходность 30-летних бондов упала на 38 б.п. При этом доходность на участке кривой 1 год выросла на 15 б.п.

Риторика ряда представителей Федрезерва оставалась ястребиной. Однако в стане ФРС уже наблюдается раскол на 2 лагеря: «ястребов» возглавляет глава ФРС Джером Пауэлл, «голубей» — Лаэль Брейнард. Банки Wall Street уже не верят в агрессивные заявления ФРС. Bank of America ожидает снижение ставок в конце 2023 года. Barclays прогнозирует первое снижение ровно через год — в ноябре -25 б.п. и в декабре -25 б.п. От таких ожиданий доллар слабеет, выигрывают такие валюты, как франк, датская крона, а также евро.

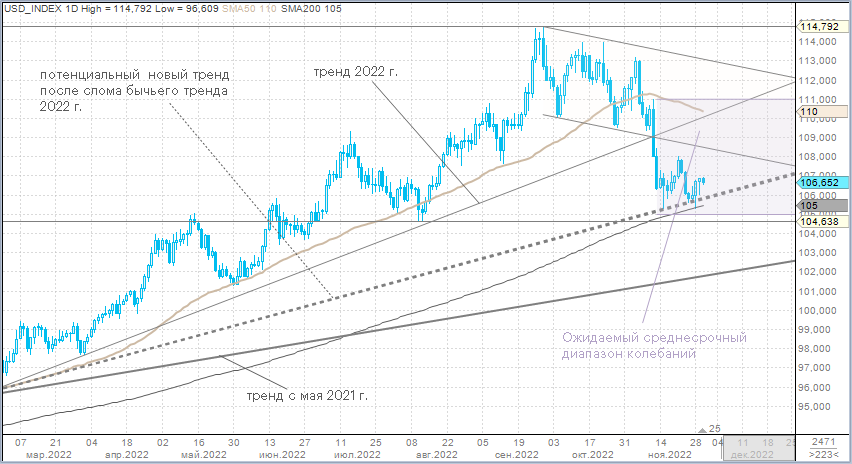

Как мы отмечали в комментариях по валютному рынку в начале ноября, теперь наши ожидания подразумевают, что достигнутый в сентябре 20-летний пик по индексу доллара на уровне 114,80 п. обновлен не будет. Тренд 2022 года был сломан. С середины ноября индекс доллара проторговывает некоторую новую нормаль — некое среднее значение между трендом 2022 года и трендом 2021 года.

Спрос на валюту США — наиболее популярный актив безопасной зоны — снизился также после того, как возросли ожидания отказа Китая от жесткой антиковидной политики. Индекс доллара на этой неделе впервые с июня 2021 года протестировал свою 200-дневную скользящую среднюю линию, которая пока выступает прочной поддержкой. Однако среднесрочные перспективы подразумевают более высокую эффективность выхода из длинных позиций по доллару на попытках роста.

Мы недавно понизили наш среднесрочный диапазон колебаний по DXY до 111–105 п. Планируем подтвердить его или пересмотреть снова после сегодняшних комментариев Джерома Пауэлла (затем наступает период тишины в преддверии решения по ставкам 14 декабря), после публикации данных по производственному индексу ISM (1 декабря) и отчета по рынку труда в США за ноябрь (2 декабря).

Наша позиция продавать доллар на попытках роста с расчётом на среднесрочный горизонт вряд ли претерпит изменение. Однако на утро среды, 30 ноября индекс доллара снизился на 4,4% — и это самое масштабное ежемесячное снижение показателя с 2010 года.

Технически валюта США может оказаться слишком перепроданной, а опубликованные сегодня утром китайские данные по деловой активности (производственный PMI 48 п. против прогноза 49 п. и 49,2 п. в октябре; PMI в секторе услуг 46,7 п. против прогноза 48 п. и 48,7 п. в октябре) могут указывать на то, что рынок слишком рано забыл про защитный статус доллара.