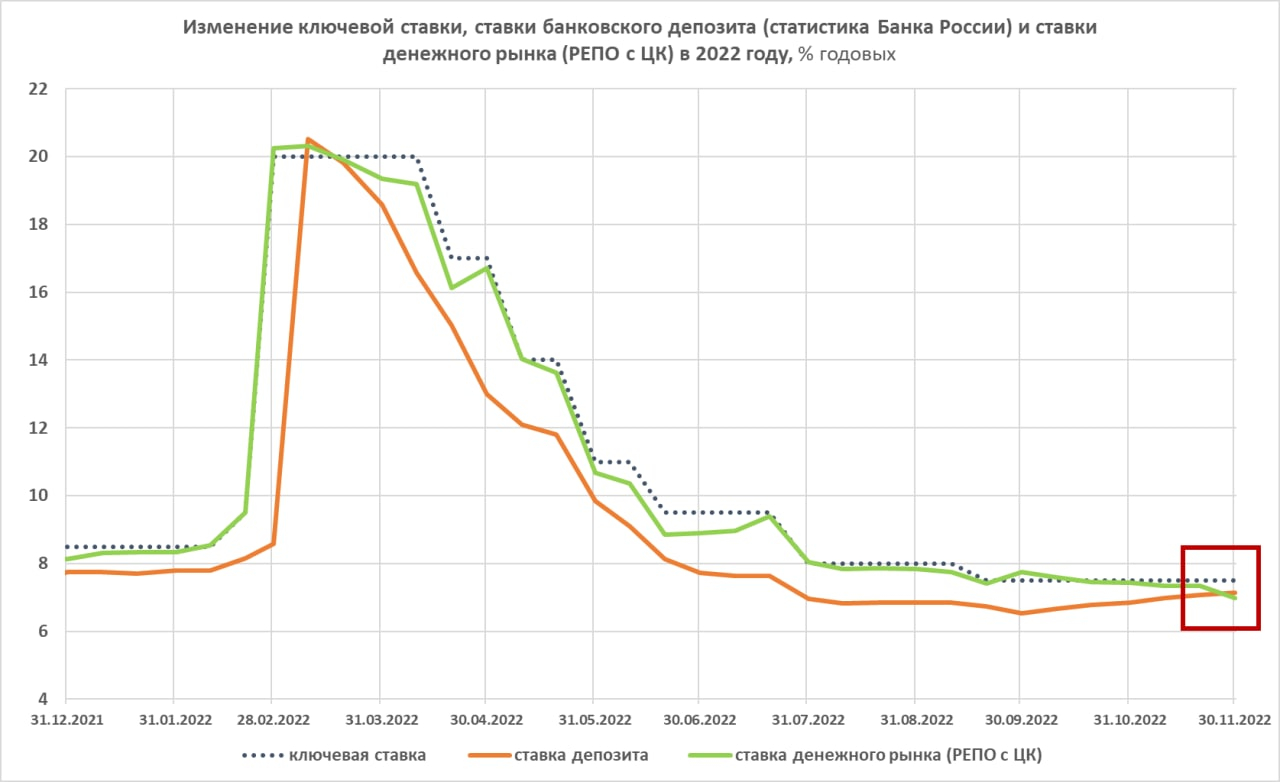

На графике – динамика и соотношение величин ключевой ставки, ставки банковского депозита (средняя максимальная ставка крупнейших банков, по оценке Банка России) и ставки денежного рынка (традиционное РЕПО с ЦК).

В рамку выделен аномальный участок графика. А именно, в ноябре при неизменной ключевой ставке депозиты начали расти, тогда как ставки денежного рынка падали.

В здоровой финансовой системе такое может быть именно временной аномалией. Депозиты в среднем должны быть ниже денежных ставок. Боюсь, от здоровых норм мы ушли.

Облигационный рынок, что корпоративный, что рынок ОФЗ, твердо торгуется вблизи и выше 10% годовых (напомню, ключевая ставка 7,5%). Сегмент ВДО – вблизи и выше 20%. И некоторое время казалось, что это случайность, что вот-вот доходности поползут вниз.

Однако, добавляя картине четкости, вверх потянулись и банковские депозиты. Видимо, 8% средней доходности для них – вопрос недолгого времени. А денежный рынок при этом вполне может оставаться на 7% и ниже, как сейчас. Я бы не исключал еще и понижения ключевой ставки через 2 недели, тогда деньги будут давать 6-6,5%.

В общем, денежный рынок, как и ключевая ставка, отклеиваются от реальной стоимости долга (депозит – инструмент долгового рынка). На рынке долга денег не хватает, из-за растущих макроэкономических и частных рисков деньги туда не идут, хотя на самом денежном рынке их, казалось бы, избыток.

Это плохая новость, т.к. при слабеющей экономике компаниям и банкам нужно еще и тратить больше денег на привлечение и обслуживание долга. Либо сокращать долг. Что, в свою очередь, еще больше ослабляет экономику. Система негативной обратной связи.

Из условных выгод ситуации получаем перспективно низкую инфляцию: когда деньги нужны, а не когда их некуда девать, инфляция обычно бывает низкой. А вот из безусловных минусов — снижение вероятности выплат по облигациям и депозитам.

Да, и по депозитам. Наблюдая стремительное прожигание накопленных страновых резервов, по поводу всесилия АСВ я бы не обольщался.