· Вспышка Covid-19 в Китае затухает, что поддерживает настроения инвесторов, ограничивая потенциал коррекции доллара.

· Рубль по отношению к евро достиг 5-месячного минимума.

Валюты G10

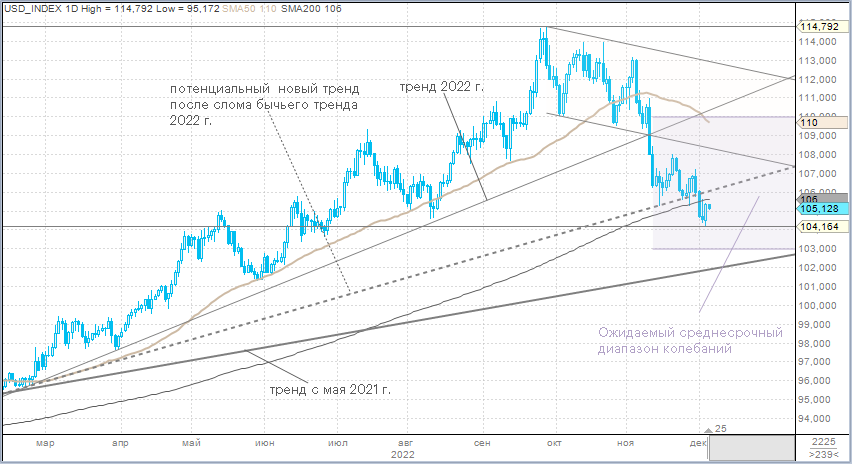

Доллар по итогам понедельника стал самой сильной валютой в Большой десятке, укрепился против всех основных конкурентов. Лидером снижения в группе G10 стала японская иена. Следом за ней наиболее существенно потеряли в цене валюты товарно-сырьевого блока. Наименьшее снижение показал евро. Индекс доллара сначала сформировал новый минимум с 28 июня на уровне 104,15 п., но затем отскочил до 105,35 п.

Поддержку доллару оказал в понедельник неожиданно сильный пакет макроэкономической статистики. Производственные заказы в США в октябре выросли выше прогнозов и выше сентябрьского значения. Заказы на товары длительного пользования также превзошли прогнозные оценки. Но главным статистическим индикатором был индекс деловой активности ISM в секторе услуг, который неожиданно вырос до 56,5 п. по сравнению с 54,4 п. в октябре. Консенсус-прогноз экономистов в отношении ноябрьского показателя составлял 53,5 п. Ценовой компонент подтверждает, что инфляционный импульс в сфере услуг все еще силен, несмотря на дезинфляционные процессы в товарном секторе, о чем на прошлой неделе сообщил производственный показатель ISM.

Если вспомнить выступление главы ФРС Джерома Пауэлла на прошлой неделе в среду, то он подчеркивал, что инфляция в сфере основных услуг может быть наиболее значимой категорией для понимания перспектив базовой инфляции. 13 отраслей экономики отразили расширение активности в сфере услуг, и только в трех отраслях наблюдалось замедление.

Если в прошлый четверг, 1 ноября, еще до публикации отчета по рынку труда (в пятницу) и показателя ISM в непроизводственной сфере (в минувший понедельник) денежный рынок подразумевал пиковую ставку в 2023 году на уровне 4,86%, то сейчас рынок вновь оценивает пиковое значение на уровне 5%. Доходности облигаций выросли, акции в США упали, как и цены на нефть и металлы. Это говорит о том, что рынок вновь беспокоится по поводу того, что ФРС будет вынуждена дольше продолжать свою агрессивную денежно-кредитную политику, что повышает риски рецессии. Конечно, сильно перепроданный в последние недели доллар является бенефициаром снижения аппетита к рискованным активам.

Турбулентность на финансовых рынках может возрасти в преддверии заседания Комитета по открытым рынкам (FOMC), итоги которого станут известны 14 декабря. Рынок, казалось бы, поверил в то, что инфляция побеждена, пик пройден, дальше ценовое давление будет снижаться, как и риски рецессии. Надежда на мягкую посадку очень подходила под возможность реализовать предрождественское ралли рынка акций. Однако реальность такова, что экономическая статистика носит смешанный характер и это фактор неопределенности по поводу того, насколько агрессивно через неделю будет звучать Федрезерв. К тому же данные по потребительской инфляции за ноябрь будут опубликованы 13 декабря, за день до решения ФРС по ставкам. Повышенная неопределенность — враг устойчивого бычьего ралли рынка акций и союзник доллара. Однако мы не ожидаем увидеть стремительную коррекцию доллара вплоть до верхней границы нашего среднесрочного диапазона по индексу доллара на уровне 110 п. Дело в том, что новости из Китая будут, пожалуй, поддерживать позитивные рыночные настроения. Волна новых вспышек заражения Covid-19 в КНР, которая начала ускоряться в ноябре, кажется, сходит на нет. Если 27 ноября официальная статистика называла рекордную цифру 38,8 тыс. заражений в сутки, то с тех пор 8 дней подряд цифра снижается. Утром во вторник официальное информагентство «Синьхуа» сообщило, что уровень патогенности омикрон-штамма снижается, а способность властей справиться со вспышкой — увеличивается. Это также сигнальный сдвиг в официальной риторике. В итоге во вторник китайский фондовый рынок уверенно торговался в плюсе, фьючерсы на американские индексы также были в зеленой зоне. Поэтому коррекция доллара на этой неделе может быть ограничена уровнем 106,50 п.

Российский рубль

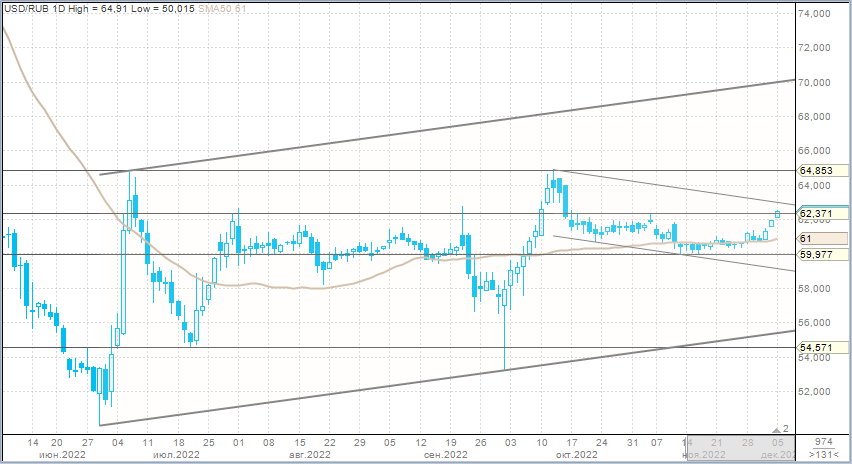

Рубль 5 декабря, подешевел против доллара, евро и юаня. По отношению к евро рубль достиг 5-месячного минимума чуть выше отметки 66,00. Доллар к рублю впервые с 14 октября завершил день выше уровня 62,00. Юань к рублю достиг максимальной отметки с 17 августа.

В понедельник:

· Торговый объем в паре доллар/рубль составил 69,5 млрд рублей по сравнению с 71,4 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 45,3 млрд рублей против 61,6 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 51,6 млрд рублей против 55,2 млрд рублей в предыдущий день.

Можно отметить несколько факторов давления на российскую валюту. Цены на нефть снизились. СМИ активизировали тему обсуждаемого в ЕС нового, 9-го по счету пакета санкций против России. По слухам, новые рестрикции могут коснуться финансового и технологического сектора. Отсюда мы получаем дополнительный спрос на валюту. Ну и в итоге: сейчас налоговое межсезонье, когда давление продаж валютной выручки экспортеров не так заметно, и у импортеров появляются шансы повлиять своим спросом на динамику валютных курсов.

На наш взгляд, тенденция может сохраниться в декабре. Поэтому мы сохраняем наш прогноз по USDRUB на конец года в диапазоне 64–66 руб.