Исторически основными участниками российского рынка акций выступали физлица и нерезиденты, которые зачастую занимали противоположные позиции в сделках. После февраля 2022 г. в результате значительного изменения внешних условий и отсутствия в торгах нерезидентов из недружественных стран структура российского фондового рынка изменилась.

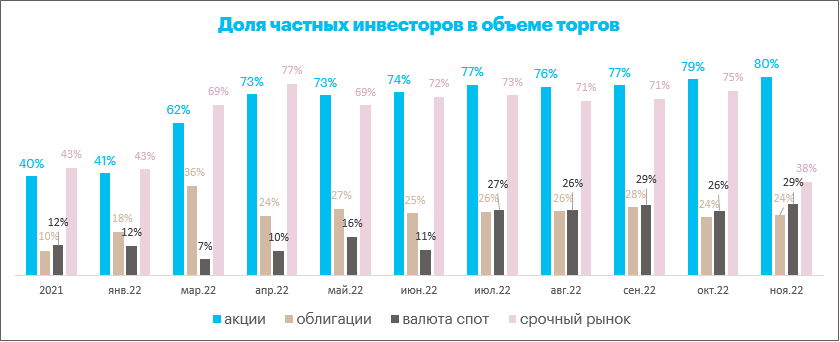

Доля частных инвесторов на рынках акций, облигаций, валют, срочном рынке

Акции. Доля частных инвесторов в объеме торгов акциями в ноябре составила 80,2%, свидетельствуют опубликованные на этой неделе данные Московской Биржи. Меж тем в январе текущего года доля частных инвесторов на рынке акций составляла 41% (в среднем по итогам 2021 года 40%). Частные инвесторы преимущественно не имеют долгосрочных инвестиционных горизонтов. Они склонны фиксировать прибыли под воздействием психологических аспектов, а также склонны вести себя более эмоционально в периоды коррекции на рынке. Раньше все это сглаживалось действиями институационалов. Но теперь рынок стал более волатильным, менее ликвидным. Фазы роста менее продолжительные, нежели ранее. Инвесторы склонны к ротациям, получив краткосрочную прибыль, к примеру, в сталеварах, они ее фиксируют и перекладываются в цветные металлы или золотодобытчиков. Затем наоборот. Торговля из-за ротации выглядит «рваной». Уверенная поступь шагающего вперед рынка в 2021 году, в текущем году сменилась на «походку моряка», когда, двигаясь вперед, рынок при этом еще и качается из стороны в сторону.

Физлица стали больше спекулировать в бумагах II и III эшелонов. Если в общем доля частных инвесторов в объеме торгов акциями в целом превысила 80%, то в отдельных низколиквидных акциях она превысила 90% и достигает 100% (данные Банка России). В голубых фишках помимо физлиц, сейчас институциональные инвесторы играют важную роль, новая информация об эмитенте быстро находит отражение в ценах. Однако в низколиквидных бумагах институционалы значительно менее активны, и это позволяет физлицам спекулятивно разгонять цены акций. Это высокий риск убытков, но и высокий риск краткосрочной прибыли, который привлекает частных инвесторов (заработать много и быстро при риске потерять почти все).

Валюты. На рынке валют, как и на рынке акций, рост в объемах доли физлиц обусловлен уходом нерезидентов. На биржевом валютном рынке доля валют дружественных стран продолжила расти и в конце октября составила 31% от всего объема торгов (статистика за ноябрь Банком России еще не опубликована). При этом доля торгов валютной парой USD/RUB обновила минимум (42%). Доля валют дружественных стран (преимущественно юаня) на биржевом рынке продолжила расти и в октябре составила 31% от всего объема торгов (в сентябре — 27%). СЗКО — основные агенты по реализации валютной выручки экспортеров — остаются крупнейшими продавцами валюты на рынке. Крупнейшие покупатели валюты — банки, не относящиеся к СЗКО. Они приобретали валюту для импортеров, а также иных клиентов в целях осуществления ими международных переводов. Физические лица в целом нарастили нетто-покупки иностранной валюты. Особенно летом. Тогда же наблюдался повышенный интерес физлиц к юаням, поскольку циркулировали высокие риски санкций против НКЦ, предполагавшие, что биржевая торговля твердыми, но теперь «токсичными» для россиян валютами может прекратиться. В октябре и ноябре риски санкций против НКЦ уменьшились. Физлица сократили спрос на юани и увеличили спрос на «токсичные» валюты.

Срочный рынок. Высокая доля физлиц сложилась в этом году и на спекулятивном срочном рынке. С июня по октябрь доля физлиц в объемах торгов на срочном рынке не опускалась ниже 70%. При этом в ноябре доля частных инвесторов (38%) оказалась минимальной в текущем году. На наш взгляд, это позитивный сигнал, указывающий на нормализацию структуры срочного рынка. Это могло стать эффектом перехода ряда крупных российских компаний на расчеты во внешнеторговой деятельности в юанях, что повысило интерес компаний к инструментам срочного рынка на фоне необходимости хеджировать риски.

Облигации. На рынке облигаций доля физлиц в 2021 г. составляла 10% и в среднем в 2022 г. выросла до 26%. Такой рост доли физлиц способствовал росту «эмоциональности» рынка и его чувствительности к новостному фону. Это особенно заметно в бумагах корпоративных эмитентов, у которых премия к ОФЗ может существенно возрастать в периоды повышенной волатильности рынка, как, например, это было в сентябре. Но после того как новостной фон приходил в норму, риск-премия в большинстве бумаг также возвращалась на предыдущие уровни. В то же время, на дальнем конце кривой доходности, где в качестве эмитента выступает, в основном Минфин РФ, роль физлиц существенно меньше, так как динамика котировок и результаты размещений новых выпусков ОФЗ в текущих условиях зависят от объемов ликвидности, предоставленной ЦБ РФ банковскому сектору и нейтрально к поведению розничных инвесторов.

Количество брокерских счетов физлиц растет, а активность — нет

Число физических лиц, имеющих брокерские счета на Московской бирже, по итогам ноября 2022 года достигло 22,6 млн (+469,7 тыс. человек к октябрю), ими открыто 37,9 млн счетов. Интерес к российским акциям и облигациям на фоне снижения ставок по депозитам, а также высокая активность на валютном рынке способствовали росту клиентской базы брокеров. При этом большинство инвесторов, пришедших на рынок до марта 2022 г., сохраняют выжидательную позицию после снижения стоимости их портфелей.

По данным Банка России, полученным на основании опроса крупнейших брокеров, у тех выросла доля клиентов с «пробными» счетами. Доля физических лиц — резидентов с пустыми счетами выросла до 65%, а доля клиентов с активами до 10 тыс. руб. составила 21%. В результате средний размер счета физических лиц — резидентов на брокерском обслуживании снизился до 192 тыс. рублей. Выросла концентрация активов: квалифицированные инвесторы, составляющие менее 2% от общего числа клиентов, владели 66% активов. Это объясняет, почему при росте количества физлиц среди клиентов брокеров, также стабильном росте числа брокерских счетов, стабильную торговую активность все равно проявляет примерно 2,1 млн человек.

Основным объектом инвестирования в портфелях розничных инвесторов оставались акции резидентов (доля на конец III квартала 27%). Снижение ставок по банковским депозитам привело к притоку средств в государственные и корпоративные облигации. При этом наибольшей популярностью пользовались ОФЗ и облигации нефинансовых организаций, прежде всего строительного сектора. Наблюдался сдержанный интерес населения к облигациям в юанях.

По данным ЦБ, доля иностранных активов в структуре активов физлиц снизилась до 29% (минимальное значение с начала наблюдений в IV квартале 2020 г.). Из них 23% — иностранные ценные бумаги и 6% — валюта.

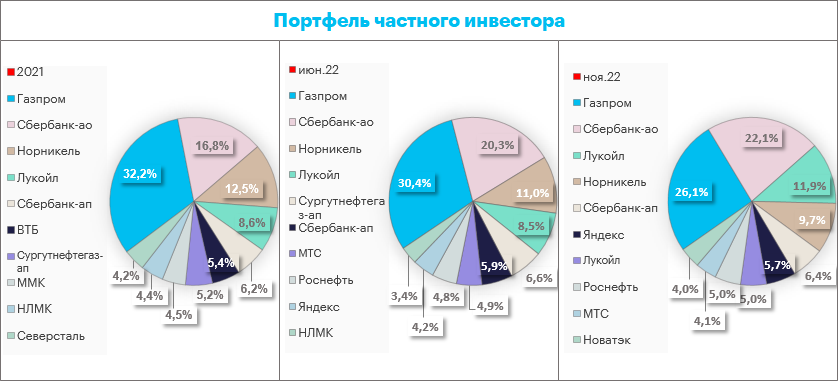

Портфель частного инвестора

Мосбиржа ежемесячно составляет так называемый «Портфель частного инвестора» на основе обезличенных агрегированных данных по открытым позициям частных инвесторов в наиболее ликвидных акциях.

Биржа публикует такой портфель ежемесячно. В нашей инфографике мы сделали срез: по итогам 2021 г., в середине 2022 г. (июнь) и по итогам ноября (пока последний завершенный торговый месяц в 2022 г.).

ТОП-4 из этого портфеля остается стабильным. На 4 акции приходится 70% всего портфеля: «Газпром», Сбербанк-ао (MCX:SBER), «Норникель», «Лукойл». При этом доля «Газпрома» (MCX:GAZP) и «Норникеля» (MCX:GMKN) в течение года стабильно сокращалась, доля Сбербанка (обычка) стабильно росла, как и доля «Лукойла» (MCX:LKOH).

В конце 2021 г. в популярном у частных инвесторов портфеле были хорошо представлены сталевары (НЛМК (MCX:NLMK), ММК (MCX:MAGN), Северсталь (MCX:CHMF)). Они были привлекательны дивидендными выплатами и являлись бенефициарами ослабления рубля, который ранее стабильно проседал под тяжестью вводимых против России санкций. Однако в этом году рубль заметно укрепился, сами сталевары оказались под санкциями и дивиденды не платили. В итоге к середине года в портфеле оставался только НЛМК, а к ноябрю и он исчез из популярного портфеля.

Повышенный интерес физлица проявили к акциям «Яндекса» (MCX:YNDX), который может оказаться бенефициаром ухода с российского рынка западных игроков. Частные инвесторы повысили интерес к компаниям, которые продолжали публиковать хоть какую-то отчетность, платили дивиденды или же сохраняли возможность платить дивиденды в ближайшей перспективе. В итоге к середине года в популярный портфель попали акции «Роснефти» (MCX:ROSN) и МТС (MCX:MTSS), а в ноябре туда добавился еще и «Новатэк» (MCX:NVTK).