Доллар начинает самую важную для себя неделю декабря ростом против всех валют Большой десятки. Все азиатские фондовые площадки торговались в минусе на старте понедельника, 12 декабря, отражая снижение аппетита к риску после минорного завершения торгов на Wall Street в пятницу. Фьючерсы на американские и европейские индексы также торговались в красной зоне.

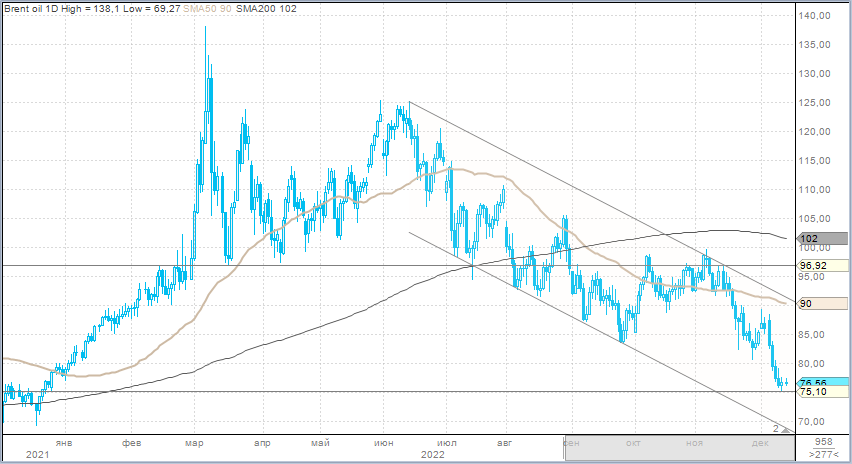

Металлы в Лондоне также дешевели, однако нефть предпринимала попытки роста. Компания TC Energy продолжает восстановительные работы на трубопроводе Keystone, который связывает канадские месторождения с НПЗ на побережье Мексиканского залива. По официальному заявлению, сделанному в воскресенье, TC Energy пока не может назвать сроки возобновления работы. Меж тем Китай продолжает отходить от политики нулевой терпимости к Covid-19, хотя в Пекине наблюдаются признаки роста заболеваемости. Официальные данные говорят, что число случаев заражения в Пекине сократилось до менее чем 3000, почти в 2 раза ниже уровней конца ноября. Однако у аптек выстраиваются очереди, а больницы готовятся к всплеску поступления зараженных граждан. К тому же власти КНР отказываются от использования мобильного приложения, которое позволяло отслеживать историю перемещений зараженных людей. При этом главный медицинский советник КНР заявил, что уровень смертности от омикрона соответствует уровню смертности от гриппа. Помимо закрытого на неопределенный срок Keystone и смягчающего антиковидные ограничения Китая нефть поддержали и заявления российского президента (на прошлой неделе), который намекнул, что сокращение добычи в РФ рассматривается, как один из вариантов реакции на ценовой потолок, введенный недавно странами G7.

Наиболее важные события этой недели:

· 13 декабря, вторник. Индекс потребительских цен (CPI) в США за ноябрь: прогноз +0,3% м/м и +7,3% г/г против +0,4% м/м и +7,7% г/г в октябре

· 13 декабря, вторник. Базовая потребительская инфляция (core CPI) в США за ноябрь: прогноз +0,3% м/м и +6,1% г/г против +0,3% м/м и +6,3% г/г в октябре

· 14 декабря, среда. Решение по ставкам Комитета по открытым рынкам (FOMC) ФРС США: прогноз +50 б.п. до 4,25%-4,50%

· 15 декабря, четверг. Китай: данные по промышленному производству, розничным продажам, безработице, инвестициям в недвижимость.

· 15 декабря, четверг. Решение по ставкам ЕЦБ: прогноз по депозитной ставке: +50 б.п. до 2,5%

· 15 декабря, четверг. Решение по ставкам Банка Англии: прогноз по ставке: +50 б.п. до 3,5%

· 15 декабря, четверг. Решение по ставкам Банка Мексики: прогноз по ставке: +50 б.п. до 10,5%

· 15 декабря, четверг. Решение по ставкам Банка Англии: прогноз по ставке: +25 б.п. до 2,75%

· 15 декабря, четверг. Решение по ставкам Банка Англии: прогноз по ставке: +50 б.п. до 1%

· 15 декабря, четверг. Решение по ставкам ЦБ Тайваня: прогноз по ставке: +12,5 б.п. до 1,75%

На этой неделе большое количество центральных банков огласят свое решение по ставкам сразу после решения ФРС в среду. ЕЦБ и Банк Англии должны повысить ставки тем же шагом, что и ФРС — +50 б.п. Глава Федрезерва Джером Пауэлл должен сигнализировать сложившиеся условия для замедления темпов повышения ставок, но подчеркнуть, что пока нет условий для паузы в цикле ужесточения денежно-кредитной политики. Соответственно, ставка будет и дальше расти, а затем, достигнув пикового значения в 2023 году, будет оставаться на этом уровне некоторое время, чтобы охладить инфляцию.

Соответственно, для рынков сейчас два ключевых момента: где будет пик ставок и как долго ставки продержатся на этом пике. Сейчас рынок закладывается на 2 повышения ставки с шагом 25 б.п. в 2023 году. Затем подразумевает снижение от пикового значения на 50 б.п. к концу 2023 года.

На наш взгляд, ключевую роль в изменении ожиданий пиковой ставки и начала ее снижения сыграет публикация данных по потребительской инфляции во вторник. Если мы увидим замедление базовой инфляции темпами выше прогнозных оценок, рынок акций попробует реализовать рождественское ралли, а доллар окажется под давлением и продолжит снижение. Если же инфляция неожиданно вырастет на базовом уровне, рынок может начать закладывать ожидания пиковой ставки 5,25–5,5% и ее снижение к концу следующего года не более чем на 25 б.п. Такой сценарий окажет поддержку валюте США.

Опять же таки, мы будем уделять пристальное внимание динамике компонентов, относящихся к инфляции услуг. В сегменте товаров мы, скорее всего, увидим вновь замедление ценового давления, так как в ряде сегментов (мебель, одежда, игрушки) уровень запасов высок. Компании будут сокращать запасы и предлагать скидки, что отразиться на снижении инфляции товаров в ноябре. Инфляция услуг (аренда жилья в первую очередь) — ключевой момент для ФРС. Риск в том, что этот компонент может оказаться очень устойчивым. Тогда в 2023 году, когда компании сократят запасы, инфляция товаров перестанет снижаться, а инфляция услуг сохранится. И это будет проблемой для ЦБ США, поскольку рынок труда охлаждается очень и очень степенно.

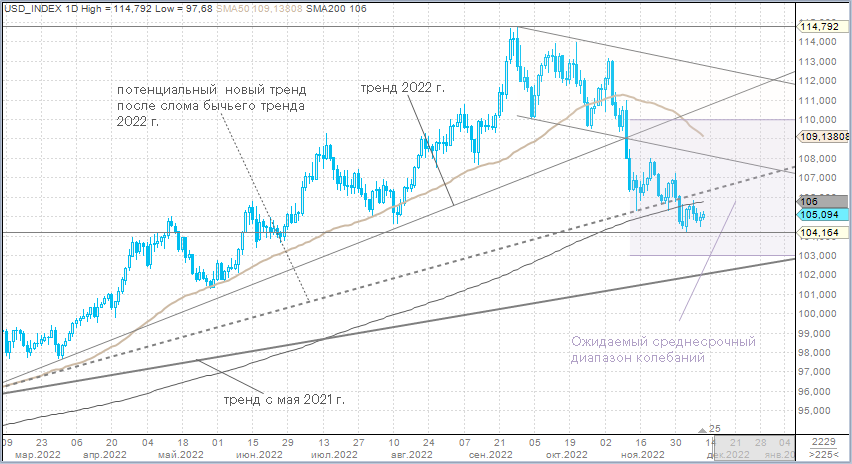

Краткие итоги минувшей недели. Индекс доллара вырос по итогам недели после двух предыдущих недель снижения. DXY достигал минимума с июня на уровне 104,16 п., но затем скорректировался выше уровня 105 п. Опубликованные на прошлой неделе данные указывают на то, что американская экономика пока не желает замедляться так, чтобы это помогало ФРС взять инфляцию под контроль. Темпы роста производственных заказов в октябре почти в 4 раза превысили темпы сентября. Заказы на товары длительного пользования в октябре были пересмотрены в финальном чтении в сторону повышения до 1,1% м/м. Индекс деловой активности ISM в секторе услуг в ноябре неожиданно превысил октябрьское значение и прогноз. Ноябрьская производственная инфляция как на общем, так и на базовом уровне оказалась выше прогнозных оценок. Меж тем глобальная тенденция предполагает приближение к завершению цикла повышения ставок.

На прошлой неделе ставки повысили ЦБ: Казахстана, Австралии, Индонезии, Канады. Сохранили без изменений ЦБ: Чили, Польши и Бразилии. В Индонезии инфляция подает признаки снижения, регуляторы Казахстана, Австралии, Канады намекнули, что близки к пику повышения ставок.