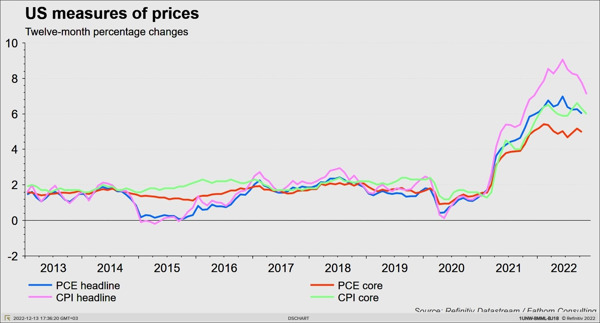

Опубликованный отчет BLS показал, что инфляция в США в ноябре в годовом выражении снизилась до минимума с декабря прошлого года (7,1% г/г против 7,7% в октябре и консенсус-прогноза 7,3%). Напомним, максимум за 40 лет (9,1% г/г) был достигнут в июне, и с тех пор годовая инфляция снизилась уже на 2 п.п. По отношению к предыдущему месяцу темп инфляции также замедлился сильнее ожиданий рынка (до 0,1% м/м против 0,4% м/м, консенсус-прогноз предполагал замедление до 0,3% м/м). Базовая инфляция (Core CPI), не включающая продукты питания и энергоресурсы и считающаяся более устойчивым показателем инфляции, замедлилась с 0,3% м/м до 0,2% м/м (рыночные ожидания не предполагали изменений темпа), а в годовом выражении продолжила снижение до 6,0% г/г против 6,3% в октябре и ожидавшихся 6,1%.

Снижение цен на бензин, замедление роста цен на продовольствие и в целом коррекционное снижение цен на основные товары все более заметно влияют на замедление инфляции. Товары без учета энергоресурсов и продовольствия подешевели на 0,5% к октябрю, снижение идет второй месяц подряд. Постепенное замедление роста цен происходит и в услугах, но все больший вес здесь занимает запаздывающий индикатор "жилищной инфляции", отражающий, как зеркало заднего вида, рост стоимости и аренды жилья в предыдущие 1,5-2 года, где сейчас тренд развернулся уверенно вниз.

Данные позитивны для рынков, т.к. в сочетании с вышедшими накануне данными по снижению инфляционных ожиданий могут укрепить мнение ФРС о целесообразности замедления темпов повышения процентной ставки и более раннего завершения цикла ее повышения. Итоги ближайшего заседания ФРС будут известны уже завтра. Базовый сценарий – замедление шага повышения ставки с 75 б.п. до 50 б.п., т.е. повышение ставки до 4,25-4,5%. В ходе завтрашнего заседания будут обновлены макропрогнозы и прогнозная траектория ставки на среднесрочную перспективу. После выхода данных по инфляции котировки фьючерсов закладывают в качестве базового сценария дальнейшее замедление шага ФРС до 25 б.п. в начале февраля и в марте, стабилизацию ставки с марта на уровне 4,75-5% (прежде терминальная ставка ожидалась в районе 5-5,25%) и начало снижения ставки с сентября. На этом фоне американские фондовые индексы прибавляют 1,5-3,5%, курс евро-доллар укрепился до максимума за полгода, доходности гособлигаций снижаются.

Возможно, ФРС подтвердит вероятное дальнейшее замедление шага повышения ставки до 25 б.п., но несколько охладит избыточный оптимизм рынков, повысив прогноз терминальной ставки с 4,5-4,75% (сентябрьский прогноз) до 5-5,25% и не подтвердив сигнал снижения ставки до конца 2023 г. Это может быть связано с тем, что ФРС видит риски инфляционного давления со стороны услуг, которые зависят от динамики зарплат и дисбаланса спроса и предложения на рынке труда и, вероятно, будет пока проявлять осторожность в отношении прогнозов понижения ставки.

Замедление инфляции в годовом выражении от 40-летнего максимума, достигнутого в июне (9,1%) продолжается пятый месяц подряд, в годовом выражении общая инфляция достигла минимума с декабря прошлого года.

Цены на бензин снизились на 2% м/м, в годовом выражении рост цен замедлился до 10,1% после 17,5% г/г месяцем ранее. По данным Американской ассоциации автомобилистов (AAA), средняя стоимость бензина Regular сейчас (начало второй декады декабря) составляет около $3,28 за галлон, по сравнению с $3,33 за галлон год назад и июньским пиковым уровнем в $5,03 за галлон.

Рост цен на продовольствие замедлился до +0,5% м/м после +0,6% м/м в октябре и +0,8% м/м в августе и сентябре, за 12 месяцев рост цен на продовольствие замедлился с 10,9% до 10,6%.

Базовая инфляция (не включающая цены на продовольствие и энергоресурсы) продолжила снижение – с 6,3% г/г до 6,0% г/г (ожидалось 6,1%), месячный темп роста замедлился с 0,3% до 0,2% (минимум с августа 2021 г).

Пятый месяц подряд снижаются цены на подержанные автомобили (-2,9% м/м), остановился рост цен на новые автомобили, подешевели транспортные услуги (цены на авиабилеты) и медицинские услуги.

Наибольший вклад в инфляцию теперь вносит рост стоимости пользования жильем, shelter (+0,6% м/м, после 0,8% м/м в октябре, +7,1% г/г).

Также подорожали связь (+1% м/м), отдых (+0,5% м/м), страхование автомобилей (+0,9% м/м), персональный уход (+0,7% м/м).

Данные подтверждают предположения Дж. Пауэлла – 1) товарная инфляция, разогнавшаяся до очень высоких уровней после пандемии, снижается на фоне ослабления спроса и ослабления напряжения в цепочках поставок. "Если текущие тенденции сохранятся, цены на товары должны начать оказывать понижательное давление на общую инфляцию в ближайшие месяцы". 2) влияние "жилищной инфляции" статистически усиливается, но с учетом снижения ставок новых арендных платежей, ФРС ожидает, что жилищная инфляция начнет снижаться позднее в следующем году. 3) третья компонента базовой инфляции – услуги, кроме пользования жильем. Здесь наиболее существенно проявляется зарплатная составляющая, для сдерживания которой ФРС повышает процентную ставку, намереваясь охладить перегретый рынок труда. И пока ФРС не убедится, что цель достигнута, ставка может удерживаться на рестриктивном уровне.

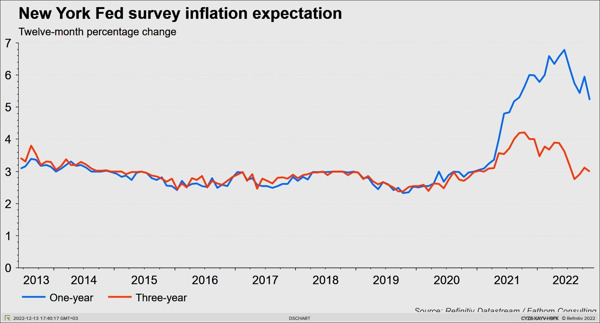

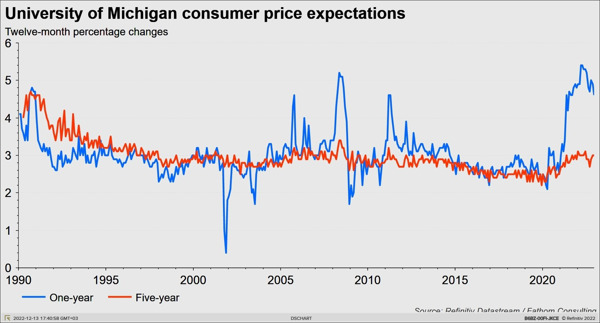

Важным фактором для ФРС должно стать заметное снижение инфляционных ожиданий, которое накануне зафиксировал опрос ФРБ Нью-Йорка, а ранее – опрос Мичиганского университета. Согласно результатам опроса населения от ФРБ Нью-Йорка, в ноябре средний прогноз инфляции через 12 месяцев снизился до 5,2% против 5,9% в октябре. Это самый низкий уровень с августа 2021 года, и существенно ниже ожиданий рынка (5,8%). Снижению краткосрочных инфляционных ожиданий способствовала коррекция цен на бензин, продовольствие и аренду жилья. Оценка потребителями инфляции в стране через три года в ноябре опустилась до 3% с 3,1%, через пять лет - до 2,3% с 2,4%. Динамика инфляционных ожиданий – очень важный показатель для ФРС, т.к. в условиях высокой инфляции центробанки сильнее всего опасаются утратить контроль над инфляционными ожиданиями.

Показатели инфляции

Динамика инфляционных ожиданий