· Рубль продолжает слабеть против основных конкурентов в преддверии декабрьского налогового периода.

Валюты G10

Доллар пытался укрепляться утром в четверг, 15 декабря. Валюта США прибавляла в цене против всех конкурентов из Большой десятки. В Азии царили риск-оф настроения. Азиатские фондовые площадки снижались вслед за падением акций на Wall Street по итогам среды, а доходности казначейских облигаций росли по всей длине кривой (двухлетки +3 б.п. до 4,239%, десятилетки +2,7 б.п. до 3,505%).

Китайская статистика дополнительно подпортила настроения инвесторам. Промышленное производство в КНР в ноябре выросло на 2,2% г/г. Это ниже прогнозов (+3,5% г/г) и ниже октябрьского значения (+5% г/г). Розничные продажи в ноябре сократились на 5,9% г/г, хотя экономисты ожидали снижение только на 4% г/г после падения на 0,5% г/г в октябре. Инвестиции в основной капитал за 11 месяцев 2022 года замедлились до 5,3% г/г — ниже прогноза, ниже темпов роста за 10 месяцев. Инвестиции в недвижимость за 11 месяцев 2022 г. -9,8% г/г (за 10 месяцев было -8,8% г/г, прогноз был -9,2% г/г). Исследуемый уровень безработицы в ноябре вырос до 5,7% при прогнозе 5,6% и октябрьской цифре 5,5%. Показатель достиг самого высокого уровня с мая. Соответственно, экономическая активность в Китае ухудшилась в ноябре, что объясняет, почему китайские власти встали на путь смягчения антиковидных мер. Статистика подтверждает, что политика нулевой терпимости к Covid-19 очень больно бьёт по экономике.

По итогам среды доллар подешевел против большинства основных валют. Индекс доллара падал до 103,44 п., обновив минимум за 6 месяцев. Акции в США подешевели по итогам заседания ФРС и пресс-конференции главы Федрезерва Джерома Пауэлла. При этом доходности 2-летних нот и 30-летних бондов в среду практически не изменились, а вот доходностей 10-летних облигаций снизились.

Комитет по открытым рынкам (FOMC) ФРС США, как и ожидалось, повысил ставку на 50 б.п. до 4,25%-4,50% (максимум с 2007 года). Обновленные прогнозы Федрезерва (dot plot) предполагают более низкие оценки ВВП и более высокие оценки инфляции и безработицы в 2023 году. Такой рост уровня безработицы, который прогнозируют чиновники ФРС (4,6% в 2023 году и 4,4% в 2024 году) никогда не наблюдался без рецессии в экономике.

При этом Джером Пауэлл на пресс-конференции подчеркнул, что Комитет единодушен во мнении по поводу необходимости и дальше повышать ставки. Федрезерв готов в 2023 г. поднять ставку выше 5% и спровоцировать умеренную рецессию в экономике. ЦБ считает, что это разумная плата за контроль над инфляцией.

Однако рынок не верит ФРС. Недоверие объясняет отсутствие роста доходностей трежерис при падении фондового рынка в среду. Поэтому доллар в среду также остался в аутсайдерах. Дело в том, что, согласно декабрьским dot plot, абсолютно все чиновники ФРС прогнозируют, что в 2023 году пиковый уровень ставки превысит 5% годовых. При этом 17 из 19 чиновников ФРС видят пик ставки не менее 5,1%, а 7 чиновников — не менее 5,4%. Однако рынок фьючерсов на ставку по федеральным фондам по-прежнему закладывается на то, что пиковая ставка в 2023 году не превысит 5%. Ни один из 9 членов FOMC не прогнозирует снижение ставок в 2023 году, подчеркнул глава ФРС на пресс-конференции. Однако рынок по-прежнему ожидает к концу 2023 года снижение ставки на 25 или 50 б.п.

Таким образом, надежды на мягкую посадку в экономике, которую подарил опубликованный во вторник слабый отчет по потребительской инфляции, разрушаются на глазах. Актуально вести речь о жесткой посадке, поскольку ФРС дает понять, что готова заплатить эту цену.

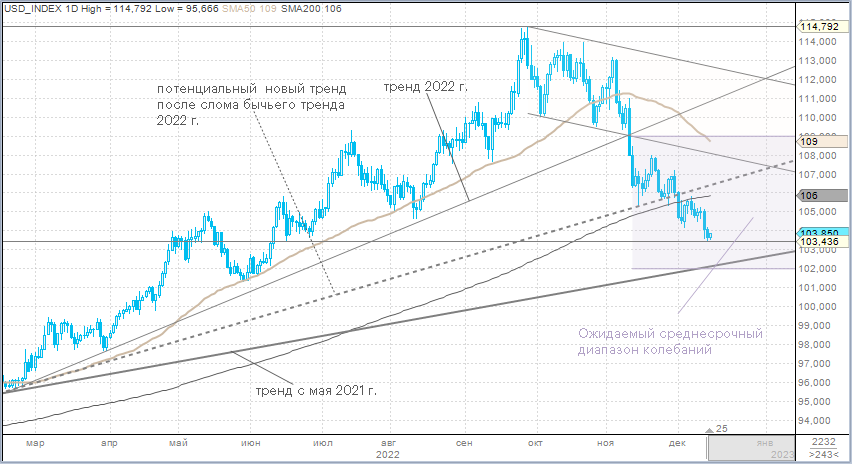

Мы ожидаем, что риски в текущих условиях смещены в сторону коррекции доллара после его падения в ноябре и первой половине декабря. Тем не менее мы понижаем наш среднесрочный прогнозный диапазон по индексу доллара с 110–103 пункта до 109–102 пункта, поскольку риски рецессии могут еще некоторое время давить на доходности трежерис, что может в краткосрочной перспективе негативно сказываться на валюте США.

Российский рубль

Рубль ослаб против основных конкурентов в среду. Доллар вырос к рублю до 2-месячного максимума 64,18. Евро к рублю установил новый пик с 30 мая на уровне 68,44. Юань подскочил к рублю до 9,19 — новый максимум с 1 августа.

В среду:

· Торговый объем в паре доллар/рубль составил 77,4 млрд рублей по сравнению с 73,6 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 44,2 млрд рублей против 59,7 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 68,8 млрд рублей против 45,9 млрд рублей в предыдущий день.

Как видим, рубль игнорировал 4-дневный коррекционный рост нефтяных котировок, а также слабость доллара на международном валютном рынке. Последний раз аналогичную текущей динамику в паре доллар/рубль мы наблюдали в октябре. Тогда слабость рубля была обусловлена двумя факторами. Первый — к началу октября отошли на задний план риски санкций против НКЦ. Это провоцировало укрепление рубля во второй половине сентября, и после снижения риска санкций против Национального клирингового центра рубль возвращал сентябрьские достижения доллару. Второй фактор — на рынке наблюдался дефицит валютной ликвидности, о чем красноречиво свидетельствовали котировки валютных свопов. Также отметим, что осеннее ослабление рубля было реализовано после завершения сентябрьского и до начала октябрьского налогового периода. Сейчас же рынок свопов не подает никаких сигналов дефицита валютной ликвидности. Обсуждаемый в Евросоюзе 9-й пакет санкций против России, по слухам, не подразумевает рестрикций против НКЦ. Межсезонье между ноябрьским и декабрьским налоговым периодом завершается.

В сложившихся условиях наш базовый прогноз по паре доллар/рубль 64–66 может быть выполнен до конца года. Однако старт декабрьского налогового периода должен оказать поддержку российской валюте. Мы пока не можем исключать, что во второй половине декабря, достигнув локального пика в диапазоне 64–66 курс USDRUB к концу месяца не уйдет ниже 63 рублей за доллар. Возвращение в диапазон 62–61 также выглядит возможным, поскольку экспортеры должны увеличить предложение валюты на фоне спроса на рублевую ликвидность под платежи в бюджет, а импортеры должны возобновить активность уже в январе.