· Рубль достиг к евро и доллару худших уровней с мая.

Валюты G10

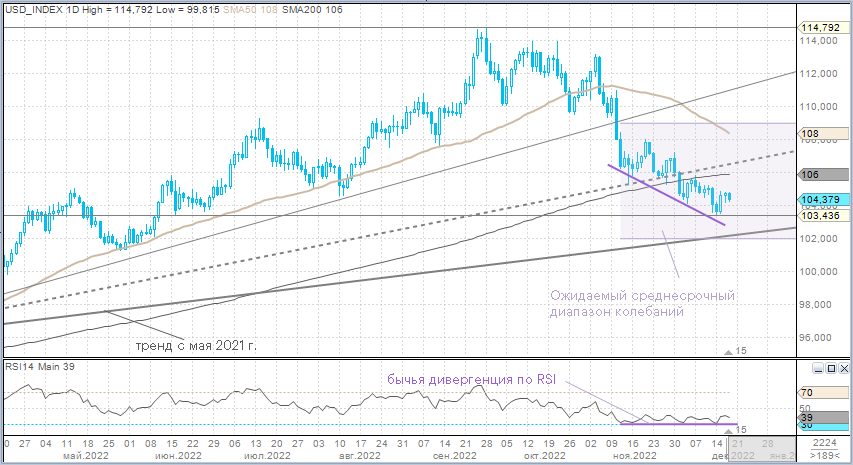

Доллар утром в понедельник, 19 декабря, дешевел против всех валют Большой десятки. Акции в Азии дешевели, продолжая пятничную минорную динамику Wall Street. Однако европейские акции стартовали ростом, фьючерсы на американские акции также торговались в зеленой зоне, указывая на то, что в последнюю неделю перед Рождеством инвесторы все-таки желают увидеть предпраздничное ралли. Повышение аппетита к риску негативно сказывалось на позициях доллара, который после двухдневной коррекции в четверг и пятницу вновь перешел к снижению.

Фокус текущей недели. Основной интерес в американском календаре текущей недели представляет публикация дефлятора PCE и core PCE (ценовой индекс расходов на личное потребление, ФРС предпочитает именно этот индикатор ценового давления). На прошлой неделе в обновленных dot plot Федрезерв пересмотрел инфляционный прогноз до +4,8% г/г (core PCE). Чтобы выполнить этот прогноз, фактические цифры по итогам ноября (будут опубликованы 23 декабря, 16:30 мск), а также по итогам декабря (будут опубликованы в январе) должна оказаться выше консенсус-прогнозов экономистов. Как ожидается, базовый дефлятор PCE в ноябре замедлится до 4,7% по сравнению с 5% г/г в октябре. Если цифры окажется ниже ожиданий, доллар может усилить темпы падения. Если же неожиданно показатель вырастет до 4,9%-5% г/г в ноябре, доллар может предпринять очередную попытку восходящей коррекции в конце года.

Краткие итоги минувшей недели. Индекс доллара обновил минимум с июня, восстановил большую часть потерь, но все-таки завершил неделю снижением. Лидером роста в группе G10 стала норвежская крона, аутсайдером — австралийский доллар. ФРС, ЕЦБ и Банк Англии на прошлой неделе замедлили темпы повышения ставок, подчеркнув при этом, что их борьба за контроль над инфляцией далека от завершения. ФРС намекает на возможный в 2023 г. пик ставок выше 5%, а также на отсутствие условий для снижения ставок до 2024 г. Однако рынок облигаций не верит ФРС, ожидает пик ставок ниже 5% и предполагает снижение к концу года на 25 или 50 б.п. Ноябрьские цифры по потребительской инфляции показали снижение темпов роста CPI 5-й месяц подряд, а core CPI — 2-й месяц подряд. В результате за неделю доходности трежерис снизились, особенно на коротком и среднем участке кривой, что оказало давление на доллар.

Российский рубль

Рубль утром в понедельник продолжал терять в цене против основных конкурентов. Курс USDRUB впервые с 30 мая протестировал 66 рублей за доллар. Курс EURRUB впервые с 27 мая поднялся выше 70 рублей за евро. CNYRUB обновил новый максимум с 1 августа на уровне 9,45 рубля за юань.

В пятницу:

· Торговый объем в паре доллар/рубль составил 61,1 млрд рублей по сравнению с 124,2 млрд рублей в предыдущий торговый день.

· Торговый объем в паре евро/рубль составил 33,9 млрд рублей против 37,8 млрд рублей в предыдущий день.

· Торговый объем в паре юань/рубль составил 66,2 млрд рублей против 78 млрд рублей в предыдущий день.

Рубль продолжает слабеть на низких объемах. Признаков дефицита долларов и юаней на рынке нет. Есть предварительные сигналы дефицита ликвидности в евро.

По-прежнему считаем, что курс USDRUB может в краткосрочной перспективе проверить на прочность 200-дневную скользящую среднюю линию с текущим значением на уровне 66,5 руб. Тем не менее осциллятор «индекс относительной силы» (RSI с периодом 14 дней) как и на октябрьском пике курса доллар/рубль входит в зону перекупленности, сигнализируя о краткосрочной перегретости декабрьской восходящей динамики котировок. Декабрьский налоговый период уже стартовал, его пик будет приходиться на последние 2 недели декабря. Ожидаем формирование пика курса USDRUB на подходе к 200-дневной скользящей средней и последующую коррекцию к концу года, в рамках которой курс попытается вернуться где-то, примерно к 62,0–61,7, что соответствует местоположению 50-дневной МА.

Краткие итоги минувшей недели. Рубль по итогам недели ослаб против доллара, евро и китайского юаня. Рубль в целом игнорировал как позитивную, так и негативную динамику нефтяных котировок, а также не показал никакой реакции на решение Банка России сохранить ключевую ставку без изменений. Давление на рубль оказывали риски повышения геополитической напряженности, ожидания объявления 9-го пакета санкций ЕС, спекулятивный спрос на валюту на ожиданиях ослабления рубля в 2023 г. на фоне прогнозируемого сокращения профицита торгового баланса.