Доллар по итогам торгов 20 декабря подешевел против большинства валют Большой десятки. Утром в среду, 21 декабря, наблюдалась схожая динамика. Австралийский и новозеландский доллары слабеют против американского конкурента, однако остальные представители G10 предпринимают попытки роста. Европейские фондовые площадки в среду начали торги на позитивной ноте. Фьючерсы на американские индексы подрастают. Доходности казначейских облигаций в среду снижаются на участке кривой до 10 лет. Таким образом, аппетит к риску имеется, при этом ликвидность на рынке по мере приближения к празднованию Рождества в католических странах постепенно сокращается.

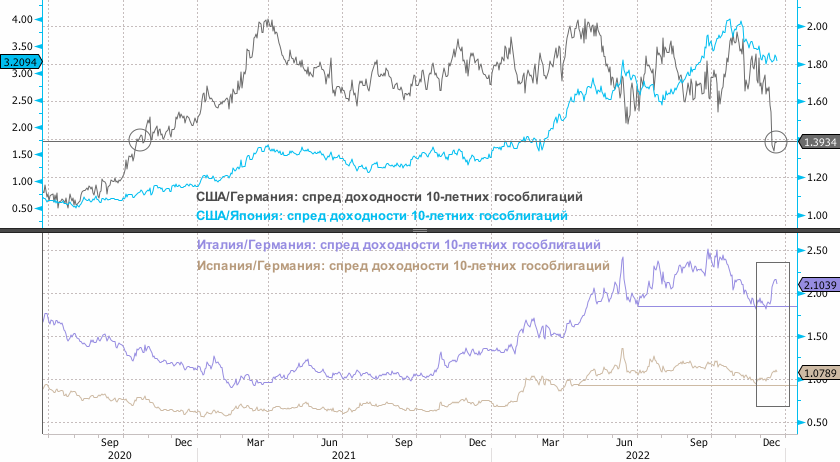

Цикл повышения ставок ФРС оказывал доллару сильную поддержку большую часть текущего года. Спред доходностей 10-летних облигаций между США и Японией в октябре достигал 20-летнего максимума. Спред доходностей между аналогичными облигациями США и Германии с весны 2021 года преимущественно держался в диапазоне от 2% до 1,5%. Однако с весны 2022 года росли спреды между германскими облигациями и облигациями периферийных стран еврозоны, что оказывало давление на евро. С октября спреды Италия/Германия и Испания/Италия начали снижаться. С ноября спреды США/Япония и США/Германия также перешли к снижению. При этом спред между 10-летними гособлигациями США и Германии в декабре резко снизился до минимумов с октября 2020 года (минимальное значение более чем за 2 года). Такая спредовая динамика снижает привлекательность доллара. Рынок делает ставку на то, что ФРС близка к завершению цикла повышения ставок, в то время как ЕЦБ, который начал свое ужесточение денежно-кредитной политики с отставанием, может продолжать повышение ставок. Меж тем Банк Японии двигается в направлении отказа от ультрастимулирующей денежно-кредитной политики.

Меж тем потребительские цены в еврозоне продемонстрировали первое замедление темпов роста за полтора года в ноябре, снизившись до 10,1% г/г с рекордного октябрьского уровня 10,6% г/г. Однако несмотря на это ЕЦБ совершенно ясно заявил о сохраняющейся высокой решимости подавить двузначную инфляцию. Доходности европейских облигаций выросли в декабре, поскольку рынок свопов повысил свои ожидания, закладываясь на пиковую ставку на уровне 3,3%. При этом доходности периферийных облигаций, которые наиболее чувствительны к ужесточению финансовых условий, росли более быстрыми темпами, нежели доходности германских «бундесов». Как результат, в декабре мы видим снова расширение спреда Италия/Германия и Испания/Германия. Это негативный фактор для евро, но, на наш взгляд, рынок пока его не учитывает, концентрируясь на том, что спред США/Германия резко сократился.

Италия имеет одну из наиболее значительных долговых нагрузок в Европе. Страна является бенефициаром стимулов ЕЦБ и мягкой денежно-кредитной политики. Слишком агрессивное повышение ставок, на что намекает ЕЦБ, может привести к дальнейшему расширению периферийных спредов, повышая риски фрагментации европейского долгового рынка. Подобно тому как денежный рынок не верит ястребиным заявлениям ФРС, которая намекает, что может поднять ставки в 2023 году выше 5% и держать их на пиковом уровне в течение всего 2023 года, мы сомневаемся, что ЕЦБ сможет себе позволить продолжать агрессивный цикл повышения ставок. Если мы правы, и рынок в ближайшее время обратит внимание на спредовую динамику на европейском долговом рынке, единая валюта может прекратить ралли, которое мы наблюдали в 4 квартале 2022 года.

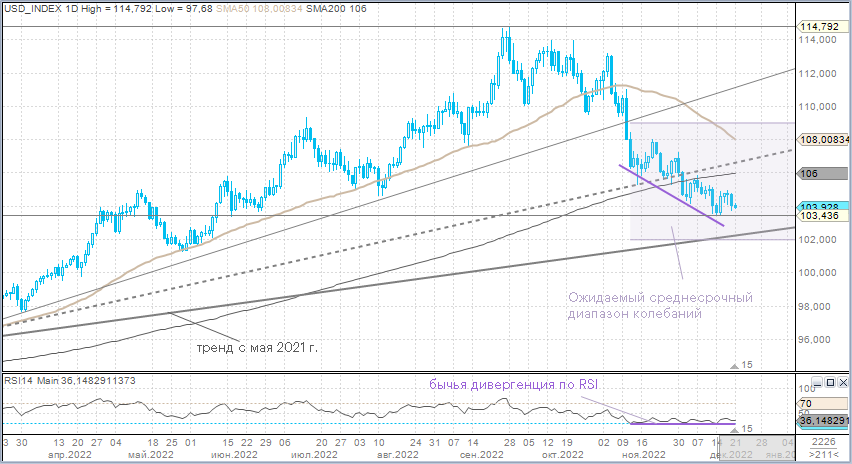

На фоне вышесказанного мы пока сохраняем среднесрочный диапазон по индексу доллара 102–109 пунктов. Считаем тестирование нижней границы возможным, но преодолеть ее будет крайне непросто.