Европа

Stoxx Europe 600 провел сессию вторника внутри диапазона предыдущих дней. По состоянию на 18:00 мск 6 из 11 основных секторов индекса были в плюсе. Наилучшую динамику показывали производство товаров длительного пользования, энергетика и промышленность. Отставали ИТ, недвижимость и здравоохранение.

Поддержку рынку акций Европы оказало продолжающееся смягчение антиковидной политики в Китае, где власти сообщили об отмене карантина для прибывающих в страну, начиная с начала января. Эта новость оказалась для рынка приятным сюрпризом, учитывая рост случаев заболевания ковидом в стране.

С начала октября Stoxx Europe 600 вырос примерно на 10%, что может позволить ему закрыть лучший квартал с июня 2020 года.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 59,8% компаний индекса торгуются выше своей 50-дневной МА, 62,4% торгуются выше своей 100-дневной МА, 49,7% торгуются выше своей 200-дневной МА.

На 18:00 мск:

- Индекс MSCI EM -956,48 п. (+0,18%), с нач. года -22,4%

- Stoxx Europe 600 -427,78 п. (+0,08%), с нач. года -12,3%

- DAX -13 970,66 п. (+0,21%) с нач. года -12,1%

- FTSE 100 — 7 473,01 п. (+0,05%), с нач. года +0,9%

США

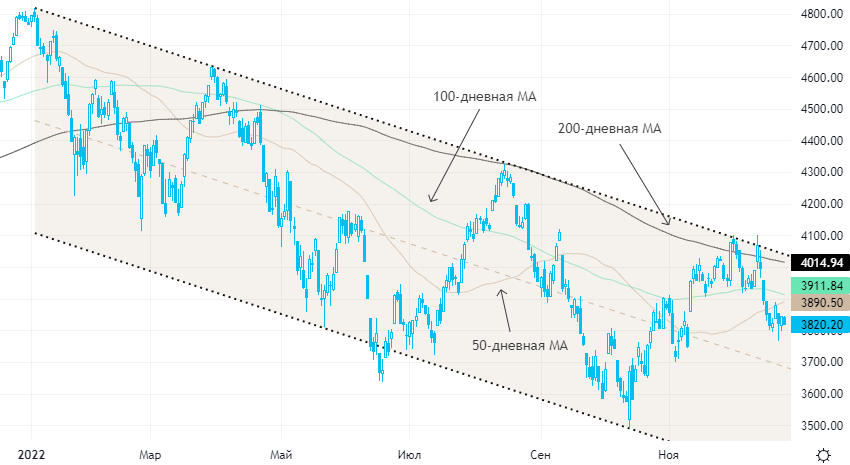

S&P 500 провел сессию вторника внутри диапазона предыдущих дней. По состоянию на 18:00 мск 7 из 11 основных секторов индекса были в минусе. Наилучшую динамику показывали энергетика, производство материалов и промышленность. Отставали телекомы, ИТ и производство товаров длительного пользования.

Если год был неплохим, то к его концу управляющие активами часто пытаются приподнять рынок повыше, чтобы их портфели показали более сильную динамику, а сами они получили более высокие бонусы. Однако в этом году S&P 500 теряет около 20%, поэтому заниматься подобными вещами смысла нет.

Тем не менее по мере приближения пятницы фактор крупной экспирации опционов может начать оказывать на рынок определенное влияние.

Дивидендная доходность S&P 500 составляет 1,8%. Индекс торгуется с коэффициентом 18,4 к прибыли за прошедший год (P/E) и с коэффициентом 16,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 55,7% компаний индекса торгуются выше своей 50-дневной МА, 56,9% торгуются выше своей 100-дневной МА, 51,8% торгуются выше своей 200-дневной МА.

На 18:00 мск:

- S&P 500 — 3 818,25 п. (-0,11%), с нач. года -19,9%

- VIX — 22,70 пт (+1.83 пт), с нач. года +5.48 пт

- MSCI World — 2 605,48 п. (+0,01%), с нач. года -19,4%

Нефть и другие сырьевые активы

Цены на нефть и драгметаллы начали сессию вторника с гэпа вверх на фоне общего улучшения рыночных настроений и снижения доллара против валют G10. В дальнейшем часть этого роста была отыграна, но данные движения выглядят очень локальными и не дают поводов для того, чтобы делать далекоидущие выводы.

Оптимизм инвесторов был вызван продолжающимся смягчением антиковидной политики в Китае, где власти сообщили об отмене карантина для прибывающих в страну, начиная с начала января. Эта новость оказалась для рынка приятным сюрпризом, учитывая рост случаев заболевания ковидом в стране.

Тем временем в Китае наблюдается активизация социальной жизни, которая еще не нашла отражения в официальной статистике, вроде индексов PMI. В частности, по данным Baidu (NASDAQ:BIDU), на дорогах Пекина вновь появились пробки, а, по данным Trip.com, число новогодних бронирований для путешествий между разными частями Китая выросло на 34% г/г.

Поддержку рынку оказывают перспективы возможного сокращения добычи нефти в РФ в начале 2023 года на 0,5–0,7 млн б/с, о которых на прошлой неделе сообщил вице-премьер Александр Новак. На этом фоне нефть может закрыть год небольшим ростом.

Тем не менее кривые фьючерсов на Brent и WTI балансируют между бэквордацией и контанго, и в сложившихся обстоятельствах это можно интерпретировать в качестве сигнала о том, что рынок несильно боится дефицита предложения.

Цены на железную руду в Сингапуре сегодня достигли максимального уровня с августа, что также отражает оптимизм инвесторов относительно дальнейших перспектив экономики Китая и спроса на сырье.

Торги на LME сегодня не проводились, но цены на медь в Чикаго и Шанхае подросли.

По официальным данным, в ноябре добыча меди в Китае выросла на 10,3% г/г до 986 тыс. тонн, цинка — на 2,9% г/г до 605 тыс. тонн, а свинца — на 5,6% г/г до 714 тыс. тонн.

На 18:00 мск:

- Brent, $/бар. — 84,74 (+0,98%) с нач. года +8,9%

- WTI, $/бар. — 80,46 (+1,13%) с нач. года +7,0%

- Urals, $/бар. — 65,87 (+2,38%) с нач. года -14,2%

- Золото, $/тр. унц. — 1 814,77 (+0,92%) с нач. года -0,8%

- Серебро, $/тр. унц. — 24,09 (+1,49%) с нач. года +4,5%

- Алюминий, $/т — 2 389,50 (-0,69%) с нач. года -14,9%

- Медь, $/т — 8 349,50 (+0,47%) с нач. года -14,1%

- Никель, $/т — 29 547,00 (+1,05%) с нач. года +42,3%