Поскольку золотодобывающая компания «Полюс» не балует аналитиков развернутой и оперативной финансовой отчетностью, мы делаем упор на анализ внешней конъюнктуры, что в случае золотодобытчиков, на наш взгляд, весьма оправданно.

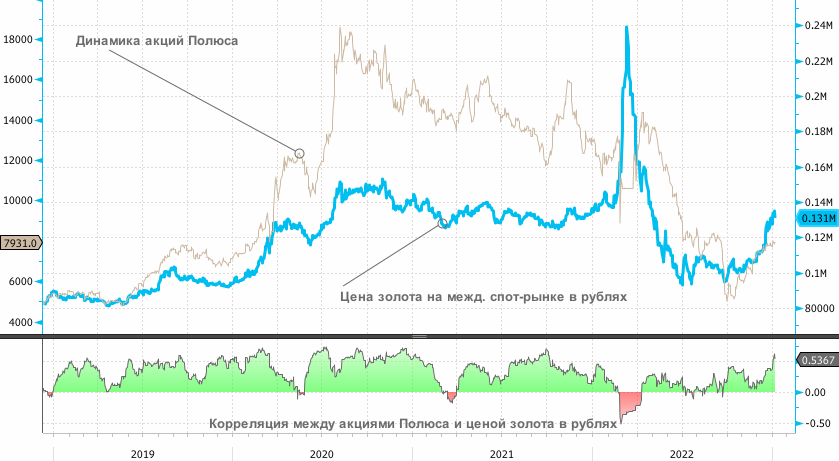

Представленная ниже диаграмма наглядно демонстрирует, что положительная корреляция между акциями «Полюса» (MCX:PLZL) и стоимостью золота в пересчете на рубли оставалась относительно высокой в последние годы, а периоды отрицательной корреляции были краткосрочными и исключительными.

Цена золота на международном спот-рынке 28 сентября 2022 года достигла минимума почти за 2 с половиной года. С тех пор золото подорожало на 16%. Доллар прибавил к рублю 22,4%. Акции «Полюса» за тот же период подорожали на 60,8%.

Специализирующийся на облигациях американский финансист, инвестор-миллиардер Джеффри Гундлах утверждал, что соотношение цен меди и золота (то есть сколько унций золота дают за тонну меди) статистически значимо коррелирует с доходностью 10-летних облигаций Казначейства США, что и подтверждает диаграмма, представленная ниже.

Здесь мы также видим, что периоды отрицательной корреляции между соотношением медь/золото и доходностью трежерис случаются редко. В моменте как раз такой случай: историческая взаимосвязь нарушена. Доходность 10-летних трежерис снизилась с октября 2022 года, когда она достигла 15-летнего максимума. При этом рост цен на медь в 4 квартале 2022 г. сдерживался политикой нулевой терпимости к Covid-19 в Китае на фоне новой вспышки заболевания. Золото при этом реализовало ралли на фоне глобальной слабости доллара.

Чтобы историческая взаимосвязь восстановилась, необходимо, чтобы цены на медь выросли, золото подешевело, или же доходности казначейских облигаций начали стабильно снижаться.

Цены на медь стартовали в январе довольно уверенно, возлагая надежды на восстановление китайского спроса по факту смягчения в стране антиковидных ограничений. Не исключено, что обусловленная отказом от политики Zero Covid текущая вспышка заболеваемости коронавирусом в Китае завершится быстрее, нежели сейчас рассчитывает рынок. Она может выйти на пик после китайского Нового года, который в 2023 г. будет праздноваться с 22 января по 9 февраля.

«Открытие Research» положительно оценивает данные ослабления в Китае, однако восстановление экономической активности может растянуться на несколько месяцев. В этих условиях цены на медь еще могут вернуться к $8000 за тонну (сейчас $8859/т).

Золото получало поддержку со стороны слабого доллара и сезонного спроса перед китайским Новым годом. Однако эти драйверы уже исчерпали себя. Ослабление доллара может быть поставлено на паузу в ближайшие месяцы.

Перспектива резкого снижения доходностей трежерис под вопросом по факту последней опубликованной американской статистики. Полноценная рецессия в США могла бы помочь ФРС обуздать инфляцию быстрее, поддерживая ожидания снижения ставок во второй половине текущего года, что стимулировало бы более резкое снижение доходностей облигаций. Однако данные говорят о том, что ФРС может взять под контроль инфляцию без существенных потерь в занятости. Это сокращает риски полноценной рецессии.

Из этого следует, что ФРС может иметь меньше оснований повышать ставку выше 5% годовых, но больше оснований держать ставку на пиковом уровне более продолжительное время. Это будет ограничивать темпы снижения доходностей трежерис.

Таким образом, мы склоняемся к выводу, что восстановление исторической корреляции между соотношением медь/золото и доходностью трежерис будет происходить в обозримом будущем за счет снижения цен на золото либо за счет стабилизации цен на золото около достигнутых уровней и последующего более существенного по темпам роста цен на медь.

С учетом уже реализованного в декабре ослабления рубля к доллару, мы пока не видим в обозримом будущем оснований для дальнейшего существенного ослабления курса российской валюты. Многие негативные для рубля факторы уже в цене.

Вывод

Текущая цена PLZL на 12% ниже своей 200-дневной скользящей средней. Мы пока не видим оснований предполагать, что котировки могут закрепиться выше 200-дневной МА. Поскольку корреляция между акциями «Полюса» и рублевой ценой золота остается статистически значимой, а риски того, что слабость рубля и ралли золота уже исчерпали свой потенциал в перспективе ближайших недель, считаем, что будет уместным фиксировать прибыль по длинным позициям в акциях «Полюса» на попытках роста до 200-дневной МА.

Риски

Акции «Полюса» смогут преодолеть 200-дневную МА и закрепиться в диапазоне 9000–10000 руб., если рубль вопреки нашим базовым ожиданиям продолжит существенное ослабление в первые месяцы 2023 г. Например, по причине обострения геополитической напряженности, объявления второй волны мобилизации, а такой шаг в настоящий момент опровергается официальными правительственными заявлениями.

Если материализуется риск полноценной глобальной рецессии (в Европе и США), а отмена антиковидных ограничений в Китае, вливания ликвидности со стороны Народного банка Китая и все объявленные меры поддержки сектора недвижимости в КНР так и не смогут разжечь экономическую экспансию в этой стране. В этом случае доходности могут резко снизиться, как и цены на медь могут отказаться от попыток ралли. А золото при таком раскладе будет продолжать рост.