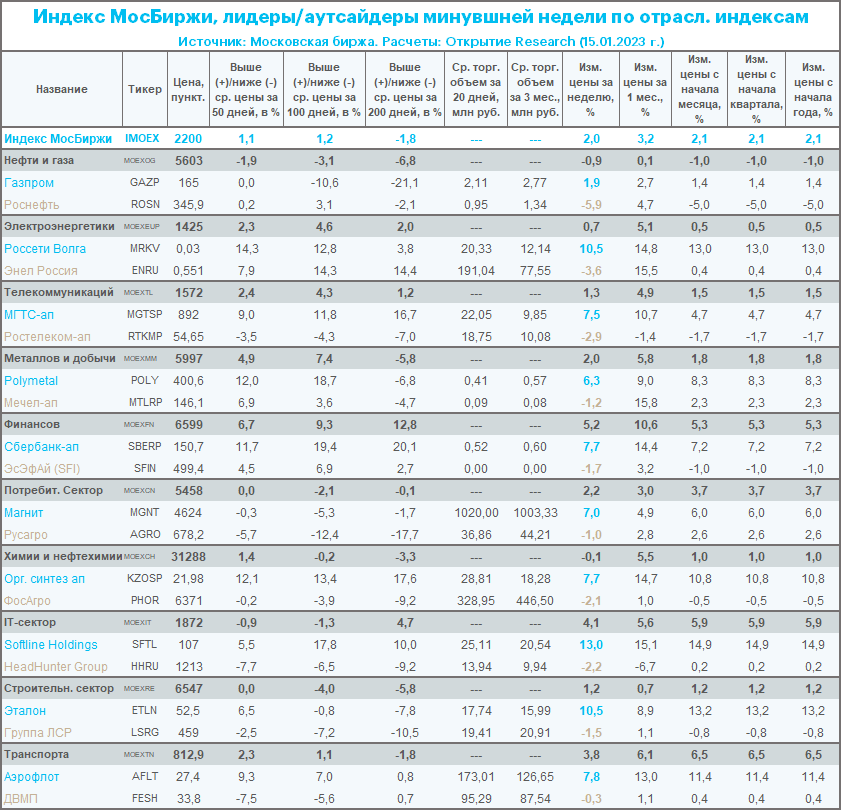

Индекс МосБиржи по итогам минувшей недели вырос на 2%. Мы наблюдаем рост третью неделю подряд. С технической точки зрения позитивно, что индекс МосБиржи завершил неделю выше 50-дневной и 100-дневной скользящей средней линии. 8 из 10 отраслевых индексов выросли по итогам недели, 9 из 10 — выросли с начала года.

Самым слабым отраслевым индексом является индекс «Нефти и газа», однако это объясняется слабостью обыкновенных (MCX:TATN) и привилегированных (MCX:TATN_p) акций «Татнефти» и обыкновенных акций «Роснефти» (MCX:ROSN), которые прошли дивидендную отсечку и упали в цене по технической, а не по фундаментальной причине.

Лидером роста по итогам недели стал отраслевой индекс «Финансов», а с начала года — индекс «Транспорта».

В первом случае ключевую позитивную роль сыграл рост префов (MCX:SBER_p) и обычки (MCX:SBER) Сбербанка. Рынок находится в ожидании очередного отчёта «Сбера» по результатам за декабрь 2022 г.

Большой объём выдачи ипотечных кредитов служит положительным индикатором для декабрьской отчётности банка. 10 января сервис «Домклик» сообщил, что в декабре Сбербанк оформил жилищных кредитов на сумму более 382 млрд руб., что стало максимальным значением с марта 2022 г.

В начале ноября глава компании Герман Греф отметил, что в 2023 год Сбербанк войдёт «в абсолютно нормализованном состоянии, и это касается, в том числе, и дивидендов». Считаем, что возвращение к практике выплаты дивидендов стало бы хорошим драйвером для роста котировок акций компании.

Обыкновенные акции Сбербанка обновили максимум с апреля 2022 г. У нас есть актуальная инвестидея в бумагах Сбербанка с целью 156 руб. за обыкновенную акцию.

Акции «Аэрофлота» (MCX:AFLT) стали основным драйвером роста в транспортном секторе. Авиаперевозчик выкупил и получил права собственности на 10 дальнемагистральных самолётов Boeing (NYSE:BA) 777–300. Выкупленные борты находились в лизинге с 2013—2014 гг. от ирландской лизинговой компании.

Также драйвером роста акций стали новости о господдержке. Глава Минпромторга Денис Мантуров сообщил, что из ФНБ на софинансирование лизинга отечественных самолётов для «Аэрофлота» будет выделено 175 млрд руб.

Ранее глава Минпромторга говорил о том, что по соглашению с «Объединённой авиастроительной корпорацией» в 2023—2030 гг. «Аэрофлот» должен получить 339 российских самолётов: 210 единиц МС-21, 89 SSJ-NEW (импортозамещённая версия «Суперджета») и 40 Ту-214. Стоимость последующих твёрдых контрактов превысит 1 трлн руб., они будут софинансироваться деньгами из ФНБ.

Акции AFLT в январе преодолели ряд важных технических уровней сопротивления: пробили линию медвежьего тренда 2022 г., закрепились выше 50-дневной и 100-дневной скользящей средней линии, впервые с ноября 2021 г. закрылись выше 200-дневной скользящей средней линии. На наш взгляд, акции AFLT могут проверить на прочность область 30–31 руб. Однако дальнейшему росту будет мешать сильная техническая перекупленность.

Инвестиционного тезиса в «Аэрофлоте» мы пока не видим.

В фокусе на этой неделе

С 5 февраля вступает в силу эмбарго ЕС на поставки российских нефтепродуктов. Сейчас ЕС, Большая семерка и их союзники ведут переговоры еще и об установлении с этой же даты ценового потолка на экспорт российского топлива, аналогично ценовому потолку на сырую нефть из РФ. Россия до конфликта на Украине была крупнейшим поставщиком топлива в Европу и поставляла в регион примерно 600 тыс. барр. дизельного топлива в день. В краткосрочной перспективе существует риск повышения мировых цен на дизель.

Индия с начала спецоперации была одним из крупнейших покупателей сырой российской нефти (покупала с привлекательным дисконтом). Поставки топлива в ЕС сейчас растут не только из США, но и из Индии. Это означает, что Индия, закупающая дешевую российскую нефть, перерабатывает ее в топливо, в том числе и в дизель, и продает в Европу. Китай, как ожидается, также будет экспортировать больше топлива на ближайшие для себя рынки, стимулируя других поставщиков перенаправлять свои поставки в Европу.

Цены на сырую нефть перед эмбарго ЕС на морские поставки нефти из РФ, а также перед объявлением ценового потолка на российскую нефть росли, но затем снизились, поскольку санкции по первоначальным сигналам привели к переориентации потоков нефти, а не к сокращению экспорта. Предпосылок для сильного сокращения объема добычи нефти в РФ пока также не наблюдается.

Аналогичная история может ждать и вопрос эмбарго/ценового потолка на нефтепродукты. То есть краткосрочный рост цен, затем снижение на осознании, что потоки удалось переориентировать.

Для долгосрочных инвесторов перспективы компаний российского нефтегазового сектора, несомненно, улучшились в последние месяцы. Особенно в контексте надежд на быстрый ход отмены антиковидных ограничений в Китае, более низкую вероятность глубокой рецессии в Европе и США. Однако с этой недели может быть более ощутимой поддержка для рубля со стороны экспортеров, поэтому в рамках предстоящей недели более привлекательно выглядят акции компаний — внутренних историй.

С этой точки зрения рост акций Сбербанка и других кредиторов выглядит логично. Мы по-прежнему позитивно оцениваем перспективы «Магнита» (MCX:MGNT) и «Белуги» (MCX:BELU). На попытках снижения также привлекательно смотрятся бумаги «Мать и дитя» (MCX:MDMGDR).

Если цены на нефть Brent смогут перебраться в ближайшие недели в диапазон $90–100/барр., это будет позитивно для российских экспортеров, поскольку в этом случае продажи валюты в рамках бюджетного правила в феврале могут быть меньше по объему, или же ЦБ вовсе перейдет к незначительным, но покупкам валюты в ФНБ.

Если же Brent не сможет закрепиться выше $85/барр., для российских экспортеров ситуация будет складываться не лучшим образом, что, опять же, повышает привлекательность внутренних историй.

«Полюс» и другие золотодобытчики извлекли выгоду из почти трехмесячного ралли цен на золото, а также из ослабления курса рубля. Однако мы видим более высокий риск коррекции цен на золото в ближайшей перспективе, а в тенденцию ослабления рубля вмешалось бюджетное правило, и в ближайшей перспективе оно мешает рублю стабильно дешеветь. Поэтому мы не исключаем коррекции в акциях «Полюса» (MCX:PLZL).

18 января, среда.

ДВМП (MCX:FESH, головная компания группы FESCO). Состоится внеочередное собрание акционеров. Повестка собрания не приводится. У нас есть актуальная инвестидея в акциях ДВМП с целью 47,2 руб.

Суд на прошлой неделе удовлетворил иск Генпрокуратуры, и крупнейший пакет акций ДВМП, если не будет обжалования, перейдет в доход государства. Решение суда было краткосрочным негативным фактором для акций компании. Если акции всё же перейдут к государству, то мы не исключаем, что их продадут профильному инвестору по адекватной цене, которая, вполне возможно, может быть выше рыночной.

20 января, пятница.

ТМК (MCX:TRMK). Акционеры рассмотрят вопрос о выплате дивидендов по итогам 9 месяцев 2022 года в 6,78 руб. на акцию. Дивдоходность 7,2%. В случае одобрения, чтобы попасть в дивиденды, акции компании нужно купить до 27 января включительно. Отсечка 31 января.

Акционеры «Белуга групп» одобрили выплату промежуточных дивидендов по итогам 9 месяцев 2022 г. Дивиденд — 75 руб. на акцию, дивдоходность — около 2,6%. Чтобы попасть в дивиденды, акции компании нужно купить до 19 января.