Европа

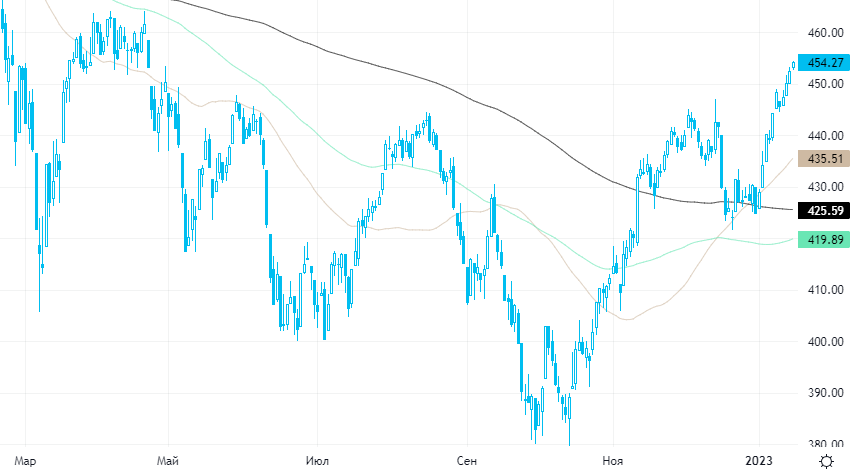

Вечером понедельника Stoxx Europe 600 умеренно рос, достигнув самых высоких уровней с 22 апреля прошлого года. Тем не менее в лидерах роста были традиционные защитные сектора, тогда как циклические отставали. Это указывает на осторожность инвесторов после роста индекса на 7% с начала года.

По состоянию на 17:30 мск 10 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывать недвижимость, здравоохранение и телекомы. Отставали энергетика, производство товаров длительного пользования и ИТ.

Открытие Китая и мягкая зима, которая помогает Европе избегать энергетического кризиса, оказывают поддержку рынку акций региона. В Европе, как и в США, начинается сезон корпоративной отчетности, который должен помочь инвесторам лучше понять, как быстрый рост процентных ставок влияет на бизнес местных компаний.

Торги на рынке акций США сегодня не проводятся в связи с празднованием Дня Мартина Лютера Кинга.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,5 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 84,3% компаний индекса торгуются выше своей 50-дневной МА, 86,3% торгуются выше своей 100-дневной МА, 73,7% торгуются выше своей 200-дневной МА.

На 17:30 мск:

- Индекс MSCI EM -1 029,84 п. (+1,13%), с нач. года +7,7%

- Stoxx Europe 600 -454,31 п. (+0,39%), с нач. года +6,9%

- DAX -15 136,12 п. (+0,33%) с нач. года +8,7%

- FTSE 100 — 7 850,20 п. (+0,08%), с нач. года +5,3%

Нефть и другие сырьевые активы

Вечером понедельника фьючерсы на нефть Brent снижались впервые с позапрошлой пятницы, 6 января. По прогнозам аналитиков, в этом году спрос на нефть в Китае может достичь нового исторического рекорда на уровне 16 млн б/с, и сегодняшнее снижение цен выглядит коррекцией к заметному росту, имевшему место на прошлой неделе.

Тем не менее кривые фьючерсов на Brent и WTI продолжают балансировать между бэквордацией и контанго, и это можно интерпретировать в качестве сигнала о том, что рынок нащупал как минимум временный баланс. На этой неделе свои отчеты опубликуют ОПЕК и Международное энергетическое агентство, что может способствовать прояснению ситуации относительно дальнейших перспектив рынка.

Цены на алюминий консолидировались в области семимесячных максимумов. В этом году средняя цена данного металла на LME может составить $3125 за тонну, пишут аналитики Goldman Sachs (NYSE:GS). Это примерно на 20% выше текущих уровней и предыдущего прогноза банка.

В конце текущего квартала на рынке возникнет дефицит алюминия, который по итогам года составит 1,6 млн тонн против предыдущего прогноза в 0,5 млн тонн, пишут аналитики Goldman. По их данным, в настоящий момент видимые запасы металла находятся в области минимальных значений с 2002 года.

Цены на медь демонстрировали схожую динамику, консолидируясь в области многомесячных максимумов после недавнего роста на фоне оптимизма, связанного с открытием Китая. Однако на рынке появляются некоторые сигналы о том, что спрос на металл не так силен, как мог бы быть.

В частности, по данным Bloomberg, премия, с которой медь продается в порту Яншань относительно LME, опустилась до $31,5 за тонну, тогда как среднее значение данного показателя за последние десять лет составляет $72 за тонну. Кроме того, в последние дни наблюдался рост запасов меди на Шанхайской фьючерсной бирже.

На 17:30 мск:

- Brent, $/бар. — 84,31 (-1,14%) с нач. года -1,9%

- WTI, $/бар. — 78,95 (-1,14%) с нач. года -1,6%

- Urals, $/бар. — 61,46 (-1,71%) с нач. года -4,0%

- Золото, $/тр. унц. — 1 914,11 (-0,32%) с нач. года +4,9%

- Серебро, $/тр. унц. — 24,16 (-0,42%) с нач. года +0,9%

- Алюминий, $/т — 2 602,00 (+0,27%) с нач. года +9,4%

- Медь, $/т — 9 115,50 (-0,76%) с нач. года +8,9%

- Никель, $/т — 27 235,00 (+1,64%) с нач. года -9,4%