Российский фондовый рынок к середине сессии находился в минусе, отступая от локальных пиков вслед за коррекцией отдельных эмитентов и на фоне продаж за рубежом. Индекс Мосбиржи к 14:05 мск снизился на 0,54%, до 2212,91 пункта, а долларовый РТС упал на 0,91%, до 1015,14 пункта.

Рубль на Мосбирже терял примерно 0,5% к доллару и евро, и укреплялся на аналогичную величину к юаню, располагаясь у 68,60 руб., 74,30 руб. и 10,10 руб. соответственно. Банк России до первых чисел февраля продолжит продавать китайские юани в рамках бюджетного правила.

Эмитенты

В лидерах роста к середине сессии находились акции НМТП (MCX:NMTP) (+14,17%), бумаги Совкомфлота (MCX:FLOT) (+7,70%), бумаги Распадской (MCX:RASP) (+3,69%), котировки АЛРОСы (+1,20%), акции М. Видео (MCX:MVID) (+1,14%), бумаги Черкизово (MCX:GCHE) (+1,14%).

Акции НМТП и Совкомфлота во вторник подскочили, вероятно, получая поддержку от вчерашних новостей в СМИ о росте морского экспорта сырой нефти из России на прошлой неделе до максимума с апреля прошлого года 3,8 млн барр./день. Поставки по Балтийскому морю увеличились на 626 тыс. барр./день по сравнению с предыдущей неделей, в то время как поставки по Черному морю и через Тихоокеанские порты также выросли. Кроме того, сегодня поступили сообщения о возможном обнулении НДС на судоремонтные работы в РФ в случае инвестиций пятой части годовой выручки судоремонтными предприятиями в течение семи лет в собственное развитие.

В наибольшем минусе к середине сессии пребывали бумаги VK (-2,21%), котировки Циана (-1,91%), гдр Эталона (-1,70%), бумаги Юнипро (MCX:UPRO) (-1,67%), привилегированные и обыкновенные акции Сбербанка (MCX:SBER) (-1,19% и –0,90%).

Сбербанк во вторник корректировался после сообщений о получении чистой прибыли в 2022 году по РСБУ в размере 300 млрд руб. против 1,24 трлн руб. в 2021 году, что предполагает ее снижение на 75,7%. В декабре банк заработал 125,5 млрд руб. чистой прибыли против 89,6 млрд руб. годом ранее. Инвесторы зафиксировали часть полученной за предыдущие сессии прибыли по эмитенту, но в целом можно сказать, что Сбербанк в текущих непростых условиях показал финансовую устойчивость.

Внешний фон: неоднозначный

Биржи Европы

Умеренно негативный настрой. Индекс Euro Stoxx 50 к середине сессии терял 0,3%, корректируясь вслед за достижением почти годового максимума. Индекс экономических настроений ZEW по Германии за январь неожиданно вышел на положительную территорию, составив 16,9 пункта против -23,3 пункта месяцем ранее, но оценка текущих условий оказалась хуже прогнозов.

Потребительская инфляция Германии в декабре ожидаемо замедлилась с 10% до 8,5% г/г, в то время как в Великобритании рост цен все еще транслируется в увеличение зарплат. Рост средних зарплат за исключением бонусов в Соединенном Королевстве в ноябре ускорился с 6,1% до 6,4% г/г.

Нефтяной рынок

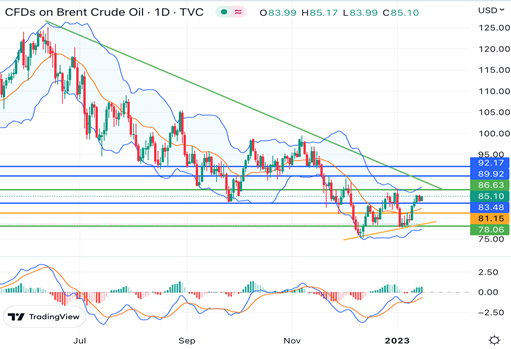

Умеренно позитивный настрой. Ближайшие фьючерсы на нефть Brent и WTI к середине дня отступили от его минимумов и пытались расти, повышаясь в пределах 1% и стремясь к сопротивлениям 86,50 долл. и 80 долл. (верхние полосы Боллинджера дневных графиков и линии долгосрочных нисходящих трендов).

Генсек ОПЕК во вторник перед выходом ежемесячного отчета организации сообщил, что ожидает роста спроса на нефть в Китае в этом году на 500 тыс. барр./день и с осторожным оптимизмом смотрит на глобальную экономику. Спрос со стороны Китая и Индии, по его прогнозам, может компенсировать возможное сокращение спроса со стороны развитых стран. Свободные мощности ОПЕК при этом, по словам генсека, увеличились, и она намерена сделать все возможное для сохранения баланса на рынке.

С технической точки зрения на графике нефтяных котировок Brent в этом году можно наблюдать достижение более высоких минимумов и стремление развить восходящее движение, которое может ускориться при закреплении выше 86,50 долл. с перспективой движения в район 90 долл. и 92 долл. и последующего восстановления среднесрочного роста. MACD дневного графика еще на прошлой неделе дал сигнал на покупку, но от наращивания «лонгов» лучше воздержаться до закрепления выше ближайшего сопротивления.

Фундаментально значимую поддержку ценам могут оказать надежды на ускорение экономик Китая, США и других крупнейших стран-потребителей «черного золота».

Биржи США

Умеренно негативный настрой. Фьючерс на индекс S&P 500 к середине сессии в РФ терял около 0,3% перед открытием рынка после продолжительных выходных. День отметится выходом квартальных результатов Morgan Stanley и Goldman Sachs, а перед американскими индексами стоит задача преодоления важных краткосрочных сопротивлений.

События дня:

· ежемесячный отчет ОПЕК по рынку нефти (15.00 мск);

· квартальные результаты Morgan Stanley (NYSE:MS), Goldman Sachs (NYSE:GS);

· Всемирный экономический форум в Давосе.

Рынок внутри дня

Общий настрой

На зарубежных фондовых площадках во вторник преобладала сдержанная коррекция, которая, впрочем, может смениться улучшением настроений в случае сильных квартальных результатов банковских гигантов из США.

Индексы Мосбиржи и РТС также подверглись умеренному пессимизму, но отступили от минимумов дня. Текущее снижение на данный момент укладывается в рамки коррекции и служит для снятия перекупленности рынков.