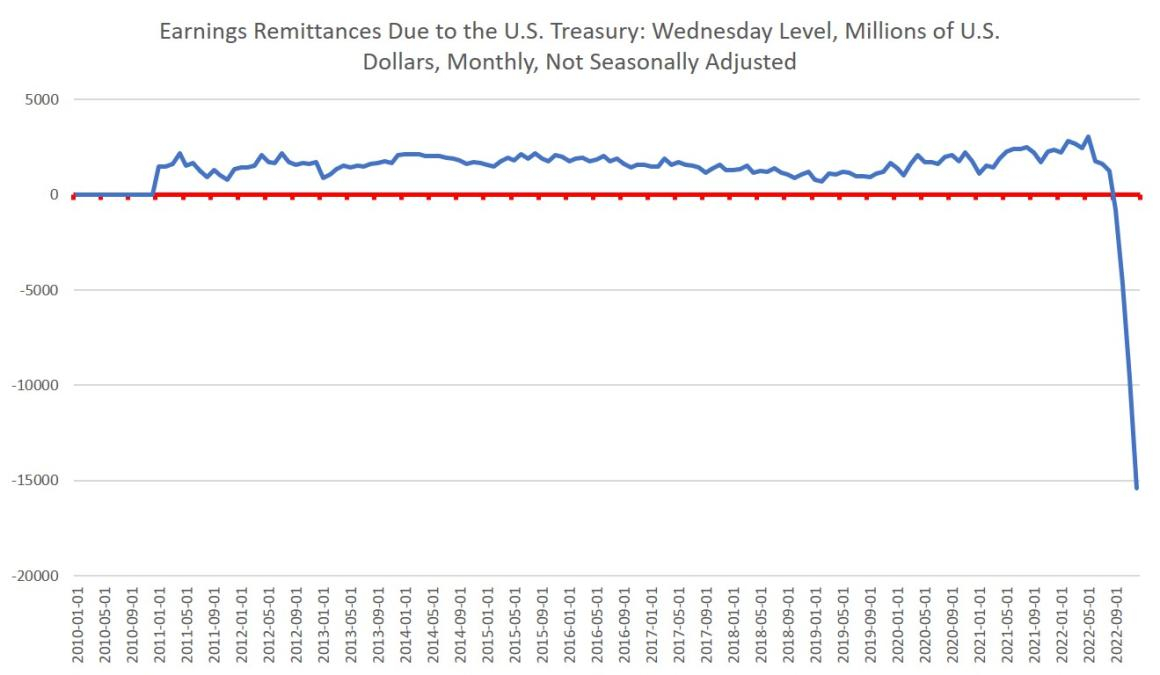

Совсем недавно случилось экстраординарное событие: ФЕД зафиксировал самый настоящий убыток и неспособность свести баланс по своим операциям хотя бы в ноль. И убыток этот составляет…18,8 млрд долларов! Однако на языке ФЕДа и правительства это убытком не называется. С 2011 года, когда ФЕД несколько "трансформировал" свой аккаунтинг, это называется "отложенным активом". Воистину, нет предела государственной наглости.

Операционный баланс ФЕДа складывается из дохода по своим активам, включая процентный доход по облигациям казначейства и прочим ценным бумагам, и по расходам в пассивах, то есть выплатам процентов банкам за их резервы и по обратному РЕПО. Так вот, в 2022 году расходы ФЕДа — выплаты по обязательствам — превысили доходы — выплаты по активам.

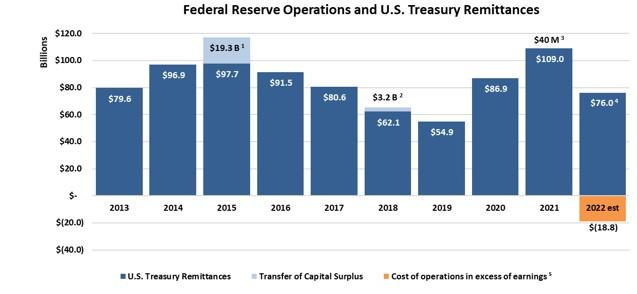

Дело в том, что профицит капитала, то есть как раз ту самую, но положительную, операционную разницу между платежами по активам и пассивам, ФЕД обязан переводить в Казначейство. Такой профицит бывает не всегда большим, хотя достигал 19,38 млрд в 2015 году и 40 млрд в 2021 году. Однако на протяжении последних десяти лет этот баланс никогда не был отрицательным. Теперь же, в 2022 году, дефицит этого баланса составляет 18 млрд. долларов.

Конечно, ФЕД показал чистую прибыль за год, но благодаря положительному притоку в первой половине года и росту стоимости активов в последнем квартале. Однако, начиная с сентября, ФЕД начал учитывать тот самый "отложенный актив", то есть дефицит капитала, или cost of operations in excess of earnings — "операционные расходы, превышающие прибыль".

Отложенный актив означает, что, если у ФЕДа нет профицита капитала, он откладывает свои платежи Казначейству. И такое откладывание может продлится весь 2023 год, если только не будет существенно и стремительно понижена ставка по федеральным фондам.

Однако шанс сохранения более или менее высоких ставок в 2023 даже при постепенно снижающейся инфляции выглядит более вероятным, поскольку превышение ставки над инфляцией позволит перевести реальные доходности в положительную зону. Тогда ФЕДу придется и дальше выплачивать больше по своим обязательствам, чем получать дохода по своим активам, а значит, «откладывать» свои платежи Казначейству.

Такая ситуация в нормальной рыночной среде характеризуется как неплатежеспособность, неэффективность, убыточность, а иногда – банкротство.

Причины сложившейся ситуации совершенно очевидны. Коротко напомним о них.

ФЕД, как мы знаем, беспрерывно с 2008 года и безудержно с 2020 года надувал экономический леверидж — стимулировал расходы и потребление низкими процентными ставками и скупкой государственного долга, а также секьюритизированных банковских активов в виде ипотечных облигаций и некоторых других. Таким образом, портфель ФЕДа создан из активов, купленных по высокой цене и с низкой (замечу — зафиксированной!) процентной доходностью.

Теперь же, когда леверидж привел к экстраординарной инфляции и рецессивным рискам, стоимость активов в портфеле обесценивается, а процентный доход остаётся на прежнем уровне относительно цены покупки — то есть очень низким на фоне текущей выросшей доходности гособлигаций.

Итак, портфель несёт убытки и по стоимости активов, и по их зафиксированной при покупке доходности, если ее сравнивать с текущей рыночной доходностью госдолга.

Теперь о расходной части. ФЕД отчитался, что его процентные платежи выросли колоссально — с 5,7 млрд в 2021 до 102,4 млрд в 2022. Из этих 102 млрд 55 млрд — процентные платежи по резервам банков и прочих депозитарных организаций, и 41,5 млрд — выплаты по обратному РЕПО.

Что мы получаем в итоге?

В итоге мы получаем реально убыточную организацию, портфель которой плох, стоимость его активов снижается, а его доходность меньше рыночной в разы — и это если считать от единицы, а не 0,5 процентов — доходности, которую в реальности купил ФЕД! При этом расходы этой организации по обслуживанию обязательств превышают доходы ее активов.

Проблема в том, что эти самые отложенные активы, то есть натуральный убыток, напоминают мне термин "отрицательный рост" или, того хуже, "отрицательный взлет" или "отрицательное всплытие". Однако называть черное белым, бедность богатством, а ограничения свободой — обычная практика правительства и его аффиллиантов.

Неизбежно получив реальное искажение своего баланса в ситуации, когда надо тушить пожар, ими же раздутый, ФЕД и правительство баланс исправят... все тем же старым, но не добрым способом: очередным ростом госрасходов и впрыском ликвидности через выпуск долга Казначейством и его скупку ФЕДом, а также понижением ставки, то есть очередным печатанием денег и сетапом нового и очередного инфляционного цикла со всеми его «прелестями».

Но особенность сегодняшнего дня в том, что инфляция подкрадывается с другой стороны — со стороны сдвигов и реконфигурации глобальных политических и экономических процессов, изменяющих сложившуюся структуру и аллокацию производства и потребления, в результате которых могут появляться существенные дефициты и затраты на адаптацию.

Но это уже другая история. А пока у нас все хорошо: убыток и неплатежеспособность — это все лишь… «отложенный актив».

Но это только, если вы — правительство или ФЕД.