Европа

Вечером понедельника Stoxx Europe 600 консолидировался неподалеку от уровней закрытия пятницы. По состоянию на 17:45 мск 8 из 11 основных секторов индекса были в плюсе. Наилучшую динамику показывали ИТ, недвижимость и производство товаров длительного пользования. Отставали ЖКХ, телекомы и производство материалов.

Рынок акций Европы вырос с минимумов сентября почти на 20%, чему способствовали привлекательные оценки европейских компаний по мультипликаторам. Stoxx Europe 600 продолжает выглядеть дешевле S&P 500, и стратеги финансовых компаний все чаще предпочитают Европу Соединенным штатам. Кроме того, региону удается избегать энергетического кризиса благодаря теплой погоде и снижению цен на природный газ.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,6 к прибыли за прошедший год (P/E) и с коэффициентом 12,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 76,8% компаний индекса торгуются выше своей 50-дневной МА, 84,6% торгуются выше своей 100-дневной МА, 73,2% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -1 036,24 п. (+0,81%), с нач. года +8,4%

- Stoxx Europe 600 -452,73 п. (+0,13%), с нач. года +6,6%

- DAX -15 033,85 п. (+0,00%) с нач. года +8,0%

- FTSE 100 — 7 788,65 п. (+0,23%), с нач. года +4,5%

США

Вечером понедельника S&P 500 консолидировался неподалеку от уровней закрытия пятницы. По состоянию на 17:45 мск 8 из 11 основных секторов индекса были в плюсе. Наилучшую динамику показывали ИТ, телекомы и производство товаров длительного пользования. Отставали ЖКХ, производство материалов и недвижимость.

В США продолжается сезон корпоративной отчетности: на данный момент отчитались примерно 11% компонентов S&P 500, и, судя по динамике акций, инвесторы начинают воспринимать его результаты более позитивно. В среднем в следующую за отчетом торговую сессию бумаги отчитавшегося эмитента дорожали на 0,78%.

По данным Bloomberg, S&P 500 никогда не достигал дна раньше, чем в США начиналась рецессия. И теперь главный вопрос заключается в том, наступит ли она, и если наступит, то когда. Подобная неопределенность, вероятно, заставляет многих инвесторов воздерживаться от покупок.

Недавняя макростатистика подавала тревожные сигналы о состоянии экономики США, а представители ФРС продолжают указывать на перспективы дальнейшего повышения процентной ставки. Тем не менее фьючерсы на ставку по федеральным фондам учитывают в ценах ее рост до 4,90% к июню с последующим снижением до 4,41% к декабрю.

Напомним, что текущий медианный прогноз FOMC («dot plot») предполагает, что в конце года ставка окажется на уровне 5,10%. Таким образом, рынок надеется, что ФРС «моргнёт» и смягчит ДКП на фоне рецессионных рисков. Если этого не произойдет, то переоценка ожиданий по динамике процентной ставки может спровоцировать новую волну снижения рынка акций.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,3 к прибыли за прошедший год (P/E) и с коэффициентом 16,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

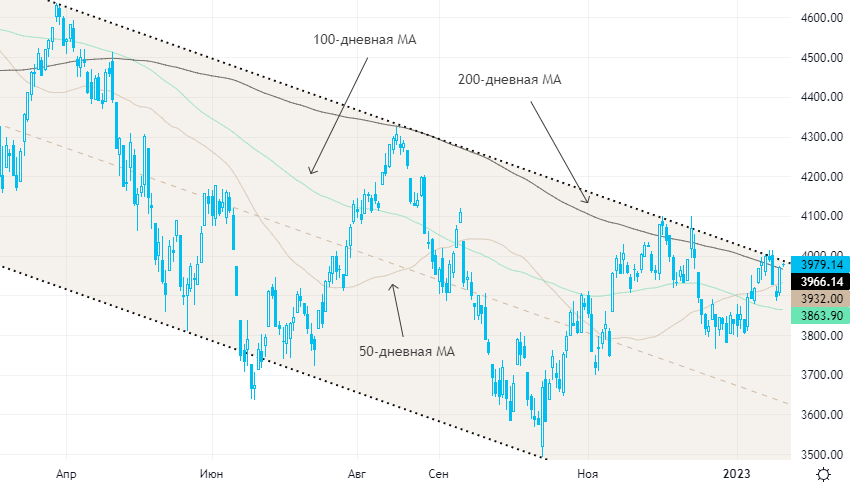

Из состава S&P 500: 63,3% компаний индекса торгуются выше своей 50-дневной МА, 77,0% торгуются выше своей 100-дневной МА, 62,7% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 3 979,03 п. (+0,16%), с нач. года +3,6%

- VIX — 19,99 пт (+0.14 пт), с нач. года -1.68 пт

- MSCI World — 2 725,40 п. (+1,49%), с нач. года +4,7%

Нефть и другие сырьевые активы

Вечером понедельника нефть дорожала третью сессию подряд.

Поддержку ценам оказывали все те же факторы: перспективы усиления спроса со стороны Китая, опасения по поводу возможного снижения поставок из России и ослабление доллара против валют G10. По данным ICE Futures Europe/CFTC, совокупный объем чистой длинной спекулятивной позиции во фьючерсах и опционах на Brent/WTI на прошлой неделе достиг двухмесячного максимума.

Объем торгов сегодня невысок из-за празднования в Китае Лунного нового года.

Цены на дизель в Европе достигли 2-месячного максимума в преддверии вступления в силу 5 февраля эмбарго ЕС в отношении импорта российских нефтепродуктов. По прогнозу Energy Aspects, данное событие спровоцирует снижение запасов нефтепродуктов в Европе в период с февраля по май.

Цены на медь колебались в области семимесячных максимумов, консолидируясь после пяти недель роста подряд. Результаты опроса, проведенного агентством Bloomberg, показали, что и профессиональные, и розничные инвесторы полагают, что в ближайшие полгода медь покажет лучшую динамику, чем нефть, золото и кукуруза. При этом обе категории инвесторов ждут роста цен на нефть в ближайшие полгода, и розничные инвесторы настроены оптимистичнее своих коллег-профессионалов.

На 17:45 мск:

- Brent, $/бар. — 88,79 (+1,32%) с нач. года +3,4%

- WTI, $/бар. — 82,41 (+0,94%) с нач. года +2,7%

- Urals, $/бар. — 69,21 (+6,82%) с нач. года +8,1%

- Золото, $/тр. унц. — 1 916,93 (-0,48%) с нач. года +5,1%

- Серебро, $/тр. унц. — 22,91 (-4,27%) с нач. года -4,4%

- Алюминий, $/т — 2 635,50 (+0,96%) с нач. года +10,8%

- Медь, $/т — 9 320,00 (-0,04%) с нач. года +11,3%

- Никель, $/т — 28 355,00 (-1,45%) с нач. года -5,6%