Индекс «Транспорта» с начала 2023 г. вырос почти на 9%, лидируя по темпам среди остальных отраслевых индексов МосБиржи.

· Наибольший вес в формуле расчета значения индекса имеет Globaltrans (MCX:GLTRDR) (доля 27%), расписки которого с начала года подорожали на 10%.

· Доля «Аэрофлота» (MCX:AFLT) составляет 24%, акции авиаперевозчика с начала года прибавили 11%.

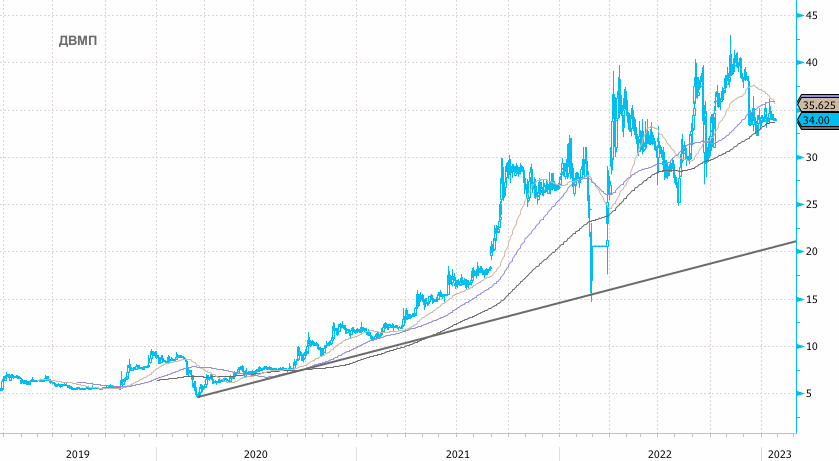

· ДВМП (MCX:FESH) имеет долю в индексе 23%. Бумаги компании с начала года подорожали только на 1%.

· Доля «Совкомфлота» (MCX:FLOT) чуть более 14%. Акции FLOT с начала года почти 12%.

· Вес НМТП (MCX:NMTP), акции которого в январе подскочили на 16%, составляет в индексе около 9%.

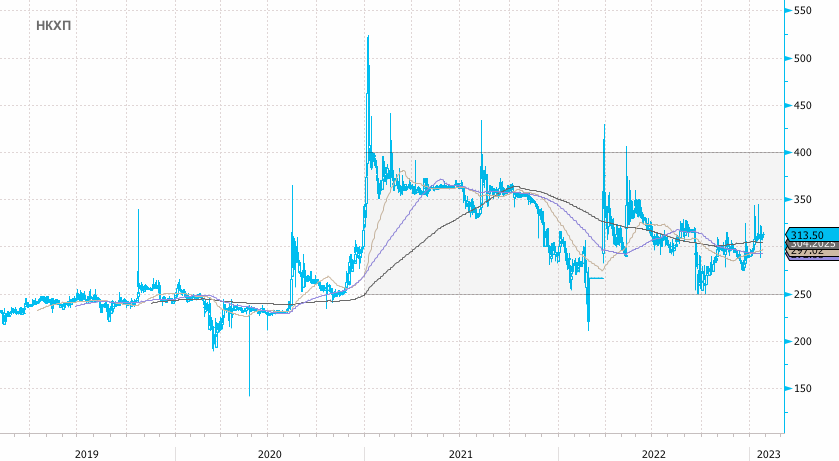

· Вес НКХП (MCX:NKHP), подорожавшего в этом году на 9%, составляет всего 2,6%.

На наш взгляд, полноценным отраслевым индексом транспортный сектор можно считать с большой натяжкой, поскольку он включает в себя компании, бизнес-палитра которых отличается весьма существенно, хотя в общем и целом все они имеют отношение к перевозке пассажиров и грузов по железной дороге, воде и воздуху.

По этой причине мы не смотрим на индекс «Транспорта» как на цельный сектор, а оцениваем компании-компоненты, как отдельные истории.

Если мы будем оценивать историческую динамику котировок акций компаний, то, к примеру, в акциях «Новороссийского комбината хлебопродуктов» (НКХП) — одного из крупнейших в России экспортно-ориентированных перевалочных комплексов, расположенном в Краснодарском крае, никакой тенденции мы не увидим, хотя в январе бумаги лидируют по темпам роста в транспортном секторе.

Последние два с половиной года акции НКХП находятся в диапазоне 250–400 руб. и в моменте торгуются близко к середине этого диапазона.

Аналогичным образом акции «Новороссийского морского торгового порта» (НМТП) большую часть 2022 года грубо держали диапазон 4–6 рублей и сейчас также находятся поблизости от середины этого коридора.

А вот акции ДВМП с 2020 г. в русле устойчивого восходящего тренда. Волатильность в 2022 г. очень сильно возросла, но тренд остается в силе.

Акции «Аэрофлота» пять с половиной лет также в русле устойчивого, но нисходящего тренда.

Акции «Совкомфлота» с момента листинга в 2020 г. также стабильно дешевели, однако с сентября 2022 г. намечается некая разворотная тенденция, как минимум похожая на коррекцию.

Расписки Globaltrans с начала листинга в 2020 г. демонстрировали рост, но 2022 г. подкосил тенденцию. Бумаги заметно подешевели, но пытаются обрести фундамент на достигнутых в сентябре минимумах (около 250 руб.) и развить коррекцию или даже сломать минорную динамику 2022 года.

Наш взгляд на некоторые бумаги индекса «Транспорта»

Позитивно оцениваем перспективы роста расписок Globaltrans (GLTR).

В настоящий момент в силу кипрской прописки головной структуры и имеющихся ограничений, возможности распределить средства среди всех акционеров компания не имеет, однако возврат к выплатам может стать для расписок компании мощнейшим драйвером. Globaltrans — это ставка на дивидендный потенциал. У нас есть актуальная идея в бумагах компании, цель 480 руб. Потенциал роста превышает 55%.

Группа FESCO (головная компания — ПАО «Дальневосточное морское пароходство», ДВМП) — качественный актив в стратегическом секторе, весьма привлекательный с точки зрения фундаментальных результатов.

По-прежнему позитивно оцениваем потенциал роста акций ДВМП (FESH). У нас есть актуальная инвестидея в акциях ДВМП с целью 47,2 руб. Потенциал роста около 38%.

Ранее в этом месяце суд удовлетворил иск Генпрокуратуры, и крупнейший пакет акций ДВМП (92%), если не будет обжалования, перейдёт в доход государства. Решение суда было краткосрочным негативным фактором для акций компании.

Если акции всё же перейдут к государству, то мы не исключаем, что их продадут профильному инвестору по адекватной цене, которая, весьма вероятно, окажется выше рыночной.

Перспективу акций «Аэрофлота» (AFLT) оцениваем нейтрально.

У нас нет актуальной инвестидеи по акциям авиаперевозчика. Рост акций «Аэрофлота» в январе обусловлен рядом позитивных новостей. Авиаперевозчик выкупил и получил права собственности на 10 дальнемагистральных самолётов Boeing 777–300. Выкупленные борты находились в лизинге от ирландской лизинговой компании с 2013—2014 гг.

Также драйвером роста акций стали новости о господдержке. Глава Минпромторга Денис Мантуров сообщил, что из ФНБ на софинансирование лизинга отечественных самолётов для «Аэрофлота» будет выделено 175 млрд руб.

Ранее глава Минпромторга говорил о том, что по соглашению с «Объединённой авиастроительной корпорацией» в 2023—2030 гг. «Аэрофлот» должен получить 339 российских самолётов: 210 единиц МС-21, 89 SSJ-NEW (импортозамещённая версия «Суперджета») и 40 Ту-214. Стоимость последующих твёрдых контрактов превысит 1 трлн руб., они будут софинансироваться деньгами из ФНБ.

Тем не менее очевидного инвестиционного тезиса в «Аэрофлоте» мы не видим. Схема с допэмиссиями в акциях компании уже обкатана. Выпуск дополнительных акций размывает доли действующих акционеров. Последняя допэмиссия проводилась летом 2022 г. Мы держим в уме риск того, что очередную допэмиссию мы можем увидеть и в текущем году.

Перспективу акций «Совкомфлота» (FLOT) оцениваем нейтрально.

Главная причина заключается в том, что компания находится в SDN-листе и не раскрывает никаких результатов. При этом взаимосвязь с мировой динамикой ставок фрахта является неочевидной, хотя «Совкомфлот» — один из крупнейших в мире операторов танкерного флота.

Компания, на наш взгляд, является инструментом борьбы с западными санкциями, направленными против российской нефти и нефтепродуктов. Поэтому мы не можем ее в моменте рассматривать, как компанию, осуществляющую классический бизнес морских перевозок СПГ, нефти и нефтепродуктов.