Индексы Мосбиржи и РТС на уходящей неделе не продвинулись далеко от уровней ее начала, и боковое движение может сохраниться в ближайшие дни ввиду отсутствия веских драйверов для масштабных покупок и продаж.

Геополитическая обстановка перед введением 5 февраля эмбарго ЕС на импорт нефтепродуктов из РФ вновь накаляется, особенно с учетом обсуждения потолка цен в том числе на этот вид сырья.

Дивидендные истории с выплатами за 9 месяцев 2022 года при этом отыграны, а перспектива итоговых дивидендов за прошлый год по крупнейшим эмитентам пока выглядит неопределенной.

Из корпоративных событий следующей недели можно отметить операционные результаты РусАгро (MCX:AGRODR), РусГидро (MCX:HYDR) и ОКЕЙ (MCX:OKEYDR) за 4-й квартал 2022 года, а также данные по объему торгов Мосбиржи за январь 2023 года.

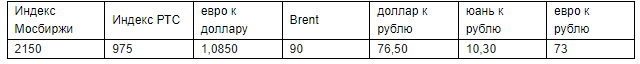

Рубль в последние дни, как и фондовый рынок, зажат в «боковике», при этом во второй половине января не проявил склонности к развитию восходящей коррекции. В связи с этим после окончания налогового периода российская валюта может вернуться к ослаблению против доллара, евро и юаня, сигналом в пользу ускорения которого стало бы закрепление валютных пар выше 70,50 руб., 76,50 руб. и 10,40 руб. соответственно.

Нефтяным фьючерсам для развития роста еще предстоит закрепиться выше сопротивлений 90 долл. и 83 долл. по сортам Brent и WTI соответственно с перспективами развития повышения в район 92 долл. и 85 долл. и долгожданной смены среднесрочного нисходящего тренда.

1 февраля состоится заседание мониторингового комитета ОПЕК+, на котором, судя по поступающей в СМИ информации, будут сохранены объемы сокращения нефтедобычи на 2 млн барр./день.

Более важным для движения нефтяных котировок фактором может стать возобновление торгов в Китае после длительных новогодних праздников и, в частности, предварительные оценки деловой активности в КНР за январь, которые могут указать на ее замедление и ограничить запал покупателей.

Для зарубежных фондовых рынков следующая неделя ожидается богатой на ключевые макроэкономические события. Банк Англии, ЕЦБ и ФРС проведут очередные заседания, по итогам которых от европейских регуляторов ожидают повышения процентных ставок на 50 базисных пунктов, а от американского – замедления шага повышения с 50 до 25 базисных пунктов.

Настроения в мировых рисковых активах, вероятно, будут зависеть главным образом от тона ФРС, при этом после заседания регулятора будет опубликован ключевой отчет о состоянии рынка труда США за январь, который может показать умеренное замедление роста занятости.

В Германии выйдут предварительные данные по ВВП за 4-й квартал, а также потребительской инфляции за январь (ожидается возвращение к ускорению). Потребительская инфляция еврозоны за январь при этом, вероятно, замедлилась с 9,2% до 9% г/г, а производственная за декабрь – с 27,1% до 22,4% г/г. В Европе и США также выйдут окончательные оценки деловой активности за январь.

Динамика деловой активности в секторах услуг и производства за январь станет известна и в Китае, при этом ожидается сохранение тенденции к ее сокращению (индексы ниже 50 пунктов), что может негативно сказаться на аппетите к риску прежде всего в сырьевых товарах. И, наоборот, позитивные сюрпризы из КНР, которые возможны после повышенной активности в рамках празднования Нового года по Лунному календарю, могли бы стать подспорьем для развития покупок в нефти и других рисковых активах.

Сезон квартальных отчетностей за рубежом продолжат такие имена как Whirlpool (NYSE:WHR), Exxon Mobil (NYSE:XOM), Pfizer (NYSE:PFE), McDonald’s (NYSE:MCD),

Американские и европейские фондовые рынки в целом смотрят вверх, и бычье движение может быть подкреплено в случае смягчения тона центральных банков. Настроения в Китае и Гонконге в последние недели в целом также оптимистичны и будут определяться в том числе очередным блоком макроэкономических данных.