Сигналы о возможной рецессии продолжают множиться, однако происходящее сейчас на фондовом рынке не состыковывается с этим сценарием. Инвесторы оказались в непростой ситуации. С одной стороны, им нужно уберечься от дальнейшего отката на рынке акций, а с другой — не упустить потенциальное восстановление.

С заполонившими новости прогнозами о рецессии трудно поспорить. Саймон Уайт из Bloomberg, например, сделал следующее важное замечание:

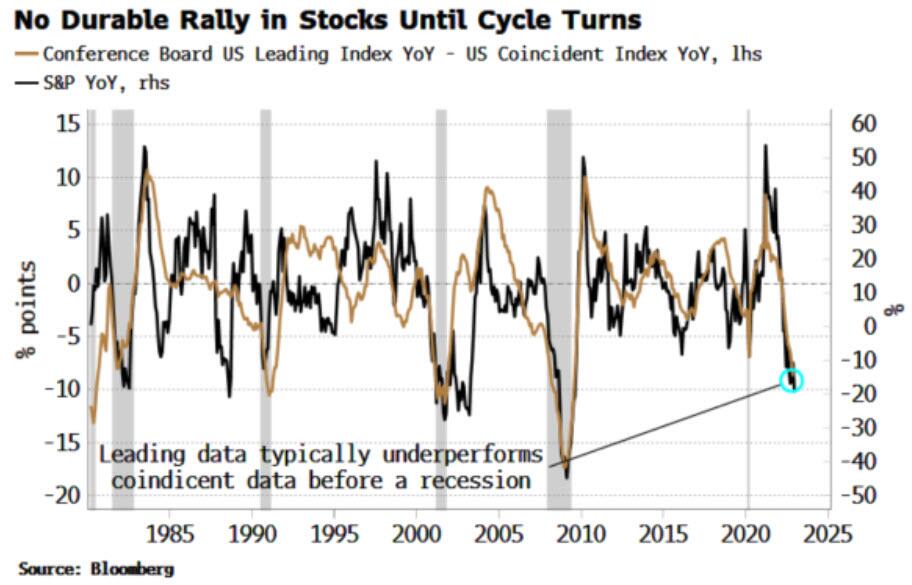

«Акции не смогут показать продолжительное ралли и выбраться из “медвежьего рынка”, пока не сменится цикл. Как видно на графике ниже, акции развернутся вверх только тогда, когда опережающие данные станут лучше синхронных.

К сожалению, в тех случаях, когда опережающие данные настолько плохи в сопоставлении с синхронными данными, как сейчас, смене цикла сначала предшествует рецессия. Судя по историческим данным, акции могут упасть еще примерно на 15%, если в США будет рецессия».

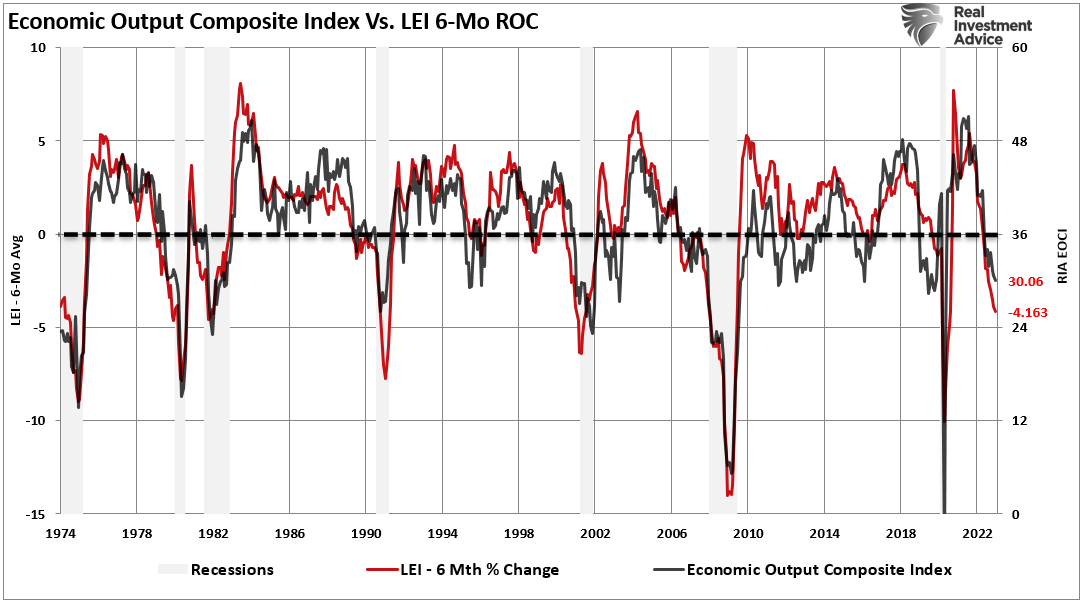

Важным индикатором является опережающий экономический индекс (Leading Economic Index, LEI). Особенно пристально отслеживается 6-месячный показатель скорости изменения ROC по этому индексу, поскольку он тесно коррелирует с корпоративной прибылью и прекрасно себя зарекомендовал в прогнозировании рецессий. На надвигающуюся рецессию сейчас указывает как 6-месячный ROC по LEI, так и широкий составной экономический индекс (Economic Composite Index, EOCI), состоящий из более чем 100 отдельных экономических показателей.

Conference Board в своем последнем отчете сделала прогноз о рецессии в связи с резким падением опережающего индекса.

«Опережающие индикаторы повсеместно демонстрировали слабость в декабре, указывая на ухудшение условий на рынках труда, в обрабатывающей промышленности, жилищном строительстве и на финансовых рынках в предстоящие месяцы. Между тем, синхронный экономический индекс (CEI) не снизился так же сильно, как LEI, поскольку связанные с рынком труда индикаторы (занятость и личные доходы) остаются сильными. Тем не менее, объемы промышленного производства, которое также является компонентом CEI, сократились третий месяц подряд. Общая экономическая активность, вероятно, перейдет к отрицательному росту в ближайшие кварталы, прежде чем снова ускориться в последнем квартале 2023 года».

Хотя данные продолжают свидетельствовать в пользу правоты прогнозов о рецессии, рынок по-прежнему игнорирует эти предупреждения.

«Бычьи» формации

Рынок акций продолжает демонстрировать склонность к росту, несмотря на сокращение прибыли и ухудшение перспектив. Что примечательно, сейчас образуется несколько «бычьих» формаций, которые в прошлом обычно указывали на рост цен акций в кратко- и среднесрочной перспективе.

Так, например, важной точкой сосредоточения внимания для инвесторов стала компрессия цен между линией тренда с пика января 2022 года и растущими минимумами с октября. Ее можно видеть на графике ниже. Эта компрессия выступает в роли «пружины», и в таких случаях, когда цены совершают пробой, их последующее движение обычно бывает достаточно мощным.

Как вы могли заметить, со времени формирования январского пика каждая попытка пробоя выше линии нисходящего тренда оказывалась ложным пробоем, при этом рынок затем снижался. Пробой выше линии нисходящего тренда говорит о том, что перед ценами открывается дорога к росту. До тех пор, пока мы не получим свидетельства четкого устойчивого пробоя выше линии нисходящего тренда, будет сохраняться высокий риск ложного пробоя.

Однако, как мы поясняем ниже, сейчас стоит следить за несколькими другими улучшениями технической картины, которые происходят вопреки страхам о рецессии.

Со времени достижения октябрьских минимумов на рынке формируется достаточно внушительная ценовая база. Перевернутая фигура «голова и плечи» уже говорит о формировании дна. Уверенный пробой выше линии нисходящего тренда (с успешной повторной проверкой на прочность) станет подтверждением того, что формирование этого паттерна завершилось.

Кроме того, скользящая средняя за 50 дней становится все ближе к тому, чтобы пересечь вверх скользящую среднюю за 200 дней. Это явление, известное как «золотой крест», обычно означает более «бычьи» параметры для рынка на предстоящий период.

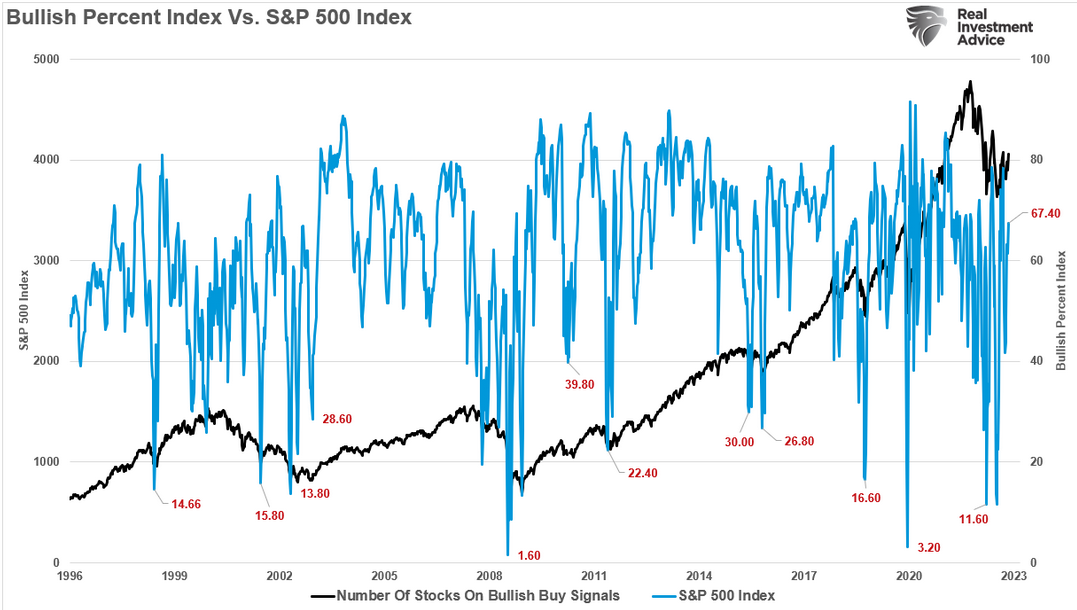

И наконец, также заметно улучшается общий показатель бычьих настроений: количество акций с «бычьими» сигналами к покупке выросло до максимального уровня с марта 2022 года.

Так правы ли мы, что игнорируем прогнозы о рецессии?

Прошлый опыт говорит о необходимости проявлять осторожность

Хотя эти бычьи формации еще могут разрушиться из-за плохих новостей или чрезмерно агрессивной позиции ФРС, пока что они продолжают указывать в пользу роста цен на акции. Это может показаться странным с учетом потока прогнозов о рецессии и ухудшающихся финансовых показателей компаний.

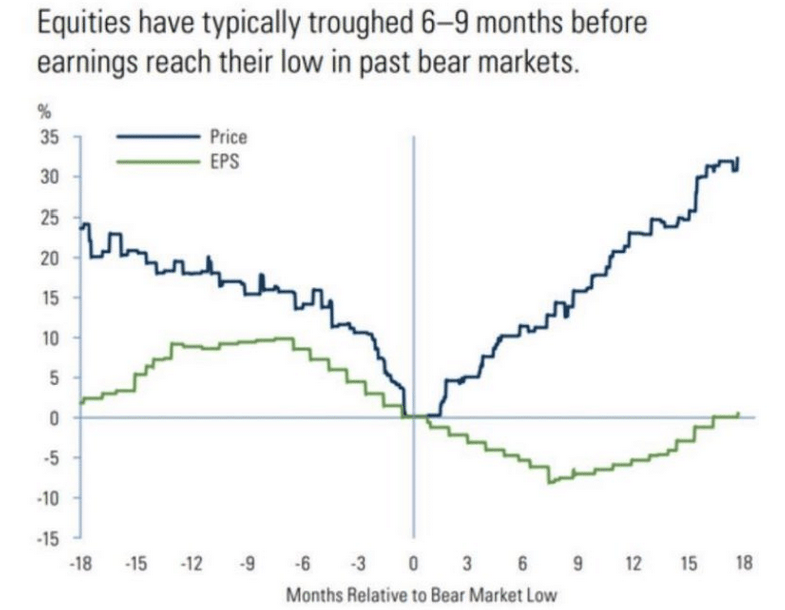

Если отталкиваться от прошлого опыта, цены акций обычно формируют дно на 6-9 месяцев раньше дна по прибыли. Происходит так потому, что рынок предвкушает тот или иной исход. Об этом явлении рассказывается в посте о противоположном инвестировании под заголовком Contrarianism, опубликованном на этой неделе.

«При противоположном инвестировании образуются перегибы, когда все оказываются на одной стороне рынка. “Медвежий” настрой так сильно превалирует, что рынки способны на совершенно непредсказуемую реакцию. По этой причине акции в прошлом обычно формировали дно за 6–9 месяцев до формирования дна по прибыли».

У нас сейчас предостаточно причин беспокоиться по поводу перспектив рынка на ближайшие несколько месяцев. Поскольку рынок опережает экономику, нам следует серьезно отнестись к тому, что текущие события на рынке говорят нам с точки зрения завтрашнего дня.

Мы не можем игнорировать улучшающиеся технические индикаторы, тем не менее, мы не можем полностью игнорировать и прогнозы о рецессии.

Наш прошлый опыт абсолютно недвусмысленно показывает, какое влияние на экономический рост, занятость и личные доходы оказывает повышение процентных ставок. Как я объяснял в посте Fed Myth, никакой «мягкой посадки» не существует.

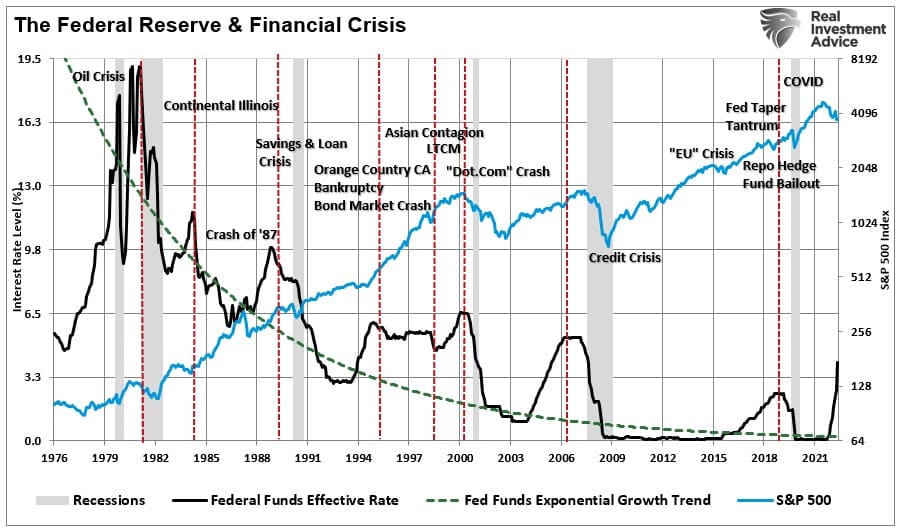

«Было три случая, когда Федеральная резервная система повышала ставки и добилась “мягкой посадки”, с экономической точки зрения. Однако в действительности те периоды не были “безболезненными” событиями для финансовых рынков. На графике ниже указаны “кризисные события”, случившиеся при повышении ставок ФРС».

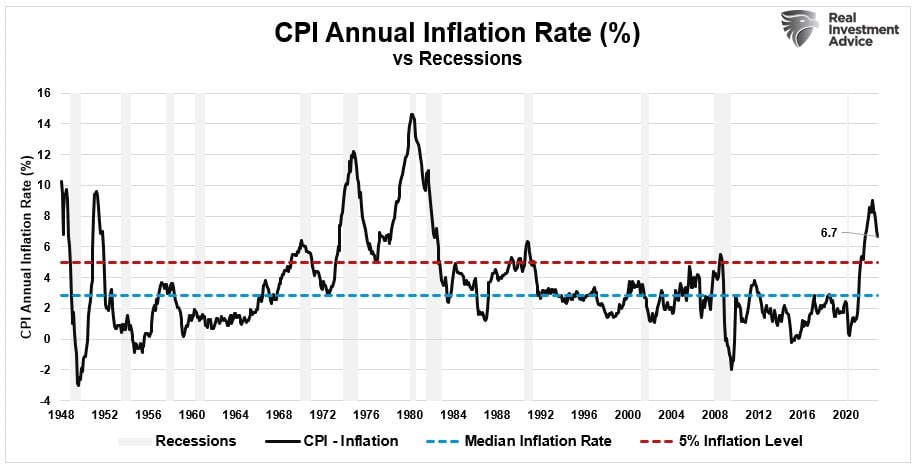

Что особенно важно, пять последних раз, когда инфляция достигала пика выше 5%, в экономике происходила рецессия, или «жесткая посадка». Это случилось в 1948, 1951, 1970, 1974, 1980, 1990 и 2008 годах. В нашем случае инфляция существенно превышала 5% на протяжении всего 2022 года.

Будет ли в этот раз иначе? «Бычьи» формации, конечно же, показывают, что инвесторы на это надеются. Однако прошлый опыт говорит нам об обратном.