Европа

Вечером среды Stoxx Europe 600 продолжал консолидироваться внутри узкого диапазона предыдущих девяти сессий. По состоянию на 17:35 мск 8 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали промышленность, ИТ и недвижимость. Отставали здравоохранение, ЖКХ и телекомы.

Инвесторы ждут сегодняшнего решения по ставкам от ФРС (ожидается повышение на 25 б.п.) и завтрашних решений от ЕЦБ и Банка Англии (в обоих случаях ожидается повышение на 50 б.п.). По итогам января Stoxx Europe 600 прибавил 6,7%, что является лучшим результатом для данного месяца с 2015 года, однако в последнюю пару недель рост забуксовал. Вполне возможно, что рынок ждет прояснения ситуации со стороны ведущих центробанков мира.

Сезон корпоративной отчетности в Европе протекает слабо: лишь 48% отчитавшихся эмитентов смогли превысить консенсус-прогнозы по прибыли и 61% — по выручке. По данным Morgan Stanley (NYSE:MS), это — наихудшие результаты за 7 кварталов и с 4 квартала 2014 года соответственно.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 13,1 к прибыли за прошедший год (P/E) и с коэффициентом 13,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 76,5% компаний индекса торгуются выше своей 50-дневной МА, 84,3% торгуются выше своей 100-дневной МА, 73,4% торгуются выше своей 200-дневной МА.

На 17:35 мск:

- Индекс MSCI EM -1 031,50 п. (-1,20%), с нач. года +7,9%

- Stoxx Europe 600 -454,38 п. (+0,26%), с нач. года +6,9%

- DAX -15 193,73 п. (+0,43%) с нач. года +9,1%

- FTSE 100 — 7 781,25 п. (+0,12%), с нач. года +4,4%

США

Вечером среды S&P 500 продолжал консолидироваться в области многомесячных максимумов в преддверии решения ФРС по ставкам. По состоянию на 17:35 мск 8 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали здравоохранение, производство товаров первой необходимости и ИТ. Главными аутсайдерами выступали производство материалов, телекомы и энергетика.

По данным ADP, число занятых в несельскохозяйственном секторе США выросло в январе на 106 тыс. против консенсуса в 180 тыс. и против 253 тыс. в декабре (пересмотрено с 235 тыс.). Это — самое низкое значение с 2021 года, что может являться хорошим знаком для рынка акций США, т. к. охлаждение рынка труда — как раз то, чего хочет добиться ФРС.

Фьючерсы на ставку по федеральным фондам учитывают в ценах 98-процентную вероятность того, что сегодня она будет повышена на 25 б.п., а также то, что в июне она достигнет пика на уровне 4,75–5,00%. После этого ожидается снижение до 4,25–4,50% к декабрю, тогда как последний (декабрьский) медианный прогноз членов FOMC («dot plot») предполагает, что в конце года ставка будет находиться на уровне 5,10%.

В последние месяцы рынок акций США рос на ожиданиях смягчения позиции ФРС. Теперь, когда американский регулятор, судя по всему, сократит шаг повышения ставок до 25 б.п. (некоторые участники рынка говорят о том, что сегодняшнее повышение может и вовсе оказаться последним в цикле), может сработать принцип «покупай на ожиданиях и продавай по факту». В таком случае в ближайшие недели рынок акций США может уйти в довольно глубокую коррекцию.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,3 к прибыли за прошедший год (P/E) и с коэффициентом 18,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

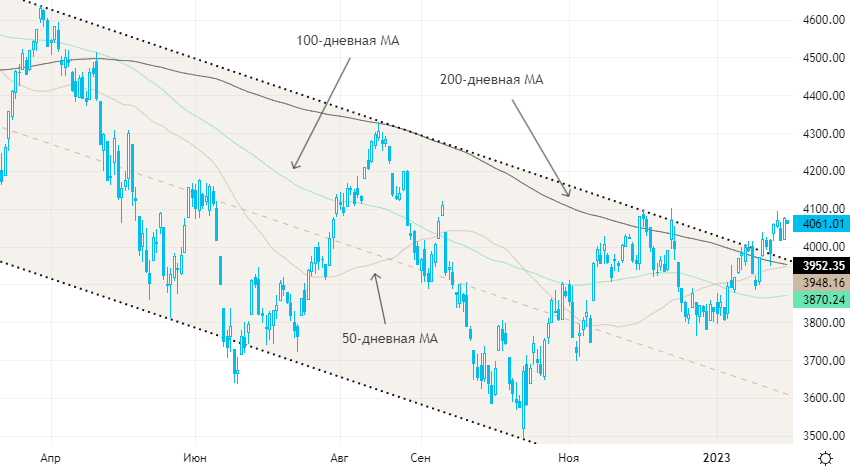

Из состава S&P 500: 74,5% компаний индекса торгуются выше своей 50-дневной МА, 84,2% торгуются выше своей 100-дневной МА, 73,1% торгуются выше своей 200-дневной МА.

На 17:35 мск:

- S&P 500 — 4 061,30 п. (-0,38%), с нач. года +5,8%

- VIX — 19,58 пт (+0.18 пт), с нач. года -2.09 пт

- MSCI World — 2 785,00 п. (+0,93%), с нач. года +7,0%

Нефть и другие сырьевые активы

Цены на нефть провели сессию среды в узком коридоре, консолидируясь вокруг уровней закрытия вторника. Министерский мониторинговый комитет ОПЕК+ рекомендовал альянсу сохранить статус-кво и придерживаться уровня добычи, установленного в ноябре 2022 года, сообщил Bloomberg со ссылкой на информированные источники. Подобное решение широко ожидалось и не оказало почти никакого влияния на рынок.

Сегодня ночью Американский институт нефти (API) сообщил о росте коммерческих запасов сырой нефти в США на прошлой неделе на 6,3 млн баррелей. Запасы бензина и дизеля также увеличились.

Сырьевые товары сегодня чувствовали себя не очень уверенно несмотря на снижение доллара против валют G10. Вероятно, инвесторы нервничают в преддверии вечернего заседания ФРС.

Алюминий дешевел четвертую сессию из последних пяти. Аналитики Bloomberg Intelligence полагают, что в этом году на мировом рынке алюминия может возникнуть значительный избыток предложения, если европейцы перезапустят часть производственных мощностей на фоне снижения цен на электричество. Но даже если этого не произойдет, то профицит все равно возникнет, но будет небольшим, предупреждает BI.

На данный момент заметного восстановления в Китае, на которое рассчитывали многие инвесторы, не наблюдается. Цены на жилье в стране продолжили снижаться в январе, что является негативным сигналом для рынка промышленных металлов. Кроме того, Caterpillar — один из крупнейших в мире производителей строительно-дорожных машин — предупредил инвесторов о том, что в этом году спрос на его продукцию в Китае вряд ли заметно восстановится.

На 17:35 мск:

- Brent, $/бар. — 84,96 (-0,59%) с нач. года -1,1%

- WTI, $/бар. — 78,64 (-0,29%) с нач. года -2,0%

- Urals, $/бар. — 59,65 (-8,48%) с нач. года -6,9%

- Золото, $/тр. унц. — 1 927,48 (-0,05%) с нач. года +5,7%

- Серебро, $/тр. унц. — 23,63 (-0,41%) с нач. года -1,3%

- Алюминий, $/т — 2 617,00 (-1,02%) с нач. года +10,1%

- Медь, $/т — 9 137,50 (-0,92%) с нач. года +9,1%

- Никель, $/т — 29 425,00 (-3,03%) с нач. года -2,1%