Событие

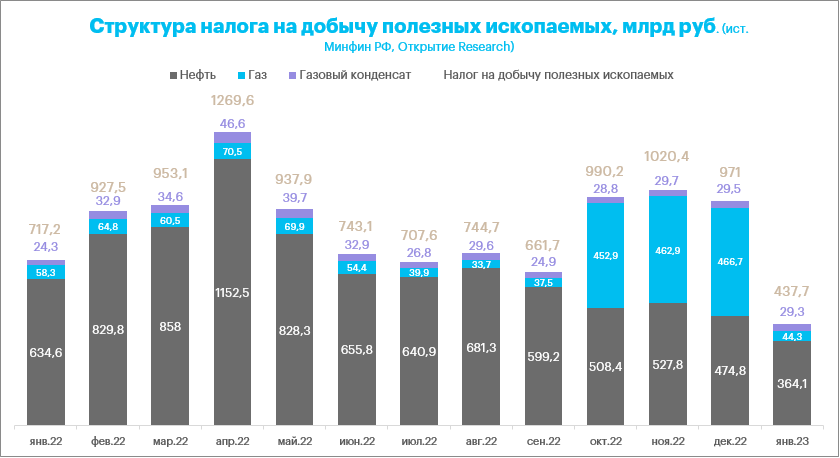

Правительство рассматривает переход на расчет основных налогов в нефтяном секторе (НДПИ и НДД) на основе котировок Brent, скорректированных на дисконт Urals и стоимость фрахта, пишет издание «Коммерсант». Размер дисконта может быть ограничен $10/барр., а поправка на фрахт — $5-$10/барр. В этом случае базовая цена для расчета составила бы $62-$67/барр. при текущих котировках Brent по сравнению с $50,5 в декабре и $49,5 в январе (среднее от CIF Роттердам и Аугуста). Минфин ожидает, что решение по новой формуле расчета налогов будет сформировано по итогам обсуждений в текущем квартале.

Наш взгляд на событие

Алексей Кокин, главный аналитик «Открытие Инвестиции», нефтегазовый сектор

Поскольку 5 февраля вступает в силу эмбарго ЕС на импорт нефтепродуктов из РФ и одновременно ценовой потолок ЕС и G7 на российские нефтепродукты, корректировки налогообложения будут приниматься с учетом его воздействия на российские нефтяные компании. Поэтому оценки источников «Коммерсанта» носят предварительный характер. Тем не менее рост налоговой нагрузки на сектор в результате корректировок вероятен. Отметим, что по нашим расчетам средневзвешенная цена российской экспортной нефти (с учетом более дорогих дальневосточных сортов) сейчас ближе к $60/барр., чем к $50/барр. Кроме того, использование Brent или другого международного бенчмарка даст стимул российским нефтяным компаниям максимизировать экспортный нетбэк в России и не занижать цену FOB в российских портах. Однако в этом случае нельзя исключать и снижения добычи в России, так как часть экспортной нефти может быть невозможно доставить покупателям при росте цен в портах европейской части России выше $60/барр.

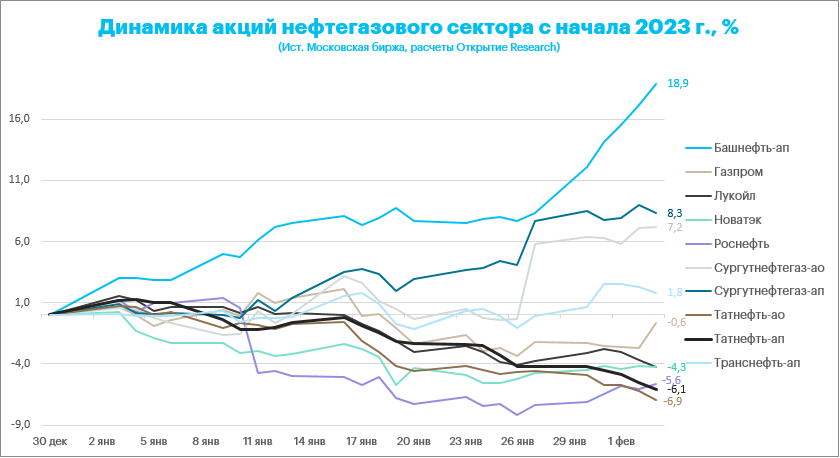

Нефтегазовый сектор не в фаворе у инвесторов

Технические индикаторы указывают, что привилегированные (TATNP) и обыкновенные (TATN) акции «Татнефти» являются в моменте одними из наиболее сильно перепроданных среди всех акций «Московской биржи». Близки к сильной перепроданности акции «Лукойла» (MCX:LKOH), «Газпром нефти» (SIBN), «Газпрома» (MCX:GAZP). В общем, техническая картина отражает фундаментальную — нефтегазовый сектор не в фаворе у инвесторов. Сказываются определённые трудности, которые сейчас переживают компании отраслевого индекса «Нефти и газа», возникшие из-за европейского нефтяного эмбарго и потолка цен на российскую нефть.

Индекс «Нефти и газа» — аутсайдер среди отраслевых индексов, с начала 2023 г. он снизился на 1,9%. Все остальные отраслевые индексы подросли.

Из 10 акций сектора с начала года 4 подорожали и 6 подешевели. В лидерах префы «Башнефти» (MCX:BANE) (BANEP), которые прибавили почти 19%. В аутсайдерах «Татнефть» и «Роснефть». Бумаги «Сургутнефтегаза» (MCX:SNGS) благодаря знаменитой «кубышке» получали поддержку со стороны ослабления курса рубля, поэтому смотрелись лучше многих конкурентов по сектору.