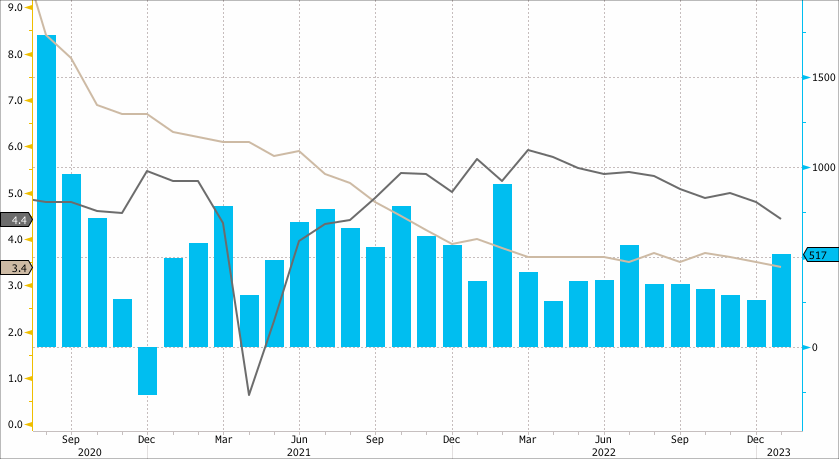

Экономика США в первом месяце 2023 г. создала 517 тыс. новых рабочих мест вне сельского хозяйства, свидетельствуют опубликованные 3 февраля данные Минтруда. Это в 2 раза больше, чем в декабре (260 тыс.), а также почти в 3 раза превышает консенсус-прогноз опрошенных Bloomberg экономистов (+188 тыс.).

Уровень безработицы в январе неожиданно снизился до 3,4% по сравнению с 3,5% в декабре. Экономисты прогнозировали рост показателя до 3,6%.

Средняя почасовая зарплата выросла в январе на 0,3% к декабрю, что соответствовало ожиданиям. В базисе год к году почасовая зарплата увеличилась на 4,4% г/г. Данные оказались выше прогноза (+4,3% г/г). Однако стоит учесть, что декабрьская цифра была пересмотрена в сторону повышения: в последнем месяце 2022 года зарплаты росли на 4,8% г/г, а не на 4,6% г/г, как сообщалось ранее.

Наше мнение. Отчет, безусловно, оказался сильным. Однако, кажется, не стоит уделять слишком большого внимания экстремально высоким цифрам прироста занятости, поскольку январскую статистику искажает методология. В этом месяце статистическая служба проводит много корректировок. Однако факт при этом остается фактом — если некоторые чиновники Федрезерва переживали по поводу риска чрезмерного ужесточения денежно-кредитной политики, то после такого отчета по занятости подобные опасения должны заметно снизиться.

Если бы можно было ознакомиться с цифрами этого отчета за час до пресс-конференции Джерома Пауэлла в минувшую среду (напомним, 1 февраля ФРС повысила ставку на 25 б.п. до 4,5–4,75%), комментарии главы ФРС выглядели бы тогда куда убедительнее. Пауэлл на пресс-конференции в среду заявил, что считает ситуацию на рынке труда по-прежнему горячей и несбалансированной. И теперь мы видим: общая картина подразумевает, что текущее состояние рынка труда точно не способствует замедлению инфляции, скорее можно говорить о том, что рынок труда способствует ускорению инфляции в противовес действиям ФРС, которая, повышая ставки, пытается охладить ценовое давление.

Ожидания денежного рынка. Рынок фьючерсов на ставку по федеральным фондам теперь с вероятностью 93% (82% сутки назад) подразумевает мартовское повышение ставки на 25 б.п. Вероятность майского повышения с таким же шагом составляет 60% (вчера было 22%). Рынок свопов по-прежнему учитывает вероятность снижения ставки к концу года на 25 б.п. (от пикового значения, которое будет сформировано в этом году).

В итоге. Мы полагаем, что у ФРС, если судить по текущему набору макроданных, достаточно оснований для повышения ставки в марте на 0,25% до 5%. Скажем так, предупреждение ФРС о том, что ставка в этом году может подняться выше 5%, во что рынок упорно не верил, уже не кажется блефом со стороны регулятора. Ранее мы отмечали наличие сильных технических сигналов, указывающих на перепроданность доллара. Теперь же к ним добавляются и фундаментальные факторы. В свете опубликованного отчета по занятости настроения рынков рискованных активов кажутся чрезмерно позитивными. Инвесторам, весьма вероятно, придется снять розовые очки, что может способствовать продолжению коррекционного укрепления доллара. Доходности казначейских облигаций, поддерживая валюту США, выросли в пятницу по всей длине кривой. Доходности 2 летних нот прибавили 16 б.п. до 4,26%, в то время как доходности 10-летних трежерис выросли на 13 б.п. до 3,52%, отскочив от 200-дневной скользящей средней линии, ниже которой они не опускались с декабря 2021 года.