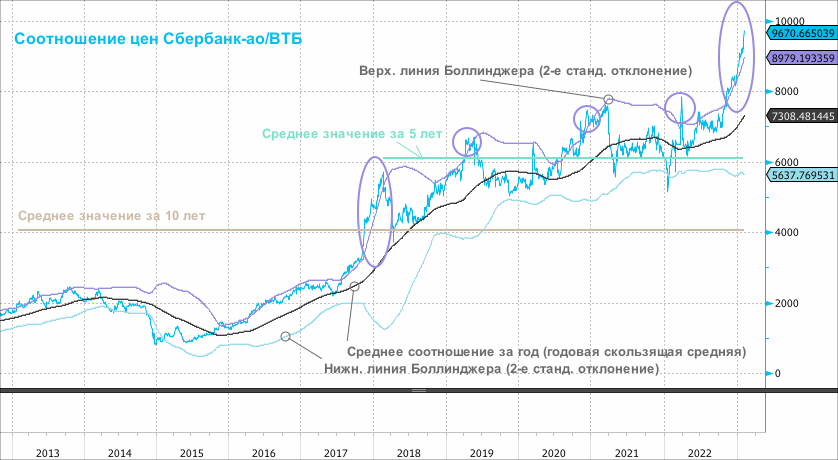

В ноябре 2022 г. мы проводили анализ исторической динамики премии, с которой акции Сбербанка (MCX:SBER) торгуются к акциям ВТБ (MCX:VTBR). Цель этой работы заключалась в том, чтобы на примере истории попытаться определить параметры, которые позволяли бы утверждать, что одна бумага смотрится экстремально дорого/дешево относительно другой. По результатам проделанной прошлой осенью работы мы определили следующее:

Если премия SBER/VTBR отклоняется от своего среднего годового значения более чем на 30%, и в то же время премия SBER/VTBR на 8% выше верхнего значения 2-го стандартного отклонения (также основанного на 12-месячной скользящей средней), тогда с позиции 10-летней истории получаем сигнал о том, что премия, с которой SBER торгуется к VTBR, является экстремально завышенной.

Как выглядит ситуация сейчас

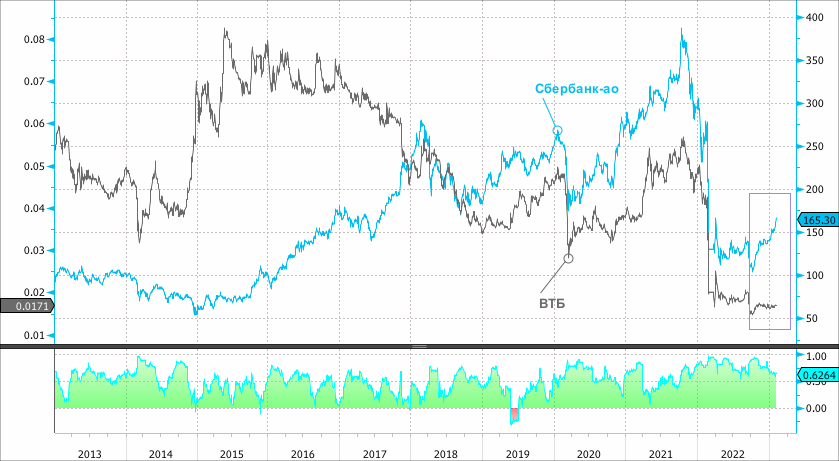

Акции Сбербанка от минимумов октября 2022 г. подорожали на 59,1%. Акции ВТБ за тот же период выросли в цене на 17%. На момент формирования октябрьских минимумов корреляция между бумагами SBER и VTBR составляла 95%, теперь снизилась до 62%, но остается статистически значимой.

Сбербанк сейчас торгуется с премией 9670х к акциям ВТБ. Это максимальная премия за всю историю.

Среднее значение премии за 5 лет: 6089х. Сейчас на 59% выше среднепятилетнего значения.

Среднее значение премии за 10 лет: 4069х. Сейчас в 2,4 раза выше среднедесятилетнего значения.

Среднее значение премии за 1 год: 7308х. Сейчас на 32% выше среднегодового значения.

Текущее значение верхней линии Боллинджера 8979х. Сейчас премия на 7,7% выше верхней линии Боллинджера.

Пояснение по линиям Боллинджера. 95% анализируемых данных должны находиться в пределах 2-го стандартного отклонения от средней. Все что выше или ниже – экстремальные значения. Линии Боллинджера – это и есть значения 2-го стандартного отклонения.

Вывод

Формально сигнальные условия соблюдены, и они указывают на то, что Сбер смотрится в моменте дорого относительно ВТБ.