Европа

Вечером вторника Stoxx Europe 600 продолжал консолидироваться в области многомесячных максимумов. По состоянию на 17:45 мск 6 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали энергетика, производство материалов и финансы. Отставали недвижимость, производство товаров первой необходимости и ИТ.

Акции BNP Paribas (EPA:BNPP) росли на сообщении о том, что банк планирует выкупить своих акций на 5 млрд евро. Бумаги BP прибавляли на фоне увеличения размера дивиденда и продления программы обратного выкупа акций. Акции Carlsberg (CSE:CARLb) снижались после предупреждения менеджмента о том, что 2023 год будет непростым.

Аналитики Bank of America предупреждают инвесторов о необходимости проявлять осторожность в отношении рынка акций Европы в I полугодии, т. к. фокус будет смещаться с инфляции и динамики процентных ставок на рецессию. К концу второго квартала, по их мнению, Stoxx Europe 600 снизится примерно на 20%, после чего к концу года подрастет на 20% на фоне восстановления экономического роста.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 13,3 к прибыли за прошедший год (P/E) и с коэффициентом 13,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 81,2% компаний индекса торгуются выше своей 50-дневной МА, 88,6% торгуются выше своей 100-дневной МА, 79,6% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -1 014,49 п. (-2,33%), с нач. года +6,1%

- Stoxx Europe 600 -457,43 п. (+0,06%), с нач. года +7,7%

- DAX -15 302,64 п. (-0,28%) с нач. года +9,9%

- FTSE 100 — 7 860,61 п. (+0,30%), с нач. года +5,5%

США

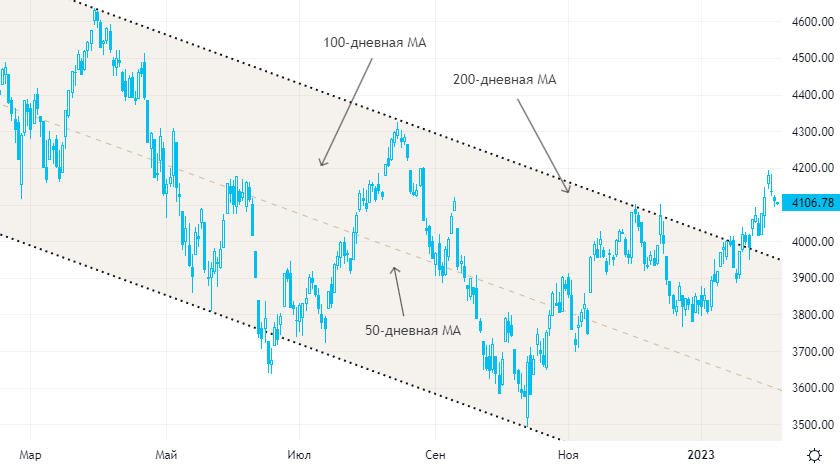

Вечером вторника S&P 500 продолжал снижаться из области многомесячных максимумов, достигнутой 2 февраля.

По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали энергетика, производство материалов и ИТ. Главными аутсайдерами выступали производство товаров длительного пользования, первой необходимости и недвижимость.

Вчерашняя риторика представителей ФРС подтвердила решимость регулятора продолжить борьбу с инфляцией путем повышения ставок с последующим удержанием их на высоком уровне. Сегодня ожидается выступление главы ФРС Джерома Пауэлла, которое станет первым после пятничной публикации очень сильного отчета по рынку труда США за январь. Поэтому инвесторы будут внимательно следить за изменением его риторики (или отсутствием такового) в свете пятничных данных.

В целом на рынках начал реализовываться принцип «покупай (рискованные активы) на ожиданиях (сокращения шага повышения ставки в США до 25 б.п.) и продавай по факту». Нефть, золото и сырьевые активы в целом торгуются ниже уровней, предшествовавших решению ФРС по ставкам 1 февраля, а доллар — выше. Рынок акций развитых стран показывает более сильную динамику, чем остальные рискованные активы, и весь вопрос заключается в том, как долго это продлится.

Дивидендная доходность S&P 500 составляет 1,6%. Индекс торгуется с коэффициентом 19,5 к прибыли за прошедший год (P/E) и с коэффициентом 18,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 67,5% компаний индекса торгуются выше своей 50-дневной МА, 81,2% торгуются выше своей 100-дневной МА, 71,5% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 4 106,86 п. (-0,10%), с нач. года +7,0%

- VIX — 19,78 пт (+0.35 пт), с нач. года -1.89 пт

- MSCI World — 2 793,59 п. (-0,96%), с нач. года +7,3%

Нефть и другие сырьевые активы

Утром нефть подорожала, а после обеда отыграла часть роста.

Утренний оптимизм был обусловлен тем фактом, что Саудовская Аравия повысила для азиатских покупателей цену на нефть с поставкой в марте. В свою очередь, этот шаг, вероятно, стал следствием надежд на то, что открытие Китая спровоцирует усиление спроса на энергоносители.

По данным банка Чили, объем экспорта меди из страны в январе составил всего $2,98 млрд, что является самым низким значением с кризисного 2020 года. Снижение в месячном сопоставлении составило 30%, в годовом — 22%. Слабость данного показателя указывает на то, что медная отрасль Чили еще не до конца восстановилась после разнообразных недавних проблем.

По сообщению LME, спекулянты увеличили объем чистой длинной позиции во фьючерсах и опционах на медь до 21-месячного максимума, во фьючерсах и опционах на алюминий — до 14-месячного максимума. При этом в меди наблюдается заметное сокращение открытого интереса, что может говорить о снижении уверенности спекулянтов в дальнейшей динамике рынка.

На 17:45 мск:

- Brent, $/бар. — 82,04 (+1,30%) с нач. года -4,5%

- WTI, $/бар. — 75,41 (+1,75%) с нач. года -6,0%

- Urals, $/бар. — 56,28 (+1,22%) с нач. года -12,1%

- Золото, $/тр. унц. — 1 871,08 (+0,19%) с нач. года +2,6%

- Серебро, $/тр. унц. — 22,24 (-0,11%) с нач. года -7,1%

- Алюминий, $/т — 2 511,00 (-0,89%) с нач. года +5,6%

- Медь, $/т — 8 865,00 (-0,07%) с нач. года +5,9%

- Никель, $/т — 27 095,00 (-0,60%) с нач. года -9,8%