Инвесторы на рынке акций рассчитывают на «сценарий Златовласки». Джером Пауэлл не ждет рецессию, а вместо этого прогнозирует «мягкую посадку». Apollo идет дальше и с оптимизмом не ждет никакой посадки. Независимо от описания, во всех трех случаях делается ставка на то, что рецессии не будет.

Если исходить из того, что рынки, Apollo и Пауэлл правы, акции, возможно, уже сформировали дно, и новый максимум для них — не за горами. Получается, что верящим в «мягкую посадку» или отсутствие посадки инвесторам следует игнорировать многочисленные предупреждения о рецессии и скупать акции.

А что, если эти инвесторы заблуждаются, и предупреждения о рецессии, в том числе кривая доходности и большинство национальных и региональных отчетов по производственной сфере, окажутся пророческими, как это уже не раз случалось в прошлом? В таком случае 2023 год может оказаться непростым для инвесторов в акции.

«Мягкая посадка» стала бы благоприятным исходом для рынка, а вот рецессии с ценами акций не «дружат». Для того, чтобы разобраться, что такое рецессия и как лучше отслеживать вероятность рецессии, давайте обратимся к официальному арбитру рецессий, Национальному бюро экономических исследований США (National Bureau of Economic Research, NBER).

Приблизительное правило

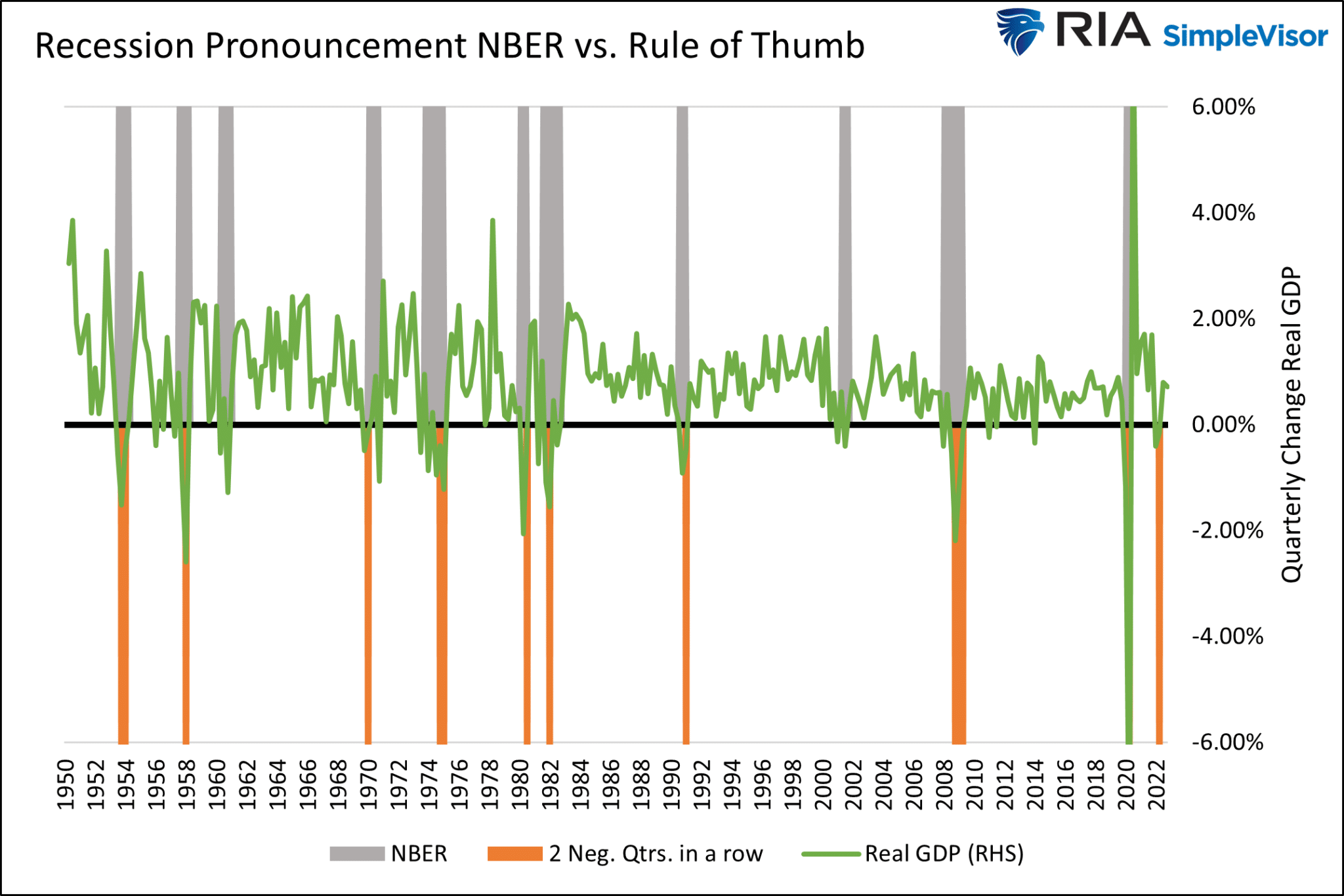

Прежде чем поговорить об NBER, давайте отмотаем на год назад. В 2021 году американский ВВП в реальном выражении сократился в первом и втором кварталах. Немало экономистов и инвесторов тогда объявили, что экономика погрузилась в рецессию, отталкиваясь от популярного приблизительного правила. Это правило гласит, что два подряд квартала отрицательного роста ВВП представляют собой рецессию. Инвесторы, избегавшие акций из-за этого приблизительного правила, могли пропустить ралли рынка на 18% в первые шесть месяцев года.

Официальный арбитр рецессий, NBER, не считает два подряд квартала отрицательного роста рецессией. Их подход мы обсудим чуть позднее.

На графике ниже сопоставляются объявленные NBER рецессии и периоды с двумя подряд кварталами отрицательного роста. Как мы можем видеть справа, то, что в 2022 году называлось рецессией согласно приблизительному правилу, так и не было признано рецессией специалистами NBER. Кроме того, по этому приблизительному правилу в 2001 и 1961 году рецессий не было. В 1970 году этот подход немного поспешил с объявлением рецессии, а в 2008, 1990 году и несколько других раз он, наоборот, опоздал.

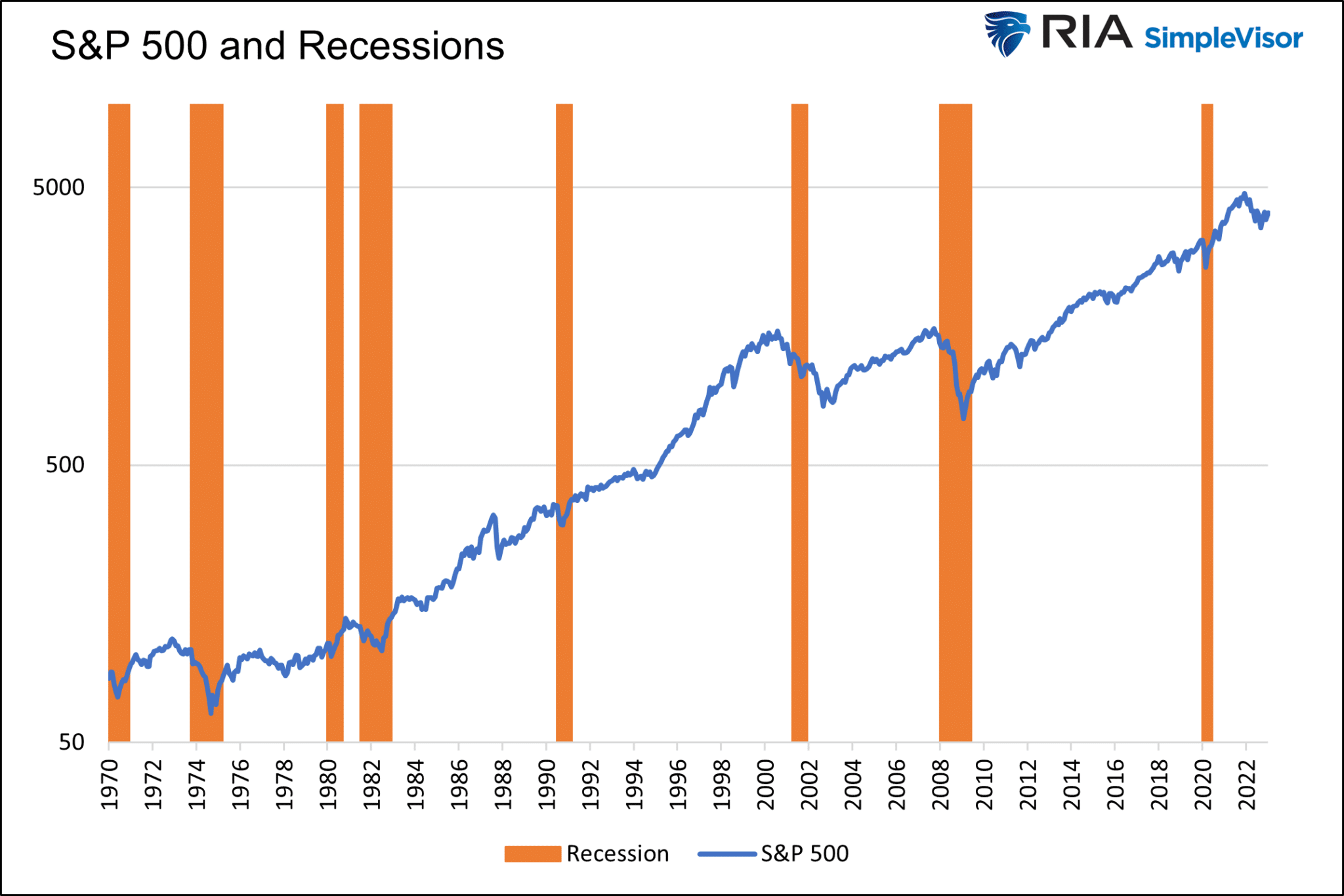

Сделать ранний и точный прогноз о рецессии крайне важно. Как видно ниже, рынок акций, как правило, снижается за 3–6 месяцев до начала рецессии. Неспособность (вовремя) предсказать рецессию иногда дорого обходится.

Датировка циклов NBER

NBER приводит информацию о том, как его специалисты определяют, находится экономика в рецессии или нет, в кратком обзоре. Согласно датировке бизнес-циклов (Business Cycle Dating), NBER считает рецессией «существенное снижение экономической активности, которое охватывает многие сферы экономики и длится больше нескольких месяцев».

Это расплывчатое определение с учетом того огромного массива экономических данных, которые они анализируют, оценивая состояние экономики. Впрочем, есть один обходной путь, с помощью которого мы можем попытаться предсказать, когда NBER объявит о рецессии.

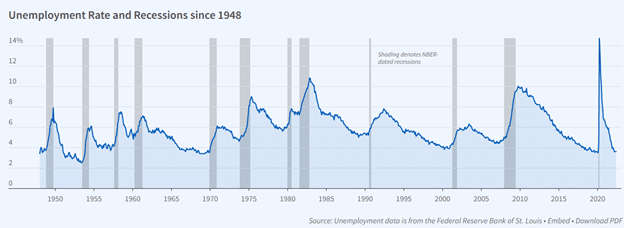

Первой подсказкой для поиска этого обходного пути служит график, который NBER приводит в начале вышеупомянутой статьи.

Итак, бюро решило добавить график с безработицей под заголовок статьи. Они явно хотят проиллюстрировать тесную корреляцию между повышением уровня безработицы и рецесионными периодами.

Важнее всего — занятость и зарплаты

Второй намек содержится в следующем параграфе:

«Определение месяцев пиков и минимумов основано на диапазоне месячных показателей совокупной экономической активности в реальном выражении, публикуемых федеральными статистическими ведомствами. К ним относятся личные доходы в реальном выражении за вычетом трансфертных платежей, занятость вне сельского хозяйства, занятость согласно опросам среди домохозяйств, расходы на личное потребление в реальном выражении, оптово-розничные продажи с коррекцией на изменения цен и промышленное производство».

В следующем параграфе кратко объясняется, какие из факторов NBER считает наиболее важными при определении состояния экономической активности. Три из шести индикаторов основаны на заработках и занятости. Еще один, расходы на личное потребление в реальном выражении, сильно зависит от занятости и заработков.

Далее NBER, возможно, раскрывает свою секретную формулу, отмечая следующее:

«В последние десятилетия наибольшее значение мы придавали двум показателям — личным доходам за вычетом трансфертных платежей и занятости вне сельского хозяйства».

Моделирование NBER

Вооружившись двумя самыми ценными для NBER показателями, мы создали рецессионную модель. Эта модель помогает нам установить, находится экономика в рецессии или нет и, что особенно важно, движется ли она в сторону рецессии.

Прежде чем ей поделиться, давайте посмотрим на два показателя, которым NBER придает наибольшее значение.

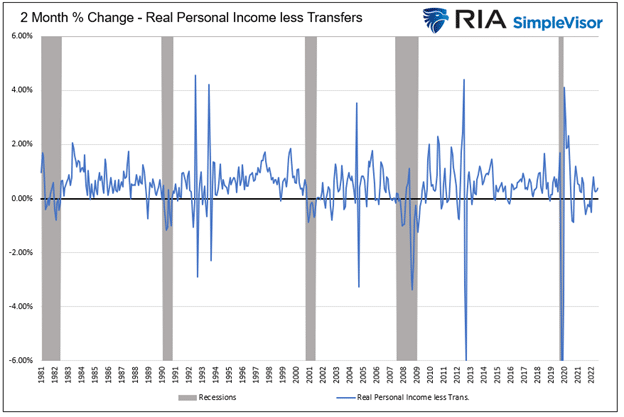

Личные доходы за вычетом транфертных платежей в реальном выражении представляют собой совокупную величину личных доходов с коррекцией на инфляцию за вычетом доходов от правительственных субсидий и пособий. К правительственным трансфертным платежам относятся социальное страхование, Medicare и Medicaid, пособия по безработице, ковидные выплаты и мн. др.

Как показано, личные доходы в реальном выражении за вычетом трансфертных платежей обычно сокращаются во время рецессий, но бывали и случаи, когда снижение происходило не во время рецессии. Этот индикатор не идеален.

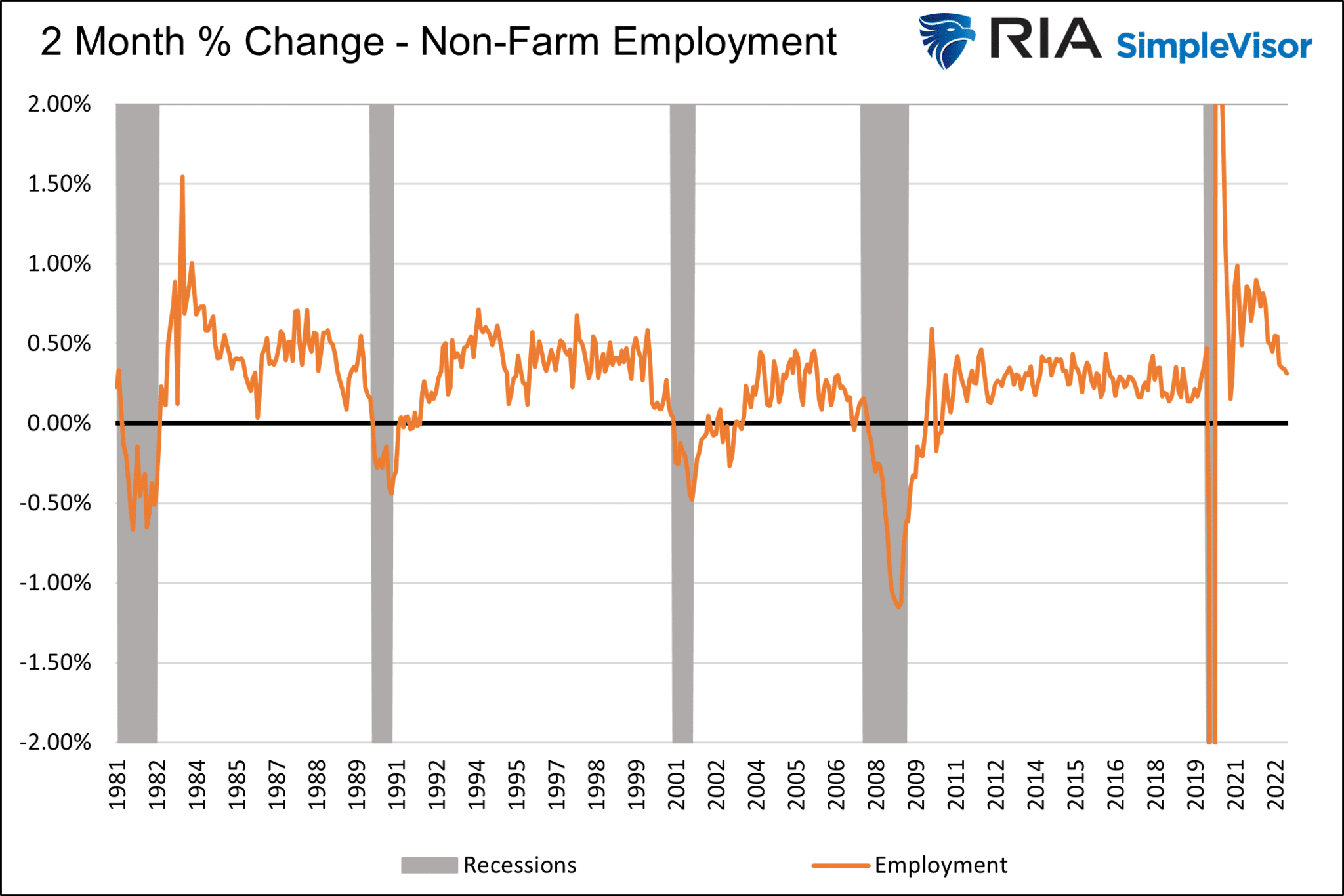

Показатель занятости вне сельского хозяйства измеряет число занятых в экономике граждан без учета работников сельскохозяйственной сферы и нескольких других категорий. На графике ниже видно, что отрицательный рост занятости на протяжении двух кварталов или более совпадает с рецессиями по определению NBER. Несколько раз отрицательные значения не соответствовали рецессиям, а фиксировались вскоре после рецессии.

На основе этих двух индикаторов, которым NBER «придает наибольшее значение», мы создали модель, доказавшую свою точность и способность относительно правильно определять время наступления рецессий.

Прокси-модель

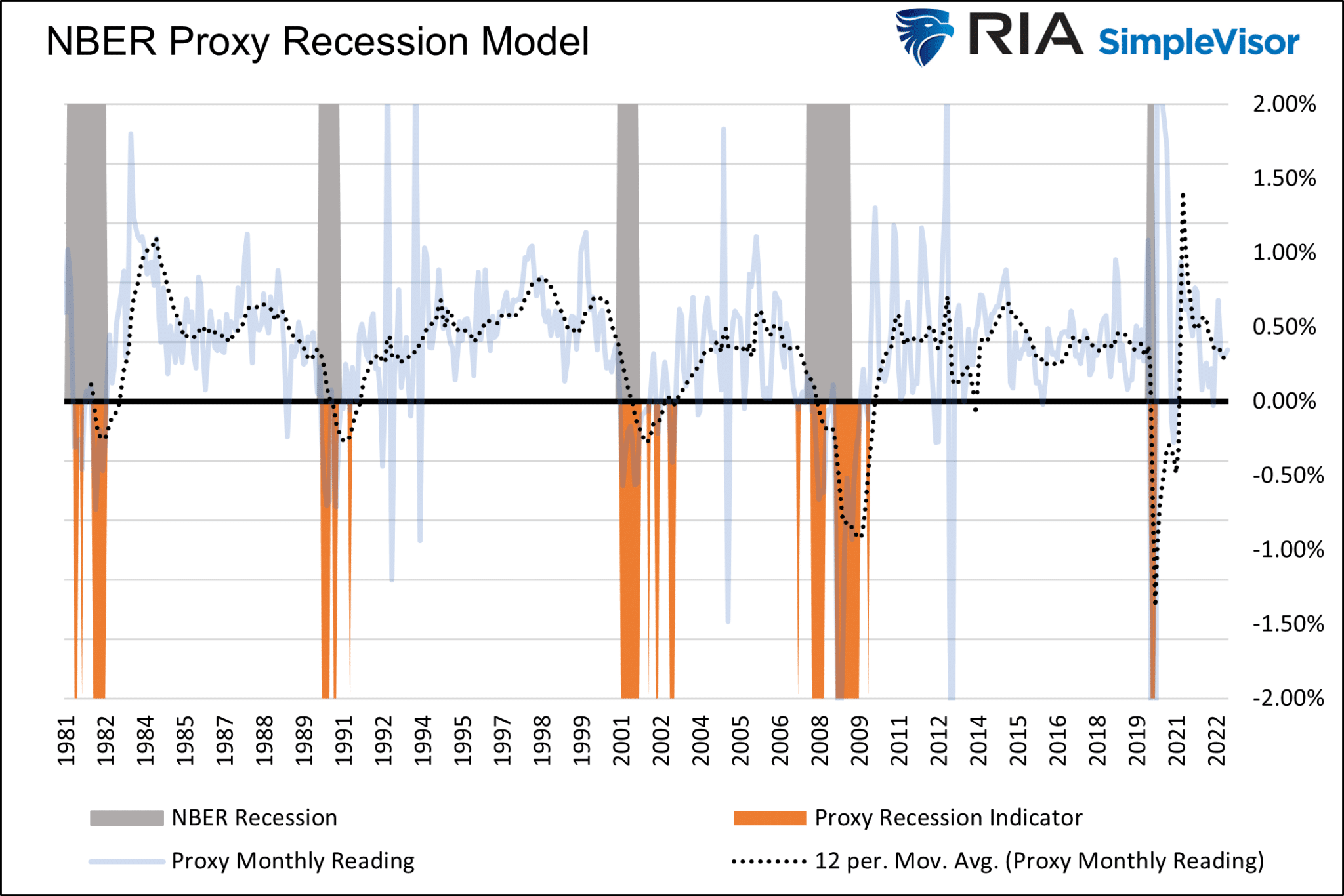

На графике ниже сопоставляется индикатор рецессий по прокси-модели (оранжевый) и объявленные NBER рецессии. Во многих случаях индикатор показывает рецессии с точностью до трех месяцев. Лишь один раз, в 2007 году, он подал преждевременный сигнал. Вместе с тем, индикатор также подает ложные сигналы во время периодов восстановления после рецессий.

Индикатор представлен в виде голубой линии. Годичная скользящая средняя в виде пунктирной линии помогает разглядеть недавний тренд. Судя по этой линии, неминуемой угрозы рецессии сейчас нет. В целом она в последнее время снижается в сторону рецессии, но при этом остается на уровнях, соответствовавших увеличению экономической активности за последнее десятилетие.

Понимание этих двух составляющих позволяет нам использовать эту прокси-модель и, что еще важнее, отслеживать занятость, доходы и инфляцию на предмет потенциальных первых сигналов о приближающейся рецессии.

На шаг впереди

Теперь, когда нам известны два ключевых индикатора, мы должны спросить себя, как еще мы можем оставаться на шаг впереди рецессии. Для этого нам, очевидно, необходимо понимать, когда будут снижаться доходы и занятость.

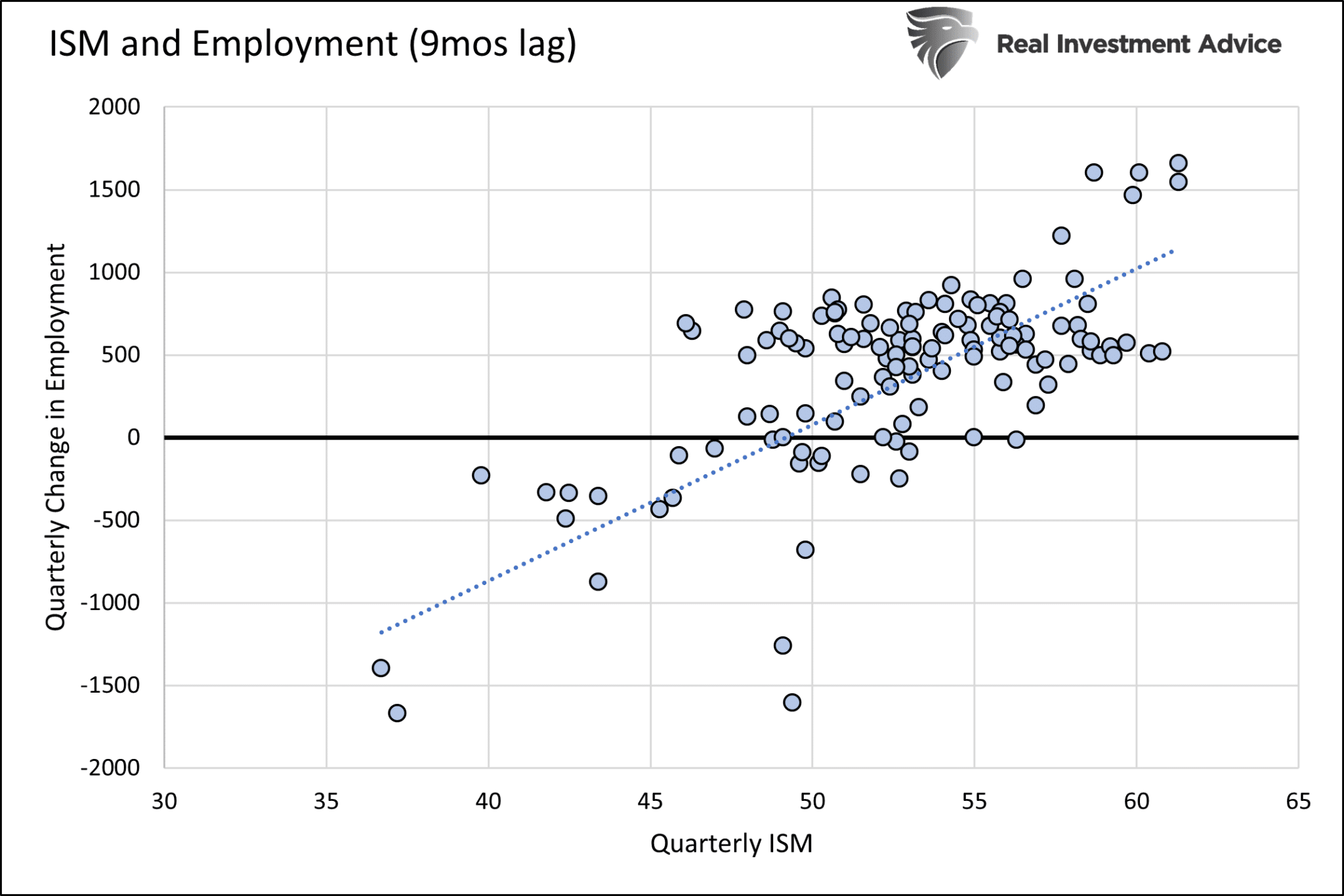

Прекрасным источником сигналов о рецессии является производственный индекс ISM. Кроме того, как показано ниже, он обычно опережает занятость примерно на девять месяцев.

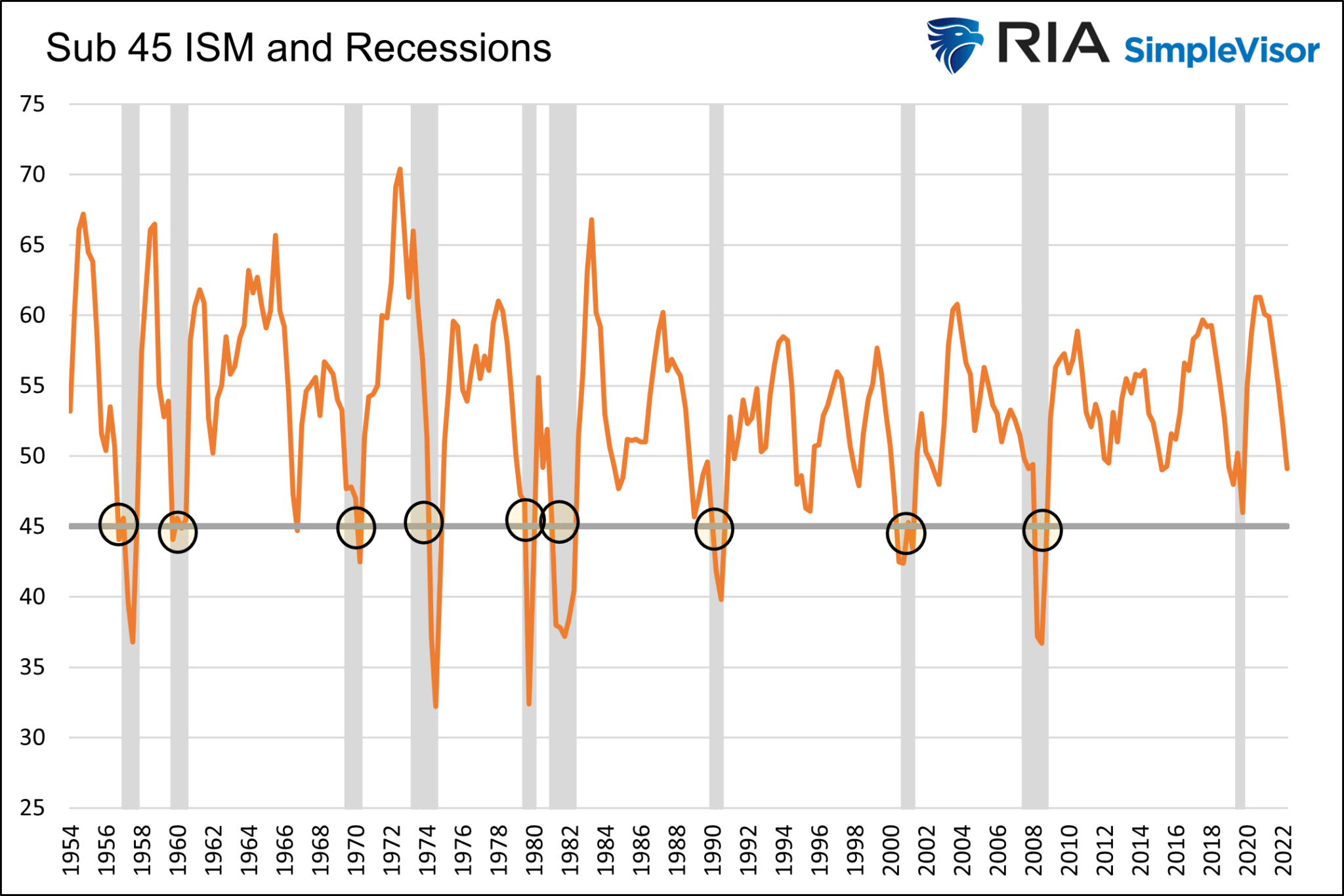

Всякий раз, когда индекс ISM опускался ниже 45, занятость снижалась на квартальной основе. Следующий график показывает, что из последних 10 рецессий девять сопровождались значениями индекса ISM ниже 45. Единственным исключением был 2020 год.

С учетом беспрецедентного и внезапного воздействия на экономику пандемии вполне понятно, почему опрос среди руководителей предприятий производственной сферы тогда не выявил надвигающуюся беду. Вместе с тем показатель снижался и, возможно, опустился бы в сторону 45, даже если бы не случилась пандемия.

В настоящее время индекс ISM составляет 47,4, находясь на территории сокращения экономической активности. Индикатор преимущественно снижается вот уже больше года, правда с очень высоких уровней. Тренд и недавние значения предупреждают, что до уровней ниже 45, возможно, осталось не так далеко.

NBER отстает

Созданная нами модель может отставать на несколько месяцев. Хотя это может показаться рискованным, нам необходимо понимать, что NBER ждет пересмотренных экономических данных 9-12 месяцев, прежде чем объявлять о рецессии. Таким образом, созданная нами модель, хоть и отстает немного, все же срабатывает раньше NBER. Мы также используем такие инструменты, как ISM и прочие опережающие индикаторы, чтобы оставаться на шаг впереди трендов доходов и занятости.

Подведем итог

Представленная модель — это лишь один из многочисленных инструментов, которые помогают нам принимать инвестиционные решения. Она не идеальна, но полезнее популярного приблизительного правила, которое до сих пор вводило инвесторов в заблуждение.