Когда хорошие новости становятся хорошими для рынков? Ответ на этот вопрос крайне важен для понимания будущей динамики различных активов. В том числе EUR/USD. Первоначальной реакцией фондовых индексов США и основной валютной пары на впечатляющий скачок январских розничных продаж на 3% м/м стало падение. Однако впоследствии рынок восстановился. Позитив от экономики он воспринял как повод для ралли. Почему?

Если добавить к лучшей динамике розничных продаж за два года первое за последние три месяца увеличение промышленного производства, умопомрачительный взлет занятости в 517 тыс. и разгон инфляции на 0,5% м/м, станет понятным, что американские потребители находятся в отличной форме, а экономика США легко избежит рецессии в начале года. Опережающий индикатор от ФРБ Атланты повысил ожидания роста ВВП в первом квартале с 2,2% до 2,4%.

Динамика розничных продаж в США

Источник: Bloomberg

Такое море позитива от макростатистики США говорит о том, что экономика легко выдержала самый агрессивный цикл монетарной рестрикции за десятилетия, а усилия ФРС по ее охлаждению не дают результата. Значит, центробанк должен удивить более высокими ставками, чем ожидают рынки.

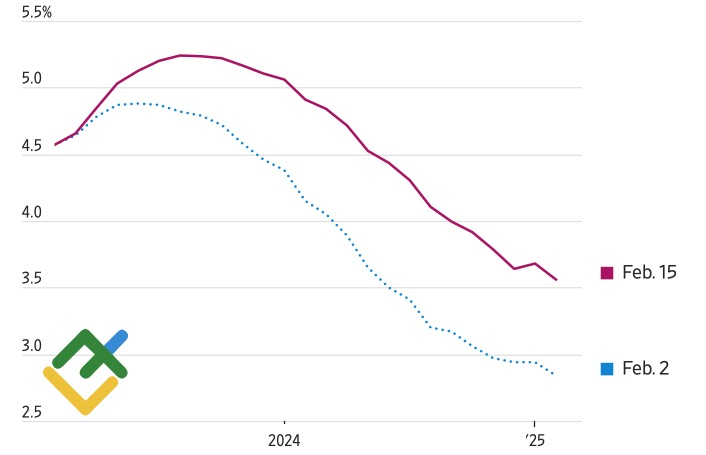

Если в начале февраля деривативы CME прогнозировали пик стоимости заимствований на уровне 4,9% с последующим их снижением на 50 б.п. к концу 2023, то в настоящее время они видят потолок в 5,25% и в лучшем случае одну резку ставки по федеральным фондам на 25 б.п. в этом году. При этом вероятность трех актов монетарной рестрикции, в марте, мае и июне, расценивается как фифти-фифти.

Предполагаемая динамика ставки ФРС

Источник: Wall Street Journal

На фоне сильной экономики и нежелающей замедляться прежними темпами инфляции очевидно, что обоим показателям есть куда меняться. Ожидаемому пику расти, а идее «голубиного» разворота в 2023 кануть в бездну. Это очень хорошие новости для доллара США. Тем удивительнее выглядит неспособность EUR/USD закрепиться ниже 1,07.

Виной всему – ралли американских фондовых индексов, для которых хорошие новости вновь стали хорошими. ING считает, что взлет розничных продаж – временное явление, связанное с аномально теплой погодой. На мой взгляд, на сложившуюся ситуацию нужно смотреть шире.

В 2022 доллар США укреплялся, в первую очередь, из-за того, что американская экономика выглядела явно лучше остальных. Лучше Китая с его COVID-19. Лучше еврозоны с ее близостью к войне в Украине и энергетическим кризисом. В 2023 все изменилось. Можно ли сравнить американские +2,4% с более чем +5% по ВВП Поднебесной, которые ожидает увидеть МВФ? Штаты выступают в качестве дополнительного драйвера глобального экономического роста, а если с ним все будет в порядке, то спрос на риск останется высоким.

В этом контексте потенциал коррекции EUR/USD представляется ограниченным областью 1,05-1,06. По моему мнению, основная валютная пара вырастет через 3 месяца до 1,1, а к концу года достигнет отметки 1,15. Трейдерам следует от краткосрочных продаж переходить к среднесрочным покупкам.