Итоги четверга

Доллар подорожал к рублю на 28 копеек до 74,85 руб. Евро подорожал на 6 копеек до 79,95 руб. Китайский юань прибавил символические 0,5 копейки до 10,875 руб.

Торговый объем в парах USDRUB и CNYRUB снизился относительно среды, в паре EURRUB увеличился.

· Торговый объем в паре доллар/рубль (расчетами завтра) составил 68 млрд руб. против с 70,1 млрд руб. в предыдущий день.

· Торговый объем в паре евро/рубль (расчетами завтра) составил 41,3 млрд руб. против 39,1 млрд руб. в предыдущий день.

· Торговый объем в паре юань/рубль (расчетами завтра) составил 66,3 млрд руб. против 76,5 млрд руб. в предыдущий день.

Старт пятницы

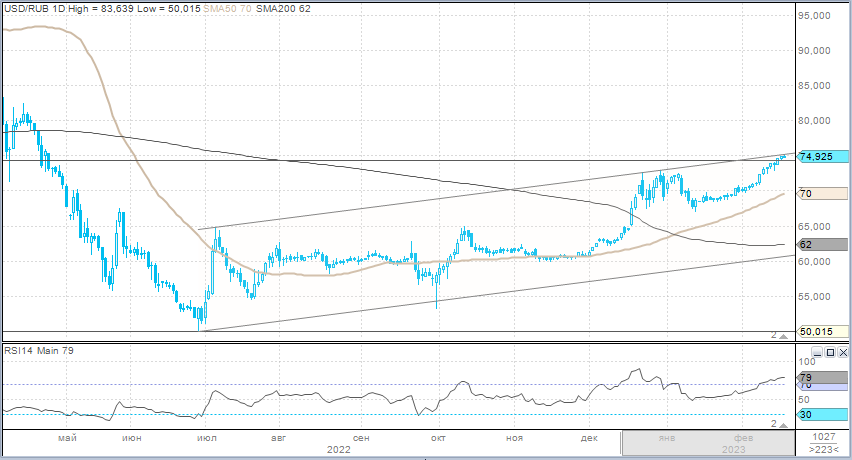

На утренних торгах USDRUB поднимался до 75,30 — новый апрельский максимум. При этом EURRUB снижался на 4 копейки до 79,91. CNYRUB рос на 1 копейку до 10,886. В феврале было 13 торговых дней, из них 12 рубль завершил ослаблением к доллару, а 14 февраля рубль оказался способен лишь на символическую коррекцию (менее 0,5%).

Напомним 3 основных фактора давления на рубль: геополитическая повестка и рост премии на фоне ожидания санкций, риски увеличения бюджетного дефицита, сокращение предложения валютной выручки на фоне снижения нефтегазовых доходов. Добавим сюда и 4-й фактор — спекулятивный спрос на валюту.

Рост премии

Как нам кажется, участники рынка здесь делятся на 2 группы. Первая предпочитает действовать на опережение, вторая все-таки предпочитает дождаться официального релиза 10-го пакета санкций и затем действовать или бездействовать по факту опубликованных данных.

Как нам кажется, давление на рубль со стороны первой группы себя уже исчерпало. Объявление нового санкционного пакета ЕС приурочено к годовщине начала специальной военной операции. Следовательно, если на следующей неделе мы увидим, что согласованные ЕС рестрикции совпадают с ожиданиями или же «мягче» текущих опасений, рубль, как минимум, стабилизируется или даже сможет начать отыгрывать излишнюю перепроданность.

Если же санкции окажутся более «драконовскими», нежели это видится в текущей точке, в этом случае вторая группа «выжидающих» может оказать дополнительное давление на рубль, стимулируя рост USDRUB до 80 рублей за доллар.

Бюджетные риски

Дефицит бюджета в январе по предварительной оценке Минфина составил 1,76 трлн рублей (60% от предусмотренного законом на весь 2023 год), что озадачило рынок. И если падение доходов до 1,356 трлн руб. в январе (-35% г/г) выглядело драматично, но объяснимо, то рост расходов на 59% г/г до 3,1 трлн руб. выглядело необъяснимо пугающе.

Однако в опубликованном в четверг «Обзоре рисков финансовых рынков» Банк России отметил, что существенный рост бюджетного дефицита в январе 2023 г. произошел преимущественно под влиянием разовых факторов, и в последующие месяцы бюджетный дефицит будет формироваться в соответствии с плановыми объемами на 2023 год.

В пятницу из интервью главы Минфина Антона Силуанова телеканалу «Россия 24» стало известно, что основные параметры федерального бюджета РФ в 2023 году, предполагающие дефицит в 2% ВВП, будут выдерживаться, январское исполнение на них не отразится.

Нефтегазовые доходы

Здесь ситуация в целом без изменений. Госдума ратифицировала закон о применении дисконтов к цене Brent в расчете налога на добычу полезных ископаемых (НДПИ), налога на добавленный доход (НДД) и обратного акциза на нефть.

В апреле дисконт будет на уровне $34, в мае — $31, а уже с июля — $25 за баррель. То есть в ближайшие месяцы, если смотреть с точки зрения поступления валютной выручки и ее влияния на курс рубля — ситуация не улучшится.

Однако «Ведомости» со ссылкой на конфиденциальные источники пишут, что российские нефтяники рассчитывают сохранить текущие объемы экспорта сырой нефти, несмотря на планы правительства снизить объемы добычи в марте 2023 г. на 500 тыс. б/с. Добыча будет снижаться за счет уменьшения поставок сырья на российские НПЗ.

Наш взгляд на перспективы рубля

По-прежнему считаем, что текущий диапазон 70–80 рублей за доллар вполне актуален. При этом опасения по поводу дефицита бюджета могут быть преувеличены, ситуация с нефтегазовыми доходами в ближайшее время не улучшится, но и не ухудшится. Эти факторы уже в цене, при этом счет текущих операций и торговый баланс остаются профицитными, пусть и активное сальдо продемонстрировало существенное сокращение в последние месяцы.

Тема санкций до их официального релиза при курсе выше 75 рублей за доллар выглядит отыгранной. Официальный релиз 10-го пакета санкций подразумевает риск эмоциональной реакции рынка и рост курса до 80 рублей за доллар, но не гарантирует его.

При этом ЦБ продолжает оказывать поддержку рублю продажами валюты из ФНБ в рамках бюджетного правила. Приближается февральский налоговый период, который может дополнительно локально поддержать рубль.

Мы прогнозировали рост USDRUB до 75–76, и считаем, что наша цель выполнена. Рост до 80,00 возможен, но уже выглядит сильно чрезмерным при текущих факторах.

Чтобы в обозримом будущем курс смог уверенно закрепиться выше 75–80 нужны дополнительные факторы давления. Пока их нет. Поэтому мы подразумеваем, что формирование локального пика в диапазоне 75–76 рублей за доллар остается вероятным сценарием.