Недавно я общался по телефону с пятью не связанными друг с другом инвесторами, и я до сих пор в шоке. Они торгуют на рынках уже не один год, у них собственные торговые счета. Поразительно, но ни один из них не знает, что такое просадка, и что она бывает двух видов.

Если вкратце, определение просадки позволяет оценить общий уровень риска инвестиционной стратегии и понять, соответствует ли тот или иной подход вашей степени принятия риска.

Несколько лет назад я провел опрос, результаты которого до сих пор приводят меня в ступор — настолько они оказались обескураживающими. Сегодня трейдеры и инвесторы ничуть не более просвещенные в этом вопросе, поэтому в этой статье мне хотелось бы остановиться на понятии «просадка».

Просадка отражает степень сокращения стоимости активов или торгового счета относительно максимальной точки. Она используется для количественной оценки размера убытков, понесенных инвестором или трейдером за время падения рынка. Просадка выражается в процентах. Максимальная просадка (MaxDD) — это максимальное сокращение размера счета в процентах с пика до низшей точки в течение срока использования стратегии, или простыми словами максимальный убыток.

Просадки — неотъемлемая составляющая инвестирования и торговли. Они могут сильно влиять на финансовое благополучие инвестора и его уровень жизни на пенсии. Для успеха необходима серьезная самодисциплина.

На восстановление после сильных просадок уходят годы, что порой приводит к очень негативным последствиям для тех, кто уже вышел или вскоре планирует выйти на пенсию. Это связано с тем, что, помимо просадки стоимости существует также вторая просадка — временна́я. Когда инвестор сталкивается с серьезной просадкой, на возврат к прежнему уровню могут уйти годы, а это может отсрочить или разрушить планы на пенсию.

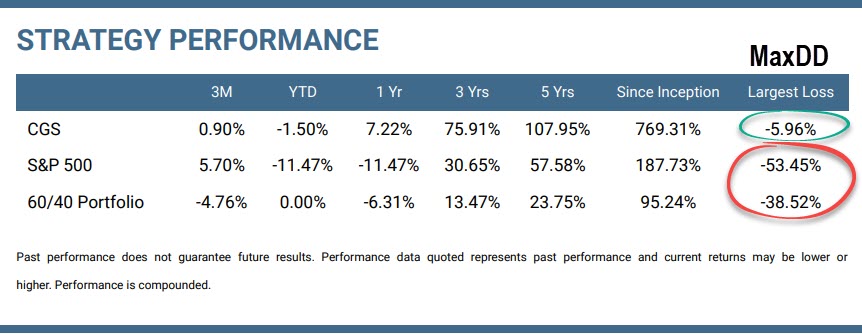

Сравнение максимальной просадки для стратегии «покупай и держи» и тактического инвестирования

Традиционный метод инвестирования в акции и облигации «покупай и держи» сопряжен с гораздо более сильными просадками, чем стратегии, сосредоточенные на управлении позициями и риском, включая метод последовательного роста (CGS).

Я работаю с самыми разными консультантами и управляющими, и все они говорят мне одно и то же: инвесторы начинают нервничать и паниковать при снижении размера счета примерно на 8%. Напрашивается вопрос: ПОЧЕМУ большинство фирм вроде Fidelity и Schwab и консультантов по инвестициям в целом навязывают инвесторам стратегию «покупай и держи», если они знают, с какими она связана рисками?

Лучше даже не начинать, это отдельная тема. Некоторое время тому назад об этом писал Forbes, о чем я расскажу в одной из будущих своих статей. У инвесторов же из-за этой пытки, которой их так долго подвергает финансовая индустрия, успел развиться стокгольмский синдром. Они считают, что это нормально, хотя это не так.

Два типа просадки — просадка стоимости и временна́я просадка

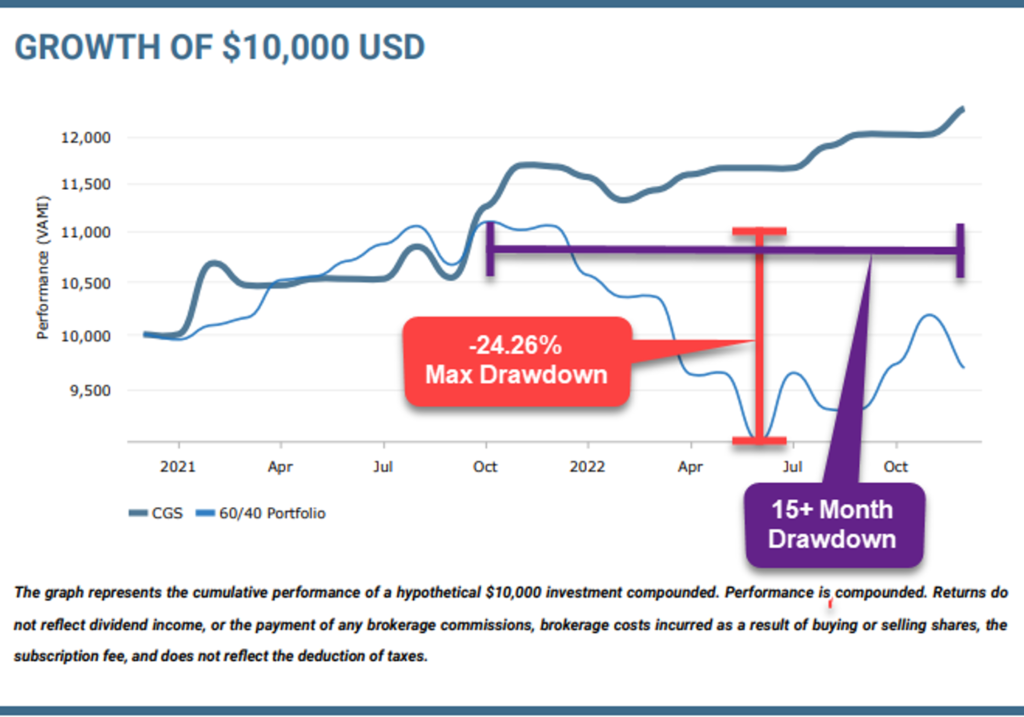

На графике ниже отражены два вида просадки, произошедшие во время рыночного пика 2021 года и рыночного дна 2022 года по портфелю «покупай и держи» с акциями и облигациями. Среди прочего, инвесторы не осознают следующее: когда вы теряете большую сумму денег во время просадки, для восстановления требуется гораздо больший прирост.

При этом в случае, к примеру, с 15-месячной просадкой (потерянным временем) им нужно в два раза больше времени на восстановление, поскольку они упустили потенциальную выгоду в год просадки, и получается, что им нужно наверстывать упущенное еще один год, а значит, эффект от просадки в два раза сильнее, чем осознает большинство инвесторов.

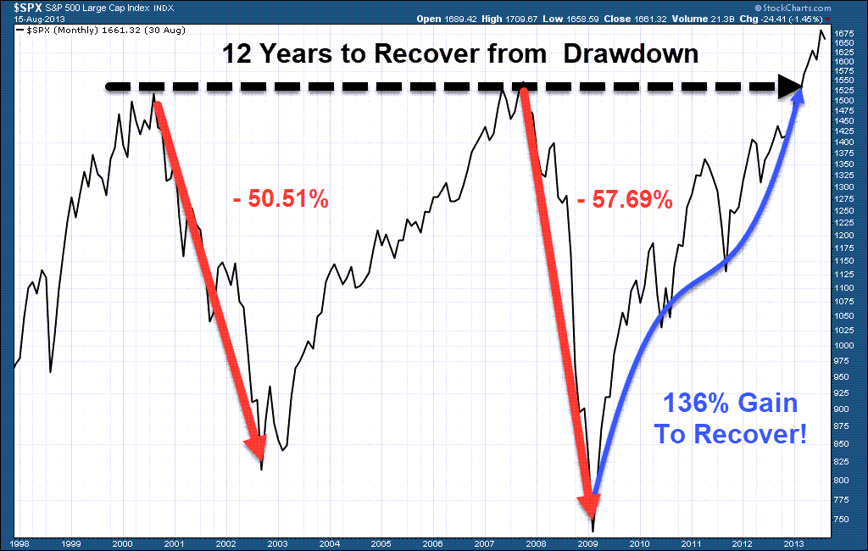

Традиционная стратегия «покупай и держи» с диверсифицированной корзиной активов — это рискованная стратегия для тех, кому за 50. Эта система подвержена сильным просадкам, которые могут существенно сказываться на финансовом благополучии инвестора. Помимо этого, на восстановление после крупных просадок (как те, что происходят при «медвежьем» рынке) уходит в среднем 3-7 лет. Правда необходимо учитывать, что бывали и случаи, когда на восстановление уходило 12, а то и 15 лет, как при крахе доткомов в 2000 году. Отсрочка означает, что инвесторы, возможно, будут вынуждены снизить свой уровень жизни на пенсии, но осознают они это только тогда, когда уже будет слишком поздно.

В этом 39-минутном интервью я рассказываю о том, что инвесторам нужно быть готовыми к очередному обвалу рынка на 37%, и объясняю, как от него защититься.

S&P 500

Этот график служит прекрасной иллюстрацией того, как следующий стратегии «покупай и держи» инвестор может пострадать от крупных просадок стоимости и длительных временных просадок.

Техпузырь Nasdaq и акции роста

К сожалению, большинству инвесторов нравятся рисковые активы, в частности акции технологических и биотехнологических компаний. Их еще принято называть акциями роста. Проблема с их покупкой и владением во время «медвежьего» рынка заключается в том, что они падают сильнее всего и дольше всего восстанавливаются, но, поскольку их называют акциями роста, большинство инвесторов считают, что это — лучший вариант для вложений

Просадки губят инвесторов тремя разными способами

Согласно одному исследованию, только за период с 2008 по 2009 год с падением стоимости акций было напрямую связано больше 6500 самоубийств. Я знаю, что с вами произойдет, если вы не образумитесь и не поймете, насколько опасны «медвежьи» рынки и просадки.

Некоторые инвесторы игнорируют «медвежьи» рынки и считают, что могут просто «пережить шторм», но в большинстве случаев убытки окажутся настолько болезненными, что они будут вынуждены пойти на неприятные шаги. Я пришел к выводу, что, к сожалению, некоторые учатся только на своем горьком опыте, и в этом случае я могу лишь попытаться помочь. Инвесторы не знают, как устроена работа их мозга — как он думает, воспринимает, обрабатывает информацию и реагирует. Для долгосрочного успеха инвестору абсолютно необходимо разбираться в том, какой у него инвестиционный темперамент.

Я стремлюсь помочь тем инвесторам, у которых есть голова на плечах и которые осознают, что они нуждаются в помощи для защиты и приумножения своего состояния в ключевую фазу их жизни — на пенсии или в приближении к ней.

Просадки оборачиваются не только эмоциональным уроном, сокращением размера счета и задержкой выхода на пенсию — инвесторам также приходится гораздо дольше работать в пожилом возрасте и довольствоваться более низким уровнем жизни. Не поймите меня неправильно. Диверсифицированная стратегия «покупай и держи» может оказаться вполне подходящей для молодых инвесторов, но для тех, кому за 50, это рискованный выбор.

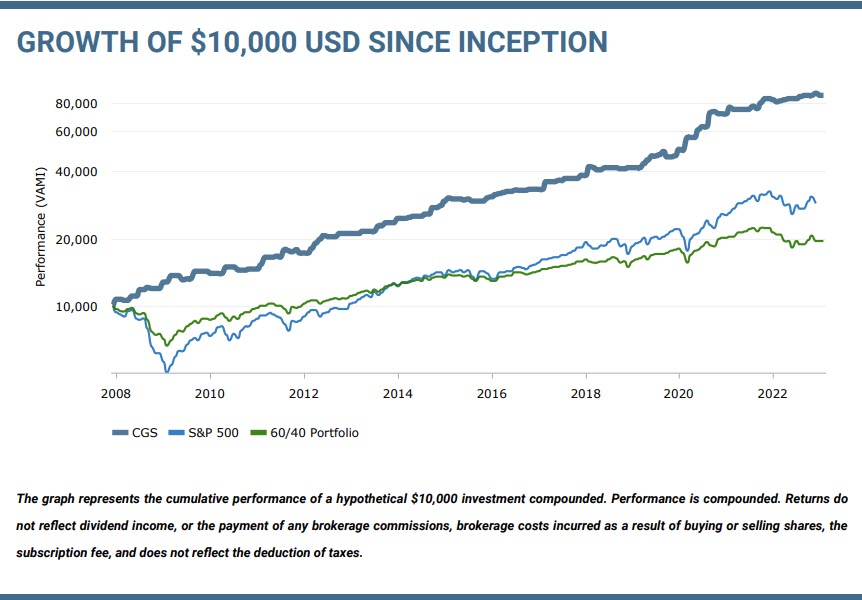

Тактическое инвестирование — стратегия последовательного роста (CGS)

Тактическое инвестирование представляет собой подход к инвестированию и торговле, с помощью которого инвесторы могут избежать крупных просадок как по стоимости, так и по времени. Этот подход предполагает продажу активов со слабой динамикой и реинвестирование доходов от продажи этих активов в покупку активов, растущих в цене. Когда инвесторы придерживаются этой стратегии, они не должны сохранять убыточные позиции и могут извлекать выгоду из рыночных трендов. Кроме того, инвесторы могут существенно уменьшить просадки за счет позиций с низкой волатильностью, следуя проверенному иерархическому списку активов.

Технические торговые сигналы проясняют направление рынка и риски, убирая из торговли элемент отгадывания. Использование этих сигналов помогает инвесторам контролировать риск, следуя за ценовыми трендами, сохраняя позиции, когда активы растут, и быстро их закрывая, когда активы начинают показывать слабую динамику.

Технические торговые системы, основанные на сигналах ETF, предлагают проверенные, воспроизводимые процессы, которые помогают привнести в торговлю последовательность и контроль и позволяют сохранить капитал. Руководствуясь правилами технического анализа, а не фундаментальными прогнозами и старой стратегией «покупай и держи», активные инвесторы, следующие правилам этой стратегии, получают контроль над эмоциями, в частности, над страхом упустить потенциальную выгоду и сожалением о неспособности предсказать потери.

Давайте подытожим: просадки — это неотъемлемая составляющая инвестирования и торговли, но они могут существенно сказываться на финансовом благополучии инвестора. На восстановление после сильных просадок уходят годы, что порой приводит к очень негативным последствиям для тех, кто вскоре планирует выйти на пенсию.

Традиционная стратегия «покупай и держи» подвержена сильным просадкам, что особенно опасно для тех, кому за 50. Тактическое инвестирование представляет собой подход к инвестированию и торговле, с помощью которого инвесторы могут избежать крупных просадок как по стоимости, так и по времени.

Следуя проверенному иерархическому списку активов и используя сигналы технического анализа, инвесторы могут существенно уменьшить просадки за счет позиций с низкой волатильностью, почти удвоить свою годовую доходность и выйти на пенсию с помощью ETF раньше, чем они рассчитывали.