Итоги понедельника

Доллар незначительно укрепился к евро, но подешевел против большинства валют Большой десятки. Однако в целом колебания индекса доллара оставались низкими на фоне национального праздника в США. Наиболее заметно подорожала шведская крона, которая стала лидером роста в G10 по итогам понедельника.

Опубликованный протокол заседания ЦБ Швеции от 8 февраля, когда ставка была повышена на 50 б.п. до 3%, показал, что регулятор обеспокоен рисками высокой инфляции и ослаблением кроны, что способствует давлению со стороны импортируемой инфляции.

Торги во вторник

Шведская крона и во вторник была лидером роста среди основных валют. Однако доллар слабел только против кроны, но укреплялся против остальных конкурентов из G10. Сегодня после праздников возобновились торги на американском долговом рынке. Доходности трежерис растут по всей длине кривой, оказывая поддержку валюте США. Доходность 2-летних нот выросла на 3,5 б.п. до 4,652%, доходность 10-летних облигаций +3,7 б.п. до 3,852%.

На фондовых площадках Европы сегодня минорная динамика, а фьючерсы на американские индексы торгуются в зоне отрицательных значений, отражая снижение спроса на рискованные активы.

В фокусе рынка

Центральное место в фокусе участников рынка на этой неделе занимают: публикация протокола февральского заседания Комитета по открытым рынкам (FOMC) (в среду), а также январские данные по персональным доходам и расходам, дефлятор PCE (в пятницу). Данные могут подтвердить более высокую решимость ФРС реализовать масштабное повышение ставок в борьбе за контроль над инфляцией.

Наш взгляд на перспективы доллара

Как отмечали ранее, рынок в настоящий момент переоценивает свои ожидания в отношении перспектив процентных ставок в США и других крупных экономиках. Видим риски того, что статистика этой недели (в первую очередь PCE) может увеличить риски более продолжительного периода ястребиной денежно-кредитной политики в США.

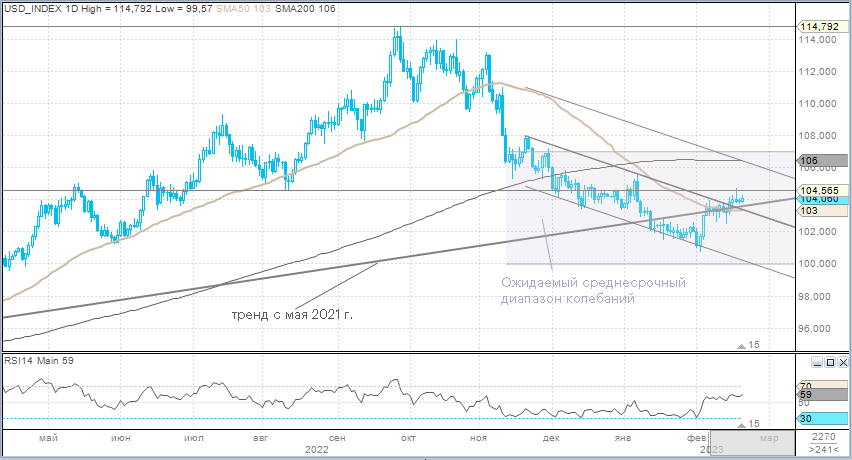

Потенциал восходящей коррекции индекса доллара по-прежнему оцениваем в диапазоне 104–106 пунктов. Более существенный рост доллара может произойти в том случае, если данные в ближайшие месяцы начнут указывать на уверенное ускорение инфляции. В этом случае рынок начнет закладывать ожидания роста ставок ФРС до 6% годовых. Это предполагает более существенный рост индекса доллара.

Однако пока наш базовый сценарий не предполагает столь существенного увеличения ставок. Все-таки есть еще основания предполагать, что рынок труда в ближайшие месяцы замедлится и базовая инфляция в США, в частности, базовая инфляция в сфере услуг начнет замедляться более заметно.

Поэтому пока сохраняем взгляд так: основная тенденция (ослабление доллара) — в силе, но в ближайшее время возможно дальнейшее укрепление доллара в рамках коррекции с потенциальным тестированием 105,50–106,00 п. по индексу доллара.