Компания Broadcom (NASDAQ:AVGO) является одной из крупнейших корпораций в секторе полупроводниковых решений. В её портфолио большое число продуктов для самых разных секторов IT-сферы.

Для работы систем, подобных ChatGPT, требуется большая вычислительная мощь. Можно выделить четыре типа продуктов, на которые может возрасти спрос из-за роста популярности ИИ-систем:

• Хранение данных. Broadcom производит большое количество продуктов, без которых невозможно представить современные системы хранения данных: адаптеры, контроллеры, чипы т. п.

• Сетевое оборудование. Для работы чат-ботов вроде ChatGPT используются кластеры из большого количества высокопроизводительных серверов. У Broadcom обширное портфолио сетевых продуктов.

• Программное обеспечение для мейнфреймов. У компании Broadcom огромный опыт в этой области и решения практически для всех задач.

• Кибербезопасность. В 2019 году Broadcom приобрела корпорацию Symantec. Вопрос защиты персональных данных при работе различных ИИ-помощников в будущем станет одним из важнейших, ведь такие системы будут знать практически всё о своих владельцах.

Кроме того, в арсенале Broadcom есть большое количество продуктов для мобильных устройств. Со временем чат-боты неизбежно будут внедрены в смартфоны, а значит решения компании Broadcom в этой сфере также будут востребованы.

Драйверы роста

Broadcom сильно выигрывает от растущего спроса на вычислительные рабочие нагрузки ИИ, учитывая ее лидирующие позиции в области ускорителей вычислений на заказных чипах (ASIC) (лидер рынка) для клиентов, которые хотят больше сосредоточиться на нестандартных конструкциях микросхем, а не на использовании готовых решений, которые предлагает Nvidia (NASDAQ:NVDA) (A100/H100).

Broadcom разработала флагманский процессор искусственного интеллекта Google ASIC.

Apple (NASDAQ:AAPL) прекратила разработку собственных чипов Wi-Fi. Broadcom — фаворит для апгрейда iPhone 15 до Wi-Fi 6E.

Broadcom ведет переговоры о покупке VMware (NYSE:VMW), одного из двух ведущих игроков на IT-рынке виртуализации. Сделка потенциально может стать одной из крупнейших, попав в одну лигу с недавней Microsoft (NASDAQ:MSFT) - Activision Blizzard (NASDAQ:ATVI).

Но сделку могут не одобрить регуляторы. Приобретение VMware должно привести к увеличению и более стабильному свободному денежному потоку с течением времени. Покупка VMware будет финансироваться за счет акций и денежных средств в соотношении 50/50, включая $32 млрд в виде нового долгового финансирования.

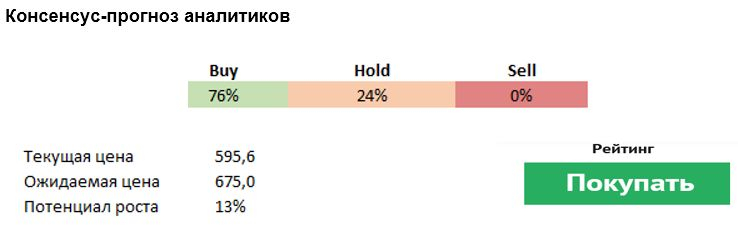

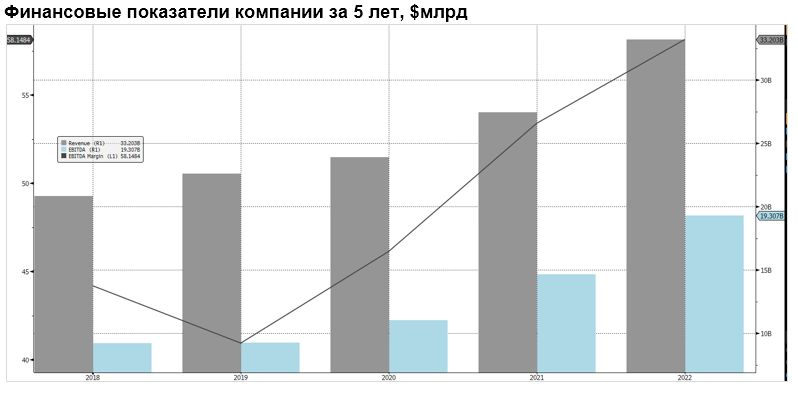

Выручка компании растет двузначными темпами. Ebitda по итогам 2022 года достигла исторического максимума. Маржинальность компании существенно выше, чем у конкурентов.

Основные мультипликаторы компании выше аналогичных показателей конкурентов, а P/E и P/FCF существенно лучше средних значений показателей за последние три года для самой компании. Высокое значение ROE (51%) более чем в 2 раза превышает среднеотраслевое, что свидетельствует об эффективности использования акционерного капитала. Долговая нагрузка, достигшая соотношения 55% к активам компании, не вызывает опасения, так как в любой момент частично может быть погашена за счет имеющихся наличных денежных средств.

Высокая дивидендная доходность при двузначных темпах роста чистой прибыли делает акции компании привлекательными во время повышенной рыночной волатильности. В следующем году компания планирует направлять 50% свободного денежного потока на выплату дивидендов.

Риски

Замедление экономики может привеcти к ухудшению перспектив рынка облачных технологий, персональных компьютеров и смартфонов, что может замедлить рост доходов компании.

Цикличность бизнеса. Дефицит чипов закончился. Это негативно скажется на заказах и приведет к снижению финансовых показателей.

Негативные эффекты от интеграции с другими компаниями.

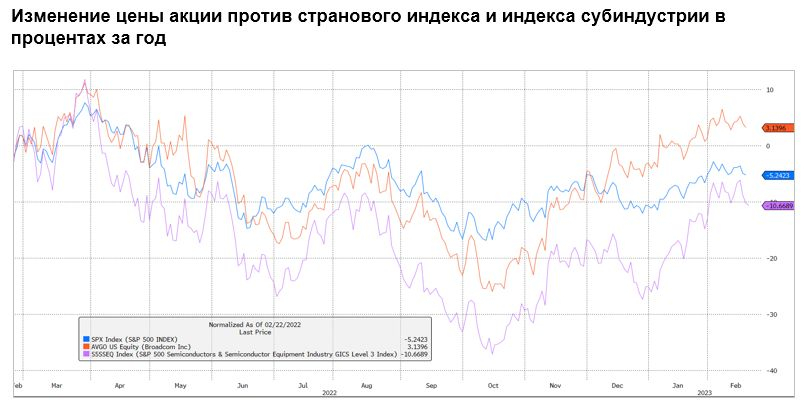

Дальнейшая переоценка компаний технологического сектора на рынке США.

Возможна негативная реакция рынка, если сделка по покупке Vmware не состоится.

Евгений Шатов, управляющий партнер «Борселл»