В газете Wall Street Journal недавно вышла статья, рассказывающая о том, как розничные трейдеры, заработавшие миллионы во время пандемии, теперь по большей части остались на мели.

«Трейдер-любитель Омар Гиас заработал приблизительно $1,5 миллиона, когда акции бурно росли в первую фазу пандемии, ведомые спекулятивным ажиотажем, который распространился по всем рынкам.

Когда его торговый счет резко увеличился, увеличились и его расходы на азартные игры, походы по барам и роскошные автомобили. Он занимал большие суммы, чтобы нарастить позиции.

Когда вечеринка окончилась, его состояние испарилось из-за неудачных позиций и чрезмерных расходов. Теперь, чтобы прокормить себя, он работает в гастрономическом магазине в Лас-Вегасе, зарабатывая около $14 в час плюс чаевые, и продает таймшер-контракты в городе. У него больше нет вложений на рынке.

Гиас, которому 25, говорит, что начинает с нуля».

Его история — далеко не единичный случай. Во время локдаунов в 2020 и 2021 году, когда экономическая жизнь замерла, многие американцы обратились к рынку акций в качестве замены для ставок на спорт. Чеки от правительства, увеличившиеся банковские счета, отсутствие необходимости ходить на работу и всеобщая доступность бесплатных торговых приложений — все это привело к тому, что розничные трейдеры валом ринулись на рынок и стали скупать все на свете, начиная с криптовалют и заканчивая акциями компаний-банкротов.

Вы все это уже где-то слышали?

В своей статье от июня 2020 года я писал о том, что спекулятивное поведение розничных трейдеров напоминает события 1999 и 2007 годов. Приведем цитату:

«Мы как будто бы снова оказались в 1999 или 2007 году. Розничные инвесторы хлынули на рынок, спекуляция принимает огромные масштабы c ярко выраженным оптимизмом и верой в отсутствие понижательных рисков. Что может пойти не так?

Помните эту рекламу?»

«Это реклама Etrade, показанная во время финала Национальной футбольной лиги США в 2007 году. В следующем году наступил финансовый кризис, рынки рухнули, и инвесторы потеряли 50% или больше своего состояния.

Однако подобное уже случалось раньше.

То же самое произошло в конце 1999 года. Эту рекламу показывали за два месяца до начала кризиса доткомов, когда инвесторы опять верили в то, что “инвестиции — это просто как дважды два четыре».

В тот момент розничными трейдерами, конечно же, двигала жадность и «страх упустить выгоду». Однако, как я подытожил в своей статье:

«Я вас прекрасно понимаю. Если вы из числа тех молодых читателей, которые никогда еще не сталкивались с “медвежьим рынком”, я бы на вашем месте тоже не поверил бы моим словам.

Однако после того, как я пережил обвал 1987-го, спасал счет в 2000 и 2008 году и справился с “великим обвалом 2020 года”, я могу с уверенностью вам сказать, что все признаки на лицо».

Изменения в психологии

Мы предупреждали в нескольких статьях, что действия розничных трейдеров обернутся плачевными результатами. В одной из статей мы писали о том, что представители поколения Z занимают деньги, чтобы инвестировать.

«Молодые инвесторы берут кредиты, чтобы инвестировать в акции. Я не припомню такого с 1999 года. Дейтрейдеры тогда использовали свой займы по кредитным картам и кредиты под залог жилой недвижимости для нужд своих инвестиционных портфелей.

Эта ситуация, когда люди пытаются разбогатеть при помощи дейтрейдинга, будет знакома любому, кто пережил два настоящих “медвежьих” рынка. Розничные трейдеры засели на Уолл-стрит, и в недавнем взлете акций-мемов вроде AMC и Gamestop нет ничего нового».

Но опять же, розничные трейдеры тогда считали себя непобедимыми, поскольку рынок продолжал расти почти каждый день, и по мере увеличения рисков росла и прибыль.

Однако, как это всегда бывает, риск и вознаграждение не являются взаимоисключающими явлениями, и использование заемных средств для инвестирования рано или поздно приводит к плохим результатам. Как я подытожил в августе 2021 года:

«Инвестирование — это игра с риском. Часто можно услышать: чем больше вы берете на себя риска, тем больше денег вы можете заработать. На самом же деле риск означает то, сколько вы потеряете, когда что-то пойдет не так.

Многие осознали, какие угрозы таят в себе риск и леверидж, после краха доткомов».

Согласно WSJ, Омар Гиас активно пользовался заемными средствами для наращивания своих позиций.

В произошедшем с ним нет ничего удивительного.

Что важно, Гиас не один такой — падение рынка в прошлом году заставило многих розничных по-иному взглянуть на вещи. Приведем цитату:

«Теперь некоторые из так называемых розничных инвесторов уходят с рынка после худшего года для акций с 2008 года. Другие сокращают свои позиции или переводят средства в более консервативные активы, включая облигации и наличность».

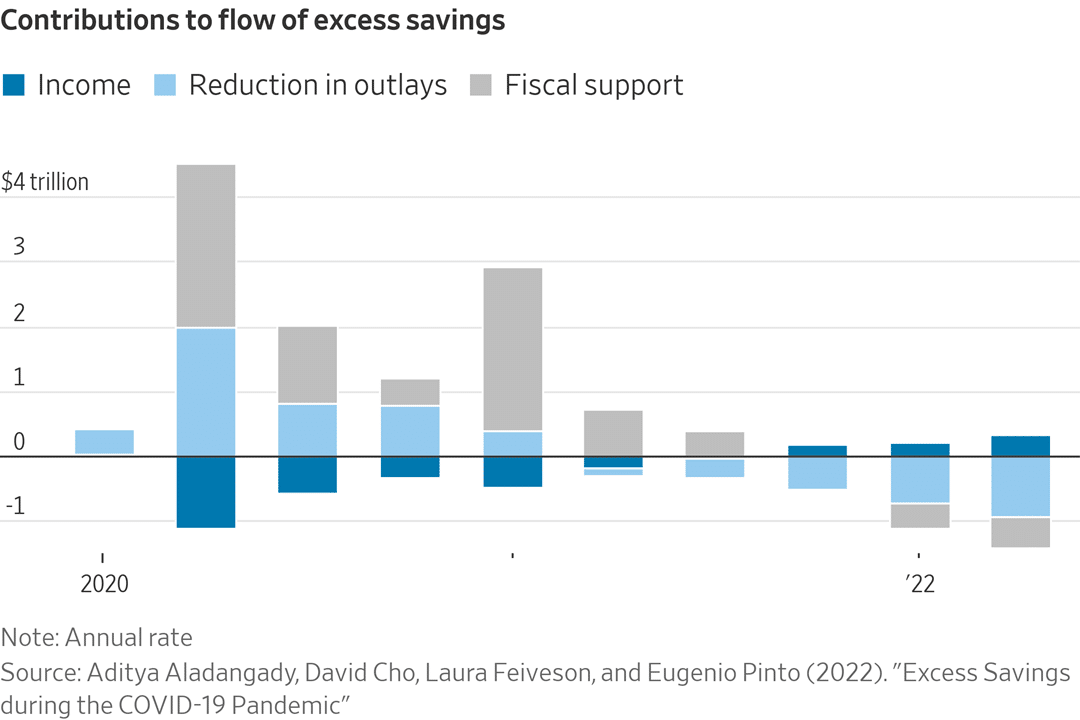

С учетом того, какое влияние оказывали розничные трейдеры на рынок в 2020 и 2021 году, их уход может стать дополнительным неблагоприятным фактором. Однако главное здесь заключается в том, что львиная доля денег, использованных розничными трейдеров для придания рынку ускорения, была получена в рамках связанных с пандемией программ стимулирования. Как говорится в другой статье WSJ, от этих денег сейчас тоже по большей части не осталось и следа.

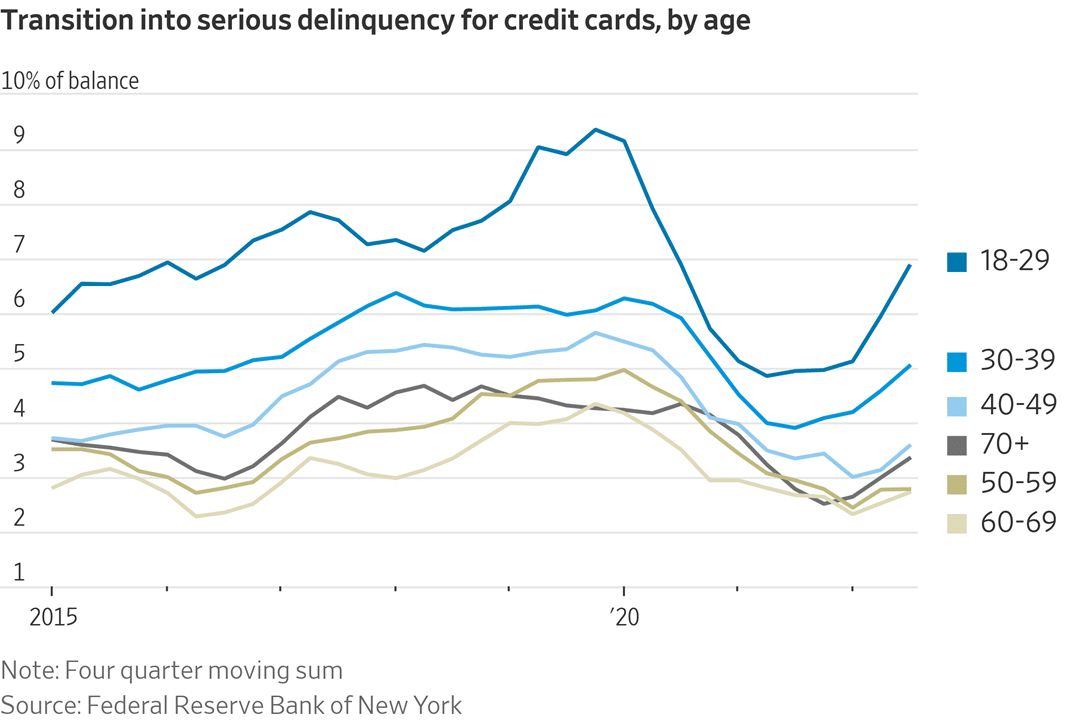

Нехватка капитала сейчас, конечно же, также начинает сказываться на способности молодых трейдеров погашать свою высокую задолженность по кредитным картам, которыми они пользовались для поддержания своего образа жизни. Как отмечает колумнист WSJ Джефф Спаршотт:

«В 2020 году и начале 2021 года кошельки американцев стали толще вследствие стимулирующих правительственных выплат в связи с пандемией в сочетании с сократившимися расходами, например на походы в рестораны и путешествия.

Эта наличность помогла американцам в прошлом году пережить период высокой инфляции, однако факторы, которые до этого способствовали росту сбережений, развернулись вспять, когда программы стимулирования завершились, а цены подскочили.

Сегодня некоторые вынуждены сокращать расходы или больше пользоваться кредитной картой. Согласно экономистам, многим для того, чтобы оставаться на плаву, пришлось залезть в свои сбережения».

Все это, конечно же, стало результатом ужасных советов, которые розничные инвесторы без каких-либо сомнений черпали из соцсетей.

Без негатива

В мае 2022 года я написал статью для Epoch Times под заголовком The Inevitable End of Bad Advice («Неизбежный конец плохих советов»), в которой я комментирую статью WSJ о взлете «нового поколения звезд финансовых медиа».

«Когда во время пандемии американцы оказались дома на диване, миллионы будущих инвесторов в акции, у некоторых из которых кошельки трещали по швам благодаря чекам от правительства, засели в соцсетях и мессенджерах, погрузившись в мир розничных инвестиций.

Многие из инфлюенсеров не учились на финансовых консультантов и никогда раньше профессионально не занимались инвестициями, в результате чего при отборе акций они руководствовались общественным мнением или раздавали направо и налево советы, из-за которых люди теряли деньги».

Согласно WSJ, инфлюенсерам важно было быть близкими пользователю, продавать мечту и избегать негатива.

Посмотрите, например, на эту пару:

Проблема с установкой «избегать негатива» вполне очевидна. Когда инвесторы слышат лишь одну сторону истории, вторая сторона может застать их врасплох.

«Мы знаем, что дейтрейдинг не обеспечивает долгосрочное богатство для большинства занимающихся им людей, однако эти инфлюенсеры пытаются нажиться на той стороне человеческого мышления, у которой меньше тормозов, когда человек думает: “Я буду исключением из правила”. Это порождает спекуляцию и прочие виды очень рискованного поведения». — Тед Клонтц, профессор поведенческих финансов, Крейтонский университет.

Именно из-за этого спроса на комментарии «без негатива» поколение Z проигнорировало те же самые сигналы, которые ранее обернулись проблемами для миллениалов и бэби-бумеров.

Да, звезды соцсетей разбогатели благодаря своим бесплатным инвестиционным советами «без негатива», однако следует отметить, что произошло это не за счет их навыков в сфере инвестиций, а за счет коммерческих и маркетинговых навыков. Уолл-стрит зарабатывает деньги примерно так же.

Учиться на опыте обычно горько, однако понять, как в долгосрочной перспективе заработать состояние, мы можем только опираясь на опыт.

Как однажды подметил Рэй Далио:

«Главная ошибка инвесторов заключается в том, что они считают, что то, что произошло в недавнем прошлом, скорее всего, сохранится. Они исходят из того, что то, что было хорошим вложением в недавнем прошлом, по-прежнему остается хорошим вложением. Обычно же высокая доходность в прошлом просто-напросто подразумевает, что актив стал дороже, и теперь это менее, а не более привлекательная инвестиция».

Именно поэтому каждый великий инвестор в истории так или иначе руководствуется одним общим правилом:

«Не теряй деньги».

Причина проста: теряя капитал, вы выбываете из игры.

Многие молодые инвесторы набрались опыта, отдав свои деньги людям с опытом.

Эта история стара, как Уолл-стрит.

Миллениалы поспешили упрекнуть бэби-бумеров в том, что они «ничего не понимают».

На самом деле все было гораздо проще.

Мы все «понимали».

Мы уже живем достаточно долго, чтобы знать, чем все заканчивается.

Эх, если бы только кто-то мог их предупредить…