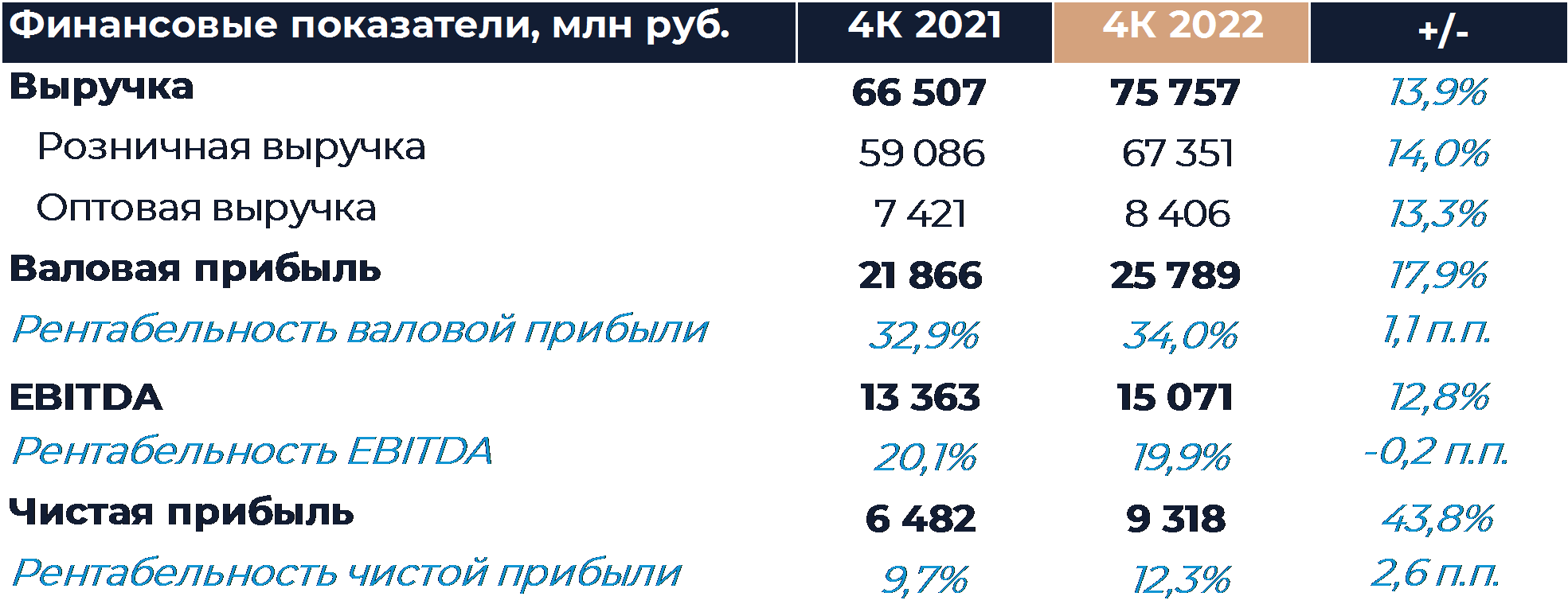

Ритейлер Fix Price (MCX:FIXPDR) сегодня представил свои финансовые результаты, которые оказались несколько лучше нашего прогноза. Даже при не самых сильных операционных показателях, компании удалось поддержать высокую рентабельность бизнеса. Валовая маржа увеличилась на 1,1 п.п. г/г, что отражает способность Fix Price перекладывать инфляцию на полку без потерь. Рентабельность EBITDA незначительно снизилась г/г в основном из-за увеличения расходов на персонал после проведенной индексации зарплат. Долговая нагрузка остается на крайне низком уровне даже после существенного увеличения капитальных затрат в 4К из-за строительства новых распределительных центров. Дополнительных прогнозов на 2023 г. группа не предоставила. Наша текущая рекомендация для расписок Fix Price - «Покупать» с целевой ценой 508 руб. за бумагу.

Выручка группы по итогам квартала увеличилась на 13,9% г/г, что уже было отражено в ранее опубликованных операционных результатах. Показатель демонстрирует существенное замедление темпов роста относительно предыдущих отчетных периодов на фоне более низкой инфляции и сложной макроэкономической обстановки. Компании удалось увеличить валовую маржу на 1,1 п.п. г/г благодаря эффективной работе с ассортиментом, а также структурой товарных и ценовых категорий. Рост валовой маржи также показывает, что у компании не возникло существенных трудностей с переносом инфляции на полку. Негативное воздействие на валовую маржу оказывали снижение доли непродовольственных товаров в выручке и колебания валютных курсов.

На уровне EBITDA рентабельность снизилась на 0,2 п.п. г/г, несмотря на рост валовой маржи. В основном это произошло из-за увеличения расходов на персонал после индексации зарплат. Доля расходов на персонал в процентах от выручки увеличилась на 1,4 п.п. г/г. По остальным затратным статьям наблюдались небольшие движения, которые не оказали существенного влияния на рентабельность бизнеса. В целом по итогам года Fix Price удалось показать рост валовой маржи и рентабельности EBITDA в сравнении с 2021 г. Чистая прибыль увеличилась почти на 44% г/г благодаря росту EBITDA, а также полученному доходу от курсовых разниц и снижению налоговой нагрузки.

Долговая нагрузка Fix Price по итогам года существенно снизилась. Соотношение чистый долг к EBITDA с применением стандарта МСФО 16 составило всего 0,2х против 0,5х годом ранее. Во многом это стало возможным благодаря существенному увеличению объема накопленных денежных средств на балансе при отсутствии выплат дивидендов, а также росту EBITDA и стабильному объему заимствований.

Капитальные затраты за 2022 г. составили более 12 млрд руб., что больше наших оценок. Основная часть расходов пришлась именно на 4К, когда компания потратила 6,5 млрд руб. Рост CAPEX связан с инвестициями в строительство 2 новых распределительных центров, которые должны быть запущены в следующем году. Несмотря на двукратное увеличение капитальных затрат, свободный денежный поток в 2022 г. увеличился г/г как в процентах от выручки, так и в абсолюте.