Европа

Вечером вторника Stoxx Europe 600 умеренно снижался, продолжая консолидироваться в узком диапазоне неподалеку от многомесячных максимумов. По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали финансы, энергетика и производство товаров длительного пользования. Главными аутсайдерами выступали здравоохранение, производство товаров первой необходимости и ЖКХ.

Несколько подавленный настрой инвесторов объясняется публикацией более высоких, нежели ожидалось, предварительных данных по потребительской инфляции во Франции и Испании за февраль. Это наводит на мысли о перспективах ужесточения денежно-кредитной политики со стороны ЕЦБ и является очевидным медвежьим фактором.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 13,7 к прибыли за прошедший год (P/E) и с коэффициентом 12,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 70,2% компаний индекса торгуются выше своей 50-дневной МА, 80,3% торгуются выше своей 100-дневной МА, 74,5% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -967,25 п. (-0,48%), с нач. года +1,1%

- Stoxx Europe 600 -461,34 п. (-0,27%), с нач. года +8,6%

- DAX -15 389,37 п. (+0,05%) с нач. года +10,5%

- FTSE 100 — 7 869,56 п. (-0,83%), с нач. года +5,6%

США

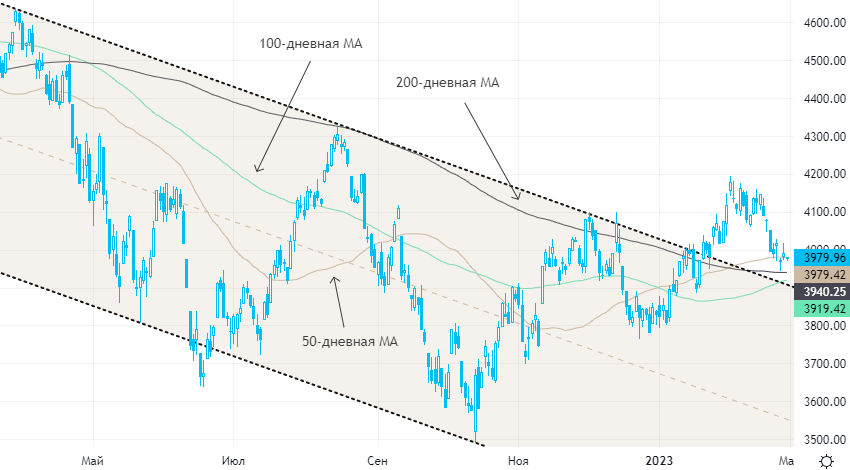

Вечером вторника S&P 500 колебался около уровня закрытия понедельника, продолжая консолидироваться после снижения в первой половине прошлой недели. По состоянию на 17:45 мск 6 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали телекомы, производство материалов и недвижимость. Отставали ЖКХ, производство товаров первой необходимости и здравоохранение.

Доходность двухлетних гособлигаций США остается в области многолетних максимумов около 4,80%, а десятилетних — консолидируется чуть ниже психологически важной отметки 4%. Вероятно, это нервирует инвесторов, опасающихся, что рост рыночных ставок может возобновиться.

Инвесторы закладывают в цены заметно изменившиеся ожидания по динамике ставки по федеральным фондам: если месяц назад предполагалось, что она достигнет пика в июле на уровне 5%, то сегодня этот показатель составляет уже 5,4%. Несмотря на это по итогам первых двух месяцев года S&P 500 остается в плюсе (+3,7%), и это говорит о том, что перспективы более высоких ставок инвесторов пока все же не слишком пугают.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,1 к прибыли за прошедший год (P/E) и с коэффициентом 16,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 47,5% компаний индекса торгуются выше своей 50-дневной МА, 60,5% торгуются выше своей 100-дневной МА, 59,9% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 3 983,75 п. (+0,04%), с нач. года +3,8%

- VIX — 20,94 пт (-0.01 пт), с нач. года -0.73 пт

- MSCI World — 2 721,63 п. (+0,54%), с нач. года +4,6%

Нефть и другие сырьевые активы

Вечером вторника цены на нефть росли, однако фьючерсы на Brent закрывали снижением третий месяц подряд, а на WTI — четвертый. При этом диапазон колебаний котировок Brent составил в феврале меньше $8 за баррель, что является самым низким значением с июня 2021 года.

В последнее время цены на нефть, равно как и на сырье в целом, находились под давлением из-за роста ожиданий по пиковому уровню процентной ставки в США и укрепления доллара, которое сопутствовало данному процессу. Кроме того, коммерческие запасы сырой нефти в США достигли самого высокого уровня с мая 2021 года, что также выступает фактором давления на цены.

LME сообщила о приостановке приема российских металлов (алюминий, медь, свинец, никель) в свои хранилища, расположенные в США. Это означает, что он не может быть использован для поставки по сделкам, заключенным на этой площадке. Впрочем, по сообщению LME, в настоящий момент в ее американских хранилищах и так нет российских металлов.

Тем временем, запасы меди, готовой к немедленной поставке, впервые с 11 ноября опустились на бирже ниже 40 тыс. тонн.

Золото закрывает февраль снижением на 5% с лишним, что является наихудшим результатом с середины 2021 года. Причина — переоценка ожиданий по ставке в США и укрепление доллара.

На 17:45 мск:

- Brent, $/бар. — 83,67 (+1,48%) с нач. года -2,6%

- WTI, $/бар. — 77,16 (+1,96%) с нач. года -3,9%

- Urals, $/бар. — 57,01 (+2,00%) с нач. года -11,0%

- Золото, $/тр. унц. — 1 823,05 (+0,33%) с нач. года -0,1%

- Серебро, $/тр. унц. — 20,81 (+0,85%) с нач. года -13,1%

- Алюминий, $/т — 2 373,50 (+0,44%) с нач. года -0,2%

- Медь, $/т — 8 978,00 (+2,00%) с нач. года +7,2%

- Никель, $/т — 24 570,00 (-3,67%) с нач. года -18,2%