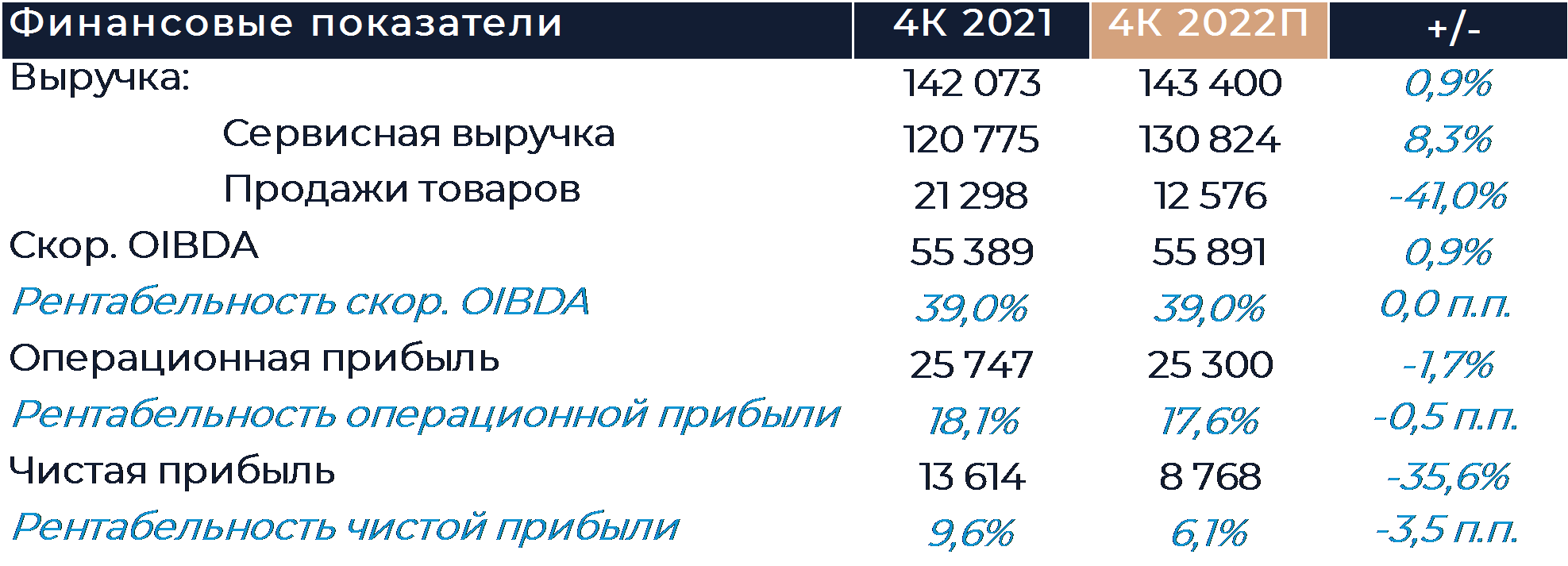

Группа МТС (MCX:MTSS) представит свои финансовые результаты за 4К 2022 г. в пятницу, 3 марта. Мы полагаем, что темпы роста выручки компании были сопоставимы с предшествующим отчетным периодом и составили около 1% г/г. Сложной остается ситуация в розничной сети, в то время как рост сервисной выручки мог ускориться за счет эффекта от повышения тарифов в конце сентября. Также мы ждем незначительного позитивного движения на уровне OIBDA при практически неизменной рентабельности в сравнении с 4К 2021 г. Вряд ли компания сейчас будет готова предоставить какие-то прогнозы на текущий год, но, возможно, последуют общие комментарии. Наша рекомендация для акций МТС – «Покупать» с целевой ценой 340 руб. за бумагу.

По нашим оценкам, выручка МТС в 4К 2022 г. увеличилась на 0,9% г/г, что сопоставимо с результатом за 3К. Рост сервисной выручки мог ускориться относительно предшествующего отчетного периода за счет динамики соответствующего показателя в России. Оператор в конце сентября повысил тарифы примерно на 10%, что почти не повлияло на результаты 3К и должно было найти свое отражение только в последние месяцы 2022 г. Так как все еще имеет место эффект эластичности спроса, и потребители стремятся к экономии, повышение тарифов на 10% приводит к заметно меньшему увеличению выручки. Мы полагаем, что доходы МТС от сервисов связи выросли чуть более чем на 4% г/г против роста на 2% в 3К. Поскольку продолжаются разбирательства с ФАС по поводу обоснованности повышения тарифов, МТС может более аккуратно подходить к ценообразованию в текущем году.

Объявление частичной мобилизации могло негативно отразиться на темпах роста кредитного портфеля и выручки МТС Банка. Мы полагаем, что рост выручки банка замедлился относительно 3К 2022 г., но остался на высоком уровне, порядка 35% г/г. Резервы финансовой организации, вероятно, были не столь высоки, как во 2К, и не оказали значительного негативного влияния на результаты группы.

Продажи розничной сети оператора, по нашим оценкам, упали на 41% г/г. В основном это связано со сложной макроэкономической обстановкой в стране и проблемами с поставками. Общее количество торговых точек могло несколько снизиться в сравнении с прошлым годом. Падение продаж товаров нивелирует большую часть роста выручки от сервисов, но при этом не оказывает негативного эффекта на OIBDA компании.

В Армении рост выручки и OIBDA мог превысить 10% г/г благодаря динамике валютного курса, но подразделение слишком слабо влияет на общие результаты группы.

Мы рассчитываем, что скор. OIBDA выросла на сопоставимом с выручкой уровне и рентабельность осталась неизменной г/г. Среди основных негативных эффектов, помимо традиционных сезонных факторов, можно выделить рост расходов на персонал. Чистая прибыль могла снизиться более чем на 35% г/г в силу увеличения финансовых расходов, негативного эффекта от курсовых изменений и роста налоговой нагрузки.